Diese Tools vereinfachen Ihre Buchhaltung

Buchhaltung digital vereinfacht: Führende Lösungen für Sie analysiert.

Damit erstellen Sie Angebote und Rechnungen einfach und sicher.

So füllen Sie den steuerlichen Erfassungsbogen aus.

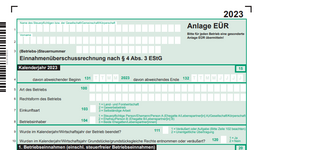

Unsere Schritt-für-Schritt-Anleitung, wie Sie die Anlage EÜR ausfüllen.

Hier erläutern wir 24 Buchhaltungsbegriffe einfach und verständlich.

Herausforderung Buchhaltung als Existenzgründer und Unternehmer meistern

Als Unternehmer begleitet Sie das Thema Buchhaltung auf Schritt und Tritt. Doch die Buchhaltung erfordert Zeit, die Sie für wichtigere Dinge einsetzen können, beispielsweise für die Kundenakquise oder die Bearbeitung von Aufträgen. Die entscheidenden Fragen lautet: Können Sie Ihre Buchhaltung selbst machen oder brauchen Sie die Hilfe externer Dienstleister, zum Beispiel einen Steuerberater? Welche Hilfsmittel gibt es, um die Abläufe in Ihrer Buchhaltung optimal zu organisieren? Und wie rechnet man Reisekosten richtig ab?

Setzen Sie sich daher als Unternehmer und Selbstständiger mit Buchhaltung auseinander. Als Existenzgründer sollten Sie von Anfang an die richtigen Weichen stellen.

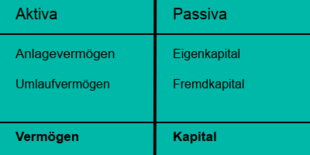

| Was ist Buchhaltung? Was ist Buchführung? – Definitionen und Grundlagen

Zu Beginn bringen wir diese beiden Begriffe praxisorientiert und knapp auf den Punkt:

- Buchhaltung bedeutet, wie Sie Ihre Abläufe gestalten, um Angebote und Rechnungen zu erstellen, Belege zu buchen, gesetzlichen Buchführungspflichten nachzukommen, die wirtschaftliche Lage Ihres Unternehmens festzustellen und am Jahresende Ihr Ergebnis zu ermitteln.

- Buchführung bezeichnet die Methode, wie Sie Geschäftsvorfälle wie bspw. Einnahmen, Ausgaben oder Investitionen erfassen. Dabei wird zwischen der einfachen Buchführung und der doppelten Buchführung unterschieden.

#1 Was bedeutet die Buchhaltungspflicht nach GoBD?

Die grundlegenden Pflichten im Bereich Buchhaltung und Buchführung sind in den GoBD niedergelegt. Die GoBD ("Grundsätze zur ordnungsgemäßen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff") umfassen eine Fülle von Einzelvorschriften. Zusammengefasst sagen die GoBD:

- Belegführung: Führen Sie Ihre Belege ordentlich, systematisch, vollständig und nachvollziehbar, egal ob Sie die Belege physisch oder elektronisch ablegen. Sollte ein Beleg fehlen, ist ein Eigenbeleg zu erstellen.

- Datensicherheit: Sorgen Sie dafür, dass Ihre Belege sicher aufbewahrt und dass elektronische Belege sicher gespeichert sind.

- Manipulation verhindern: Elektronische Unterlagen müssen so gespeichert sein, dass eine nachträgliche Veränderung unmöglich ist.

- Beispiel: Wenn Sie Ihren Kunden eine Rechnung stellen, muss Ihre Rechnung alle Pflichtbestandteile enthalten. Außerdem müssen Sie diese Rechnung als Einnahme verbuchen und ordentlich aufbewahren. Stellen Sie die Rechnung elektronisch, gilt es, diese an einem sicheren Speicherort sorgfältig aufzubewahren. Und Sie müssen sicherstellen, dass Sie diese elektronische Rechnung nicht mehr abändern können.

#2 Welche Aufbewahrungspflichten gelten für die Buchhaltung?

Eng verbunden mit den Buchhaltungspflichten nach GoBD ist die Frage der Aufbewahrungspflichten. Grob gesagt, gibt es folgende Regeln:

| Aufbewahrungsfrist | Für welche Dokumente? |

| 6 Jahre | Für Dokumente wie Handelsbriefe, die kommunikativen Charakter haben und beispielsweise Geschäftsbeziehungen anbahnen |

| 10 Jahre | Sämtliche Buchhaltungsunterlagen: Belege, Rechnungen, Handelsbücher, Jahresabschlüsse, Inventare etc. |

Lesen Sie dazu auch unseren Leitfaden Aufbewahrungspflichten.

#3 Wird die Einhaltung der GoBD geprüft?

Ja, Finanzämter führen regelmäßig Betriebsprüfungen durch. Die Betriebsprüfer besuchen dabei die Unternehmen, sichten sämtliche Buchhaltungsunterlagen inklusive der elektronischen Buchhaltungsablagen und kontrollieren, ob Sie Ihre Buchhaltung ordentlich führen. Gegenstand der Prüfungen sind unter anderem das Kassenbuch, Bankauszüge und Jahresabschlüsse sowie Einnahmenüberschussrechnungen. Aus diesem Grund sollten Sie Ihre Buchhaltung ernst nehmen und gut organisieren.

| Wer muss wie seine Buchhaltung erledigen?

Es gibt zwei grundlegende Methoden der Buchführung: die einfache und die doppelte Buchführung. Wenn Sie Mitarbeiter beschäftigen, kommt als weiterer wichtiger Teilbereich die Lohnbuchhaltung hinzu. Welche Art von Buchführung Sie im Unternehmen einsetzen, hängt ab von Größe und Rechtsform Ihres Unternehmens ab. Einfache und doppelte Buchführung unterscheiden sich in der Art und Weise, wie Sie buchen und wie Sie Ihren Gewinn ermitteln.

#1 Einfache oder doppelte Buchführung nach Rechtsform

| Einfache Buchführung und EÜR | doppelte Buchführung und Jahresabschluss (Bilanz, GuV) | |

| Definition | Erfassen von Geschäftsvorfällen als Einnahmen und Ausgaben | Erfassen von Geschäftsvorfällen durch Buchen auf mindestens zwei Konten |

| Für wen? | Freiberufler | Kaufmann e.K. |

| Kleingewerbetreibende | OHG und KG | |

| GbR | Kapitalgesellschaften wie GmbH, UG, AG, KGaA | |

| Partnergesellschaft mbB |

#2 Wann müssen Sie von der einfachen auf die doppelte Buchführung wechseln?

Die doppelte Buchführung ist für alle gewerblichen Unternehmer ab einer bestimmten Größe verpflichtend. Die Größenschwellen lauten dabei:

- 800.000 Euro Umsatz und/oder

- 80.000 Euro Gewinn

in zwei aufeinanderfolgenden Geschäftsjahren. Diese Schwellen gelten seit dem 1.1.2023 (Wachstumschancengesetz). Wenn Sie also als Kleingewerbetreibender oder mit einer GbR diese Schwellen überschreiten, müssen Sie sich mit der doppelten Buchführung auseinandersetzen. Für Freiberufler gelten diese Grenzen nicht. Sie können generell die einfache Buchführung vornehmen.

#3 Lohnbuchhaltung: Mitarbeiter Ja oder Nein?

Sobald Sie Mitarbeiter beschäftigen brauchen Sie eine Lohnbuchhaltung. Aufgabe der Lohnbuchhaltung ist es,

- Lohn- und Gehaltsabrechnungen zu erstellen,

- monatlich Lohnsteuer und Sozialversicherungsbeiträge zu bezahlen.

| Buchhaltung für Freiberufler, Kleingewerbe, GbR

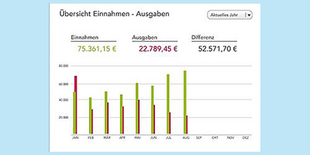

Freiberufler, Kleingewerbetreibende und GbRs verwenden als Buchführungsmethode die EÜR. Wir erklären hier die wichtigsten Grundprinzipien. Auf einer gesonderten Seite haben wir Ihnen einen umfangreichen Leitfaden für die EÜR zusammengestellt. Zudem können Sie unsere EÜR-Vorlage nutzen und wir zeigen Ihnen auf, wie Sie Schritt für Schritt die Anlage-EÜR ausfüllen.

Unsere Schritt-für-Schritt-Anleitung, wie Sie die Anlage EÜR ausfüllen.

Grundprinzip der einfachen Buchführung

Freiberufler, Kleingewerbetreibende und GbRs dürfen Ihre Buchhaltung mit der einfachen Buchführung erstellen. Bei der einfachen Buchführung zeichnen Sie folgende Geschäftsvorfälle auf:

- Einnahmen: Das sind erhaltene Zahlungen Ihrer Kunden als Einnahmen.

- Ausgaben: Dazu zählen geleistete Zahlungen an Lieferanten, Geschäftspartner, Banken und das Finanzamt.

- Abschreibungen für Investitionen, die Sie getätigt haben.

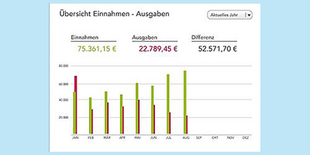

Ihren Gewinn ermitteln Sie im Rahmen der einfachen Buchführung über die Einnahmenüberschussrechnung (EÜR) nach dem folgenden Muster: Gewinn = Einnahmen abzgl. Ausgaben und abzgl. Abschreibungen.

Mit der einfachen Buchführung eine EÜR erstellen

Wie gehen Sie vor, wenn Sie beispielsweise als Freiberufler Ihre EÜR erstellen? Hier die wichtigsten Schritte in einer Übersicht.

#1 Betriebliche Einnahmen ermitteln

Betriebliche Einnahmen sind alle Einnahmen, die aus Ihrer Geschäftstätigkeit entstehen. Das sind zum Beispiel alle bezahlten Kundenrechnungen oder Warenverkäufe. Halten Sie alle Einnahmen lückenlos fest, dazu sind Sie im Rahmen der steuerlichen Gewinnermittlung verpflichtet. Die in den bezahlten Rechnungen enthaltene Mehrwertsteuer zählt ebenfalls zu den Einnahmen.

#2 Betriebliche Ausgaben feststellen

Ebenso halten Sie sämtliche geschäftlichen Ausgaben lückenlos fest. Zu den Ausgaben zählen auch die in Ihren Ausgaben enthaltene Vorsteuer und sämtliche Umsatzsteuerzahlungen an das Finanzamt im Rahmen der Umsatzsteuervoranmeldung (UStVA) und der jährlichen Umsatzsteuererklärung.

#3 Ausgaben für Investitionen im Anlageverzeichnis

Investitionen halten Sie in Anlageverzeichnissen fest. Ausgaben für Investitionen haben auf den Gewinn keinen Einfluss. Je nach Art der Investition ergeben sich dabei unterschiedliche Abschreibungsbeträge. Ermitteln Sie diese anhand von Abschreibungstabellen. Die Abschreibungen mindern wie die Ausgaben den Gewinn.

#4 Darlehen und Finanzierungen

Erhaltene Darlehen zählen nicht zu den steuerlichen Einnahmen, erhöhen aber Ihre Liquidität. Daher erfassen Sie sämtliche Finanzierungen separat. Tilgungen auf Darlehen erfassen Sie ebenfalls gesondert.

#5 Kassenbuch, Wareneingänge, Warenausgänge

Bei jeder Art von Buchführung ist Transparenz gefragt. Daher müssen Sie ein lückenloses Kassenbuch führen und auch sämtliche Warenbewegungen separat aufzeichnen. Früher verwendete man dazu Wareneingangs- und Warenausgangsbücher, heute macht man das mit einem Warenwirtschaftssystem.

#6 Gewinnermittlung

Wenn Sie nun alle Geschäftsvorfälle als Einnahmen, Ausgaben, Investitionen und Finanzierungsvorgänge klassifiziert haben, ermitteln Sie Ihren Gewinn. Die Tabelle zeigt Ihnen, wie das mit der Anlage EÜR prinzipiell geht:

| Anlage EÜR | ||

| 1. | Betriebseinnahmen | Sämtliche bezahlten Kundenrechnungen (Nettowerte) |

| Vereinnahmte Umsatzsteuer | ||

| = Summe Betriebseinnahmen | ||

| 2. | Betriebsausgaben | Sämtliche Betriebsausgaben (Miete, Personal, Werbung etc.) als Nettowerte |

| Enthaltene Vorsteuer in den Betriebsausgaben und Investitionen | ||

| Sämtliche Umsatzsteuerzahlungen an das Finanzamt | ||

| Alle Abschreibungen aus dem Anlagenverzeichnis | ||

| Sämtliche Zinsen für Darlehen und Finanzierungen | ||

| = Summe Betriebsausgaben | ||

| 3. | Gewinnermittlung | Gewinn = Summe Betriebseinnahmen - Summe Betriebsausgaben |

#7 Ermittlung des finanziellen Überschusses

Sie fragen sich jetzt wahrscheinlich: Was passiert mit den Investitionen und Finanzierungen? Und Sie müssen als Unternehmer auch Entnahmen tätigen, um Ihren Lebensunterhalt zu bestreiten. Das funktioniert wie folgt: Zum Gewinn zählen Sie erhaltene Finanzierungen sowie die Abschreibungen hinzu und ziehen Tilgungen und Entnahmen ab. Dann haben Sie den finanziellen Überschuss im Rahmen Ihrer EÜR. Auch das zeigen wir Ihnen in einer Tabelle.

| Ermittlung des finanziellen Überschusses | ||

| Gewinn | = Betriebseinnahmen - Betriebsausgaben - Abschreibungen | |

| + | Abschreibungen | Die Abschreibungen zählen Sie wieder hinzu, da Abschreibungen nicht liquiditätswirksam sind |

| + | erhaltene Finanzierungen | Sämtliche Darlehen von Privatleuten, Banken sowie öffentliche Fördermittel, die Sie erhalten |

| - | Investitionen | Alle Anschaffungen für Ihr Unternehmen |

| - | Tilgungen | Rückzahlung von Darlehen und Finanzierungsbeträgen |

| - | private Entnahmen | Was Sie für Ihren Lebensunterhalt benötigen. |

| = | finanzieller Überschuss | Wenn Sie richtig gerechnet haben entspricht der finanzielle Überschuss auf den Cent genau der Saldenänderung auf Ihrem Geschäftskonto. |

Lesen Sie dazu unseren Leitfaden EÜR sowie unsere Schritt-für-Schritt-Anleitung, wie Sie die Anlage EÜR mit Elster ausfüllen. Als Hilfsmittel, um Einnahmen und Ausgaben zu erfassen, haben wir für Sie eine EÜR-Vorlage erstellt. Noch besser geht die Buchführung mit der EÜR-Software.

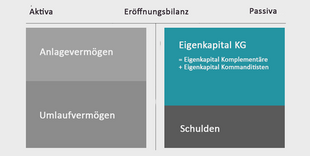

| Buchhaltung für GmbH und eingetragene Unternehmen: Bilanz, GuV

GmbHs, UGs (haftungsbeschränkt), OHGs und KGs sowie eingetragene Kaufleute arbeiten im Bereich Buchhaltung mit der Methode der doppelten Buchführung.

Die Eröffnungsbilanz ist für jedes eintragungspflichtige Unternehmen wichtig.

#1 Wie funktioniert die doppelte Buchführung?

Die doppelte Buchführung ist komplex, weil jeder Geschäftsvorfall auf mindestens zwei Konten zu buchen ist.

Ein Beispiel soll dies erläutern: Sie stellen Ihrem Kunden X eine Rechnung über 1.000 Euro. Nach einer Woche überweist Kunde X diese Rechnung auf Ihr Geschäftskonto. Bei der einfachen Buchführung wird dieser Vorgang einfach als Einnahme erfasst. Bei der doppelten Buchführung sind bei diesem Geschäftsvorfall 3 Konten beteiligt.

- Den Rechnungsbetrag wird auf das Konto "Einnahme" gebucht

- und zusätzlich auf das Konto Ihres Kunden X (Debitoren-Konto)

- Die Zahlung von 1.000 Euro entlastet das Konto von Kunde X und

- wird auf das Konto "Bank" gebucht.

Ein vermeintlich einfacher Geschäftsvorfall löst eine Fülle von Einzelbuchungen aus. Daher erfordert die doppelte Buchführung sehr viel Sachverstand und Routine beim Buchen.

#2 Doppelte Buchführung: Konto, Kontenrahmen und Kontenplan

Sie müssen nämlich wissen, auf welches Konto Sie welchen Geschäftsvorfall buchen. Dabei helfen Kenntnisse über die Kontensystematik der doppelten Buchführung.

- Konto als kleinste Einheit: Geschäftsvorfälle werden auf Konten verbucht. Bsp.: Der Einkauf von Büromaterial wird z.B. auf das Konto "Büromaterial" gebucht.

- Kontenrahmen: Kontenrahmen schaffen Ordnung in die Vielfalt der Einzelkonten. Es gibt die Standardkontenrahmen SKR03 und SKR04 sowie branchenspezifische Kontenrahmen.

- Kontenplan: Der Kontenplan umfasst die Konten, mit denen Sie in Ihrer Buchhaltung tatsächlich arbeiten.

In der Regel nutzen Sie den Kontenrahmen, den Ihnen Ihr Steuerberater vorschlägt oder den Ihre Buchhaltungssoftware vorsieht. Lesen Sie dazu unsere Leitfäden zum Kontenrahmen und zu den Standardkontenrahmen SKR03 und SKR04.

#3 Journal, Hauptbuch, Nebenbücher

Mit dem Kontenrahmen, den Sie wählen, haben Sie das Ordnungsschema für Ihre Buchungen. Ihre Buchungen erfassen Sie lückenlos im Journal und ordnen sie dann den Büchern zu. Aus diesen Büchern wird mit Abschluss eines Geschäftsjahres der Jahresabschluss erstellt. Folgende Übersicht erläutert die Zusammenhänge:

| Buchführungs-Systematik | Erläuterung | |

| 1. | Journal | Chronologische Abfolge sämtlicher Buchungen aller Geschäftsvorfälle. Jeder Geschäftsvorfall führt zu Buchungen auf mindestens zwei Konten. |

| 2. | Hauptbuch | Gliederung der bebuchten Konten nach der Systematik des Kontenrahmens, den Sie gewählt haben. |

| 3. | Nebenbücher | Sind besondere Systematiken, die sich ebenfalls aus den Buchungen des Journals ableiten und die Inhalte des Hauptbuchs ergänzen. Dazu zählen: |

| Kassenbuch: Muss lückenlos geführt werden, weil das Finanzamt das Kassenbuch regelmäßig prüft. | ||

| Anlagenverzeichnis: Zeigt Ihnen die Vermögensgegenstände des Anlagevermögens sowie die Abschreibungen jedes einzelnen Vermögensgegenstandes. | ||

| Kontokorrentbuch: Zeigt Ihnen offene Rechnungen Ihrer Kunden sowie die Rechnungen, die Sie selbst noch bezahlen müssen. | ||

| Warenbuch: Hier erfassen Sie eingekaufte und verkaufte Waren. In der Praxis geschieht dies mit einem Warenwirtschaftssystem, das an die Buchhaltungssoftware gekoppelt ist. | ||

Richtige Bücher gibt es im Zeitalter der Digitalisierung nicht mehr, weil Buchhaltungsprogramme diese Funktionen übernehmen. Eine gute Buchhaltungssoftware automatisiert durch geschickte Schnittstellen viele Prozesse.

#4 Gewinnermittlung bei doppelter Buchführung

Ergebnis der doppelten Buchführung ist ein Jahresabschluss mit Bilanz und Gewinn- und Verlustrechnung (GuV). Dabei wird der Unternehmensgewinn durch Vermögensvergleich ermittelt. Die Bilanz weist das betriebliche Vermögen aus. Steigt es im Laufe eines Jahres, so macht das Unternehmen einen Gewinn, andernfalls einen Verlust. Die Gewinnermittlung mit doppelter Buchführung erfordert daher umfangreiche Arbeiten für den Jahresabschluss:

- Ermitteln des Unternehmensvermögens und der Schulden

- Durchführung einer Inventur für das Waren und Vorräte (Umlaufvermögen)

- Bewertung von Anlagevermögen, Umlaufvermögen

- Bilden von Rückstellungen

- Abgrenzen von Geschäftsvorfällen

Lesen Sie dazu unsere Leitfäden, wie Sie einen Jahresabschluss erstellen und eine Inventur durchführen. Wenn Sie keine kaufmännische Ausbildung haben, werden Sie bei der doppelten Buchführung Unterstützung benötigen. Dafür haben wir ein spezielles Beratungspaket im Angebot

| So organisieren Sie Ihre Buchhaltung in der Praxis

Buchhaltung ist anspruchsvoll. Daher präsentieren wir Ihnen hier Hilfen, Software und Tools, mit denen Sie diese Aufgaben rechtskonform und zeitsparend erledigen. Dazu zählen der Steuerberater, Vorlagen für Rechnungen und EÜR sowie Rechnungsprogramme oder Buchhaltungssoftware.

#1 Ablage organisieren und Dokumente (Rechnungen) vorbereiten

Die Digitalisierung kommt. Trotzdem wird es Belege und Unterlagen geben, die Sie nach wie vor physisch aufbewahren müssen. Organisieren Sie daher Ihre Ablage sinnvoll: Kundenrechnungen, Lieferantenrechnungen, Bankunterlagen, Verträge, Unterlagen für den Jahresabschluss. Bei Organisation und Ablage hilft Ihnen ein externer Buchhaltungsservice.

#2 Software oder Vorlagen einsetzen

Um Ihre Buchhaltung zu organisieren, sollten Sie Vorlagen oder geeignete Softwareprogramme einsetzen. Hier zeigen wir Ihnen weiterführende Angebote.

Damit erstellen Sie Angebote und Rechnungen einfach und sicher.

Buchhaltung digital vereinfacht: Führende Lösungen für Sie analysiert.

Mit Vorlagen, Rechnungsprogrammen oder Buchhaltungsprogrammen können Sie grundsätzlich Ihre Buchhaltung selbst machen. Moderne Softwarelösungen für Rechnungen und Buchhaltung geben häufig auch dem Steuerberater einen Zugang.

Mit Rechnungsvorlagen erstellen Sie Rechnungen an Ihre Kunden. Sie sollten an das CI Ihres Unternehmens angepasst sein und alle wichtigen Pflichtbestandteile einer Rechnung enthalten. Für die einfache Buchführung und für das Erstellen einer EÜR gibt es EÜR-Vorlagen. Damit können Sie eine EÜR erstellen, wenn Sie zum einen sämtliche Belege und Rechnungen sauber ablegen und dokumentieren und zum anderen die Anlage EÜR über ELSTER ausfüllen. Belege, die Sie mit solchen Vorlagen erstellen, müssen Sie als Kopie dokumentieren. Achten Sie auch darauf, dass Ihre Vorlagen stets den aktuellen gesetzlichen Bestimmungen entsprechen (z.B. Pflichtbestandteile bei Rechnungen).

Rechnungsprogramme für Angebote und Rechnungen

Moderne Rechnungsprogramme erleichtern Ihnen die Arbeit, wenn Sie Rechnungen erstellen und verwalten. Sie bieten u.a. folgende Vorteile:

- Stets auf aktuellem Stand hinsichtlich gesetzlicher Regelungen (Stichwort: Pflichtbestandteile)

- Erstellung von Angeboten und Rechnungen

- Sie haben alle offenen Kundenrechnungen auf einen Blick mit dem automatisierten Bankkontenabgleich

- Zahlungserinnerungen und Mahnungen sind aus dem System heraus möglich

Lesen Sie hierzu unseren Leitfaden Rechnungssoftware und unseren aktuellen Anbietervergleich, den Sie auch herunterladen können.

Buchhaltungsprogramme nutzen

Buchhaltungsprogramme umfassen in der Regel alle Vorteile einer Rechnungssoftware und beinhalten zusätzliche Funktionen für die Buchhaltung. Häufig ist das Buchhaltungsprogramm die Upgrade- oder Premium-Version einer Rechnungssoftware. Die wichtigsten Funktionen sind:

- ELSTER-Schnittstelle für die Erstellung einer EÜR

- Umsatzsteuervoranmeldung (UStVA) aus dem System heraus

- Doppelte Buchführung und Wahl des Kontenrahmens

- Verwaltung von Anlagen und Abschreibungen

- Erstellung von Jahresabschlüssen mit Bilanz und GuV

- Kassenbuch oder Schnittstellen zu Kassensoftware, Warenwirtschaft oder ERP-Systemen

Rechnungsprogramme und Buchhaltungsprogramme bieten häufig einen Steuerberater-Zugang. Über diese Schnittstelle loggt sich Ihr Steuerberater in Ihr System ein und holt sich die Unterlagen, die er für UStVA, Erstellung von BWA und Jahresabschluss braucht. Lesen Sie auch hierzu unseren Vergleich von Buchhaltungssoftware.

#3 Controlling einrichten

Die Daten der Buchhaltung sind immens wichtig für die Steuerung des Unternehmens im Rahmen des Controllings. Erstellen Sie aus ihren monatlichen Geschäftszahlen sinnvolle KPIs und Controlling Dashboards. Im kleinen Unternehmen ist der Geschäftsinhaber zugleich auch CPO (Chief Performance Officer).

#4 Wann ist ein Steuerberater zu empfehlen?

Ein Steuerberater ist immer dann sinnvoll, wenn folgende Punkte gegeben sind:

- Keine Erfahrung und geringes Wissen im Bereich Buchführung und Buchhaltung

- Großer Umfang an Belegen und Buchungen

- Umfangreiche Kassenbuchführung bei stationären Dienstleistern, die bei Betriebsprüfungen zur Prüfungsrisiken führen können.

- Hoher Anteil komplizierter Geschäftsvorfälle, z.B. E-Commerce ins Ausland

- Der Kontenplan des Unternehmens ist umfangreich

- Ihre steuerliche Situation ist komplex, weil Sie verschiedene Einkunftsarten haben

- Hohe Anzahl an Mitarbeitern: dadurch viele sozialversicherungsrechtliche Fragen

Sie können als Unternehmer nicht alles selbst machen. Daher ist es sinnvoll, Buchhaltungsaufgaben zu delegieren. Der Steuerberater ist dabei eine wichtige Hilfe. Weitere Punkte, die für den Steuerberater sprechen, sind:

- Er ist ihr Ansprechpartner für alle steuerlichen Detailfragen, die er sachgerecht und auf Ihre persönliche Situation hin beantworten kann.

- Er berät Sie intensiv zu steuerlichen Regeln zur GOBD konformen Kassenführung.

- Außerdem trägt er das Risiko bei Beratungsfehlern und Buchungsfehlern, wenn er selbst die Buchhaltung macht, und ist auch entsprechend versichert.

- Im Falle einer Betriebsprüfung hält der Steuerberater Ihnen den Rücken frei. Im Falle strittiger Punkte kann er zu Ihren Gunsten argumentieren, zumal er die Betriebsprüfer aus seiner beruflichen Erfahrung heraus auch gut kennt.

#5 Das Buchhaltungsbüro zum Outsourcen der laufenden Buchhaltung

Um Buchhaltungsarbeiten auszulagern, insbesondere die Finanzbuchhaltung und die Lohnbuchhaltung, helfen externe Buchhaltungsservices. Externe Buchhalter halten dem Unternehmer den Rücken frei für Organisation und Ablage der Buchhaltung, sorgen dafür, dass Fristen eingehalten werden, dürfen aber keine steuerlichen Beratungsleistungen durchführen. Lesen Sie mehr darüber in unserem Ratgeber für externen Buchhaltungsservice.

#6 Angebote für Steuerberatung und Lohnbuchhaltung

Buchhaltung und Steuererklärung sollten Sie einem erfahrenen Profi überlassen - so können Sie sich wichtigen operativen widmen und sparen so Zeit UND Geld.

Sobald Sie Mitarbeiter einstellen, müssen Sie sich um die Lohnbuchhaltung kümmern. Geben Sie diese zeitraubende Arbeit an einen Experten ab.

| Was ist der Fragebogen zur steuerlichen Erfassung?

Wenn Sie ein Unternehmen gegründet und angemeldet haben, müssen Sie den Fragebogen zur steuerlichen Erfassung ausfüllen. Den Fragebogen zur steuerlichen Erfassung erhalten Sie vom Finanzamt. Damit werden wichtige Grundlagen für die Buchhaltung geschaffen.

#1 Was tragen Sie im Fragebogen steuerliche Erfassung ein?

- Allgemeine Angaben: Kontaktdaten, Bankverbindung und ggf. Ihr Steuerberater als Bevollmächtigten für alle Angelegenheiten mit dem Finanzamt

- Freiberufler oder Gewerbetreibender mit oder ohne Handelsregistereintrag

- Angaben zur Ermittlung der Steuervorauszahlungen

- Entscheidung zur Buchführung nach EÜR oder Bilanzierung

- Angaben zur Lohnsteuer sofern Mitarbeiter geplant sind

- Umsatzsteuer und Beantragung der Steuernummer

- Entscheidung, ob die Kleinunternehmerregelung in Anspruch genommen werden soll

- Beantragung einer Umsatzsteuer-Identifikationsnummer

#2 Wichtige Festlegungen zur Umsatzsteuer im Fragebogen steuerliche Erfassung

Die Umsatzsteuer ist für das Finanzamt eine der wichtigsten Einnahmequellen. Daher müssen Sie im Fragebogen steuerliche Erfassung angeben, ob und wie Sie als Unternehmer Umsatzsteuer bezahlen. Hier der Überblick über die wichtigsten Regeln:

| Steuerliche Besonderheiten | |

| Kleinunternehmerregelung | Wenn Sie die Kleinunternehmerregelung beantragen, zahlen Sie keine Umsatzsteuer und geben keine Umsatzsteuervoranmeldung oder Umsatzsteuererklärungen ab. |

| Soll-Ist-Versteuerung | Betrifft die Frage, wann eine gestellte Rechnung umsatzsteuerpflichtig ist. |

| Soll-Versteuerung: Umsatzsteuer wird bereits bei Rechnungsstellung fällig und muss im Monat danach bezahlt werden. | |

| Ist-Versteuerung: Umsatzsteuer wird bezahlt, wenn die Rechnung bezahlt wurde. | |

| Umsatzsteuer-Identifikationsnummer | Wenn Sie planen, Umsätze im EU-Ausland zu tätigen oder Waren und Leistungen aus dem EU-Ausland beziehen, brauchen Sie eine Umsatzsteuer-Identifikationsnummer. |

Wir zeigen Ihnen in einem gesonderten Kapitel aus, wie Sie den Fragebogen zur steuerlichen Erfassung ausfüllen.

| Kleinunternehmerregelung – was ist das?

Kleinunternehmer sind Unternehmer, die nur einen gewissen Umsatz pro Jahr erzielen und eine besondere Steuerregelung nutzen. Mit dieser Regelung – der Kleinunternehmerregelung – sind Sie nicht zum Ausweis der Umsatzsteuer verpflichtet, können aber auch keine Vorsteuer geltend machen. Besonders zu Beginn der Selbstständigkeit kann dies unter Umständen vorteilhaft sein.

Als Kleinunternehmer organisieren Sie Ihre Buchhaltung nach der einfachen Buchführung und erstellen für das abgelaufene Geschäftsjahr eine EÜR zur Gewinnermittlung. Wertvolle Hilfen für den Kleinunternehmer sind Rechnungsprogramme mit EÜR-Modul.

Ob es sinnvoll ist, die Kleinunternehmerregelung bei der Umsatzsteuer zu wählen, müssen Sie abwägen. Unser Leitfaden "Kleinunternehmerregelung" hilft Ihnen dabei.

| Buchhaltung: Angebote und Rechnungen erstellen

Die Abläufe rund um die Erstellung von Angeboten und Rechnungen zählen zu den wichtigsten Abläufen Ihrer Buchhaltung: Sie haben Ihr erstes Angebot an den Kunden geschickt, dieser hat das Angebot angenommen und Sie haben die Leistung erbracht. Jetzt erstellen Sie eine Rechnung.

Rechtssicher Rechnungen erstellen, mit allen Pflichtbestandteilen.

Damit erstellen Sie Angebote und Rechnungen einfach und sicher.

#1 Angebote erstellen

Geld verdienen beginnt damit, Angebote zu erstellen. Hier sollten Sie verschiedene Dinge im Zusammenhang mit der Buchhaltung beachten:

Definieren Sie die Verbindlichkeit des Angebotes richtig: Ein Angebot ist rechtlich bindend, Sie können aber bezüglich Preisgestaltung und Liefermöglichkeiten Spielräume verschaffen. Beispielsweise können Sie Preise unter Vorbehalt stellen und bestimmte Klauseln formulieren, wie z.B. "Angebot gültig solange Vorrat reicht". Außerdem sollten Sie beim Übertrag des Angebots in eine Rechnung keine Zeit verlieren. Mit Rechnungsprogrammen oder Buchhaltungssoftware geht dies beispielsweise auf Knopfdruck. Informieren Sie sich hierzu in unserem Leitfaden "Angebote erstellen".

#2 Rechnungen richtig erstellen

Wenn Sie eine Rechnung erstellen, müssen Sie darauf achten, die Rechnung korrekt zu stellen. Dazu müssen Sie folgende Dinge beachten:

- Rechnungsfrist einhalten

- Alle Pflichtbestandteile einer Rechnung aufführen

- Die Umsatzsteuer korrekt ausweisen (Ausnahme Kleinunternehmerregelung)

In unserem Leitfaden "Rechnung schreiben" stellen wir auch verschiedene Arten von Rechnungen vor, die in der Praxis des Unternehmers von Bedeutung sind.

#3 Debitorenbuchhaltung - damit Ihre Rechnungen auch bezahlt werden

Eine Rechnung nutzt Ihrem Unternehmen erst dann, wenn ihr Kunde sie bezahlt hat. Alle Abläufe in der Buchhaltung rund um die Verwaltung der Kundenrechnungen fallen in den Bereich der Debitorenbuchhaltung. Ziel der Debitorenbuchhaltung ist es, die Zahlungen Ihrer Kunden zu überwachen und dafür zu sorgen, dass Ihre Kunden fällige Rechnungen pünktlich bezahlen. Dazu gehört:

- Offene Rechnungen überwachen

- Bezahlte Rechnungen mit dem Geschäftskonto abgleichen

- Fällige und nicht bezahlte Rechnungen anmahnen mit einer Zahlungserinnerung oder Mahnung

- Überfällige Rechnungen über Inkasso eintreiben

Auch bei diesen Abläufen hilft Ihnen ein Rechnungsprogramm oder eine Buchhaltungssoftware.

| Weitere Aufgaben der Buchhaltung: Kassenbuch, Firmenwagen, Steuern etc.

Buchhaltung effizient organisieren ist eine wichtige unternehmerische Aufgabe. In folgenden Bereichen sollten die Abläufe optimal sein.

- Kreditorenbuchhaltung und Zahlungsverkehr

- Umsatzsteuervoranmeldung (UStVA)

- Kasse, Kassenbuch und Kassenführung

- Lohnbuchhaltung

- Buchhaltung und Firmenwagen

- Erfolgskontrolle mit BWA und SUSA

- Gewinnermittlung mit EÜR oder Jahresabschluss

- Buchhaltung rund um Steuern und Betriebsprüfung

#1 Kreditorenbuchhaltung und Zahlungsverkehr

Auch Sie erhalten Rechnungen von Lieferanten und Dienstleistern. Dafür ist die Kreditorenbuchhaltung zuständig:

- Eingehende Rechnungen verwalten und Zahlungsziele beachten

- Fällige Rechnungen bezahlen, wobei Sie Ihre Liquidität immer im Blick haben müssen.

Bei den Abläufen in der Kreditorenbuchhaltung schafft Ihnen eine gute Buchhaltungssoftware einen besseren Überblick und spart Zeit.

#2 Umsatzsteuervoranmeldung (UStVA)

Wenn Sie nicht für die Kleinunternehmerregelung optiert haben, müssen Sie an das Finanzamt Umsatzsteuer zahlen. Dies sind Ihre Aufgaben:

- Monatlich oder pro Quartal Umsatzsteuervoranmeldungen (UStVa) an das Finanzamt schicken und Umsatzsteuer bezahlen

- Eventuell für die Dauerfristverlängerung optieren, die Ihnen bei der UStVa einen Monat Zeitgewinn verschafft.

- Mit dem fertigen Jahresabschluss die Umsatzsteuererklärung Ihres Unternehmens abgeben

Lesen Sie mehr dazu in unserem Leitfaden zur UStVa.

#3 Kasse, Kassenbuch und Kassenführung

Als Händler, Gastronom oder stationärer Dienstleister brauchen Sie eine Kasse. Wenn Sie Zahlungen in bar leisten, brauchen Sie ein Kassenbuch. Wir zeigen Ihnen daher

- wie Sie ein Kassenbuch korrekt führen,

- was Sie bei einem Kassensystem beachten sollten,

- wie eine Kassensoftware die Buchhaltung vereinfacht.

#4 Lohnbuchhaltung

Sobald Sie Mitarbeiter beschäftigen, brauchen Sie eine Lohnbuchhaltung. Sie müssen monatlich Gehaltsabrechnungen erstellen, die allen steuerlichen und sozialversicherungsrechtlichen Bestimmungen genügen. Wir informieren Sie über die Aufgaben der Lohnbuchhaltung, mit welcher Software die online Lohnbuchhaltung am besten funktioniert und wie eine Lohn- und Gehaltsabrechnung aufgebaut ist.

#5 Buchhaltung und Firmenwagen

Ein Firmenwagen führt bei betrieblicher Nutzung zu Ausgaben, die als Betriebsausgaben den steuerlichen Gewinn mindern. Sobald Sie den Firmenwagen aber privat nutzen, entsteht ein geldwerter Vorteil. Wir zeigen Ihnen,

- wie Sie den Firmenwagen mit der 1% Regelung versteuern oder

- alternativ ein Fahrtenbuch nutzen, das ganz einfach auch elektronisch geführt werden kann.

#6 Erfolgskontrolle mit BWA und SUSA

Die Buchhaltung zeigt Ihnen mit Hilfe von Auswertungen, ob Ihr Unternehmen Geld verdient. Dabei helfen Ihnen kurzfristige Erfolgsrechnungen wie die BWA. Wir erläutern Ihnen,

- wie die BWA als kurzfristige Erfolgsrechnung funktioniert.

- was Sie mit der Summen- und Saldenliste (SUSA) machen können.

#7 Gewinnermittlung mit EÜR oder Jahresabschluss

Nach Abschluss eines Geschäftsjahres ist es Aufgabe der Buchhaltung, den Gewinn zu ermitteln. Das machen Sie für sich im Rahmen der Erfolgskontrolle, für Banken und Investoren und aufgrund gesetzlicher Bestimmungen für das Finanzamt im Rahmen Ihrer Steuererklärungen. Wir zeigen Ihnen,

- wie Sie einen Jahresabschluss erstellen.

- wie Sie den Unternehmensgewinn mit der EÜR feststellen.

#8 Buchhaltung rund um Steuern und Betriebsprüfung

Haben Sie mit EÜR oder Jahresabschluss Ihren Gewinn ermittelt, schicken Sie Ihre Steuererklärungen an das Finanzamt. Der Umfang Ihrer Steuerpflicht bestimmt, welche Steuererklärungen Sie abgeben müssen.

Welcher Unternehmer zahlt welche Steuern?

Diese Tabelle listet wichtige Steuerarten auf und zeigt ihre Relevanz für die wichtigsten Rechtsformen und Unternehmensformen.

| Art der Steuer | Freiberufler | Gewerbliche Unternehmer | Kapitalgesellschaften |

| als Einzelunternehmer, GbR oder Partnergesellschaft | Kleingewerbe, GbR, Kaufmann e.K., OHG, KG | GmbH, UG (haftungsbeschränkt) | |

| Umsatzsteuer* | Ja | Ja | Ja |

| Einkommensteuer | Ja | Ja | Nein |

| Körperschaftsteuer | Nein | Nein | Ja |

| Gewerbesteuer | Nein | Ja | Ja |

| Lohnsteuer | Ja, wenn Mitarbeiter beschäftigt werden | ||

(* Wenn Sie für die Kleinunternehmerregelung optiert haben, entfällt die Umsatzsteuerpflicht.)

Welche Steuererklärungen gibt es?

Je nach Steuerpflicht müssen Sie entsprechende Steuererklärungen beim Finanzamt abgeben und Ihre Steuern bezahlen:

- Umsatzsteuererklärung

- Einkommensteuererklärung

- Körperschaftsteuererklärung

- Gewerbesteuererklärung

Die Lohnsteuer wird regelmäßig mit den monatlichen Lohnabrechnungen erklärt und abgeführt. Lesen Sie auch unseren Leitfaden Steuererklärungen. Ob Sie Ihre Steuererklärungen korrekt abgegeben haben, prüft das Finanzamt regelmäßig im Rahmen von Betriebsprüfungen. Wenn Sie Ihre Buchhaltung ordentlich führen und keine unerlaubten Manipulationen vornehmen, brauchen Sie aber vor eine Betriebsprüfung keine Angst haben.

Welche steuerlichen Fristen sind wichtig?

Bei dem Thema Steuerfristen sollten Gründer und Unternehmer ganz genau hinschauen bzw. sich die wichtigen Termine im Kalender notieren.

| Termine | |

|---|---|

| Umsatzsteuervoranmeldung | - bis zum 10. der Folgemonats - bei Dauerfristverlängerung bis zum 10. des übernächsten Monats |

| Lohnsteuer-Anmeldung | - bis zum 10. des Folgemonats - quartalsweise oder jährliche Anmeldung ist möglich, sofern die abzuführende Lohnsteuer gewisse Schwellenwerte nicht überschreitet |

| Steuervorauszahlungen für Einkommensteuer oder Körperschaftsteuer | - sind quartalsweise fällig, im jeweils letzten Monat des Quartals (meist 10. bis 12. eines Monats) |

| Steuervorauszahlung für Gewerbesteuer | - jeweils zur Monatsmitte des zweiten Monats im Quartal |

| Jahresabschluss / Steuererklärung | - 31. Mai des Folgejahres - Verlängerung mit Steuerberater bis zum Jahresende (aber dem Geschäftsjahr 2017 gilt die Verlängerung zudem 2 Monate über das Jahresende hinaus) |