- Versicherungen schützen Selbstständige vor existenzbedrohenden Risiken.

- Die persönlichen Versicherungen greifen insbesondere bei Verletzungen und Krankheiten.

- Es gibt allgemein gültige sowie branchenspezifische Gewerbeversicherungen.

- Eine Analyse des eigenen Versicherungsbedarfs verhindert eine Über- oder Unterversicherung.

| Persönliche und betriebliche Risiken absichern

Eine Existenzgründung ist immer mit Chancen und Risiken verbunden. Um die unternehmerischen Risiken zu managen, müssen Sie als selbstständiger Unternehmer regelmäßig Ihre Entscheidungen an die jeweiligen Marktgegebenheiten anpassen.

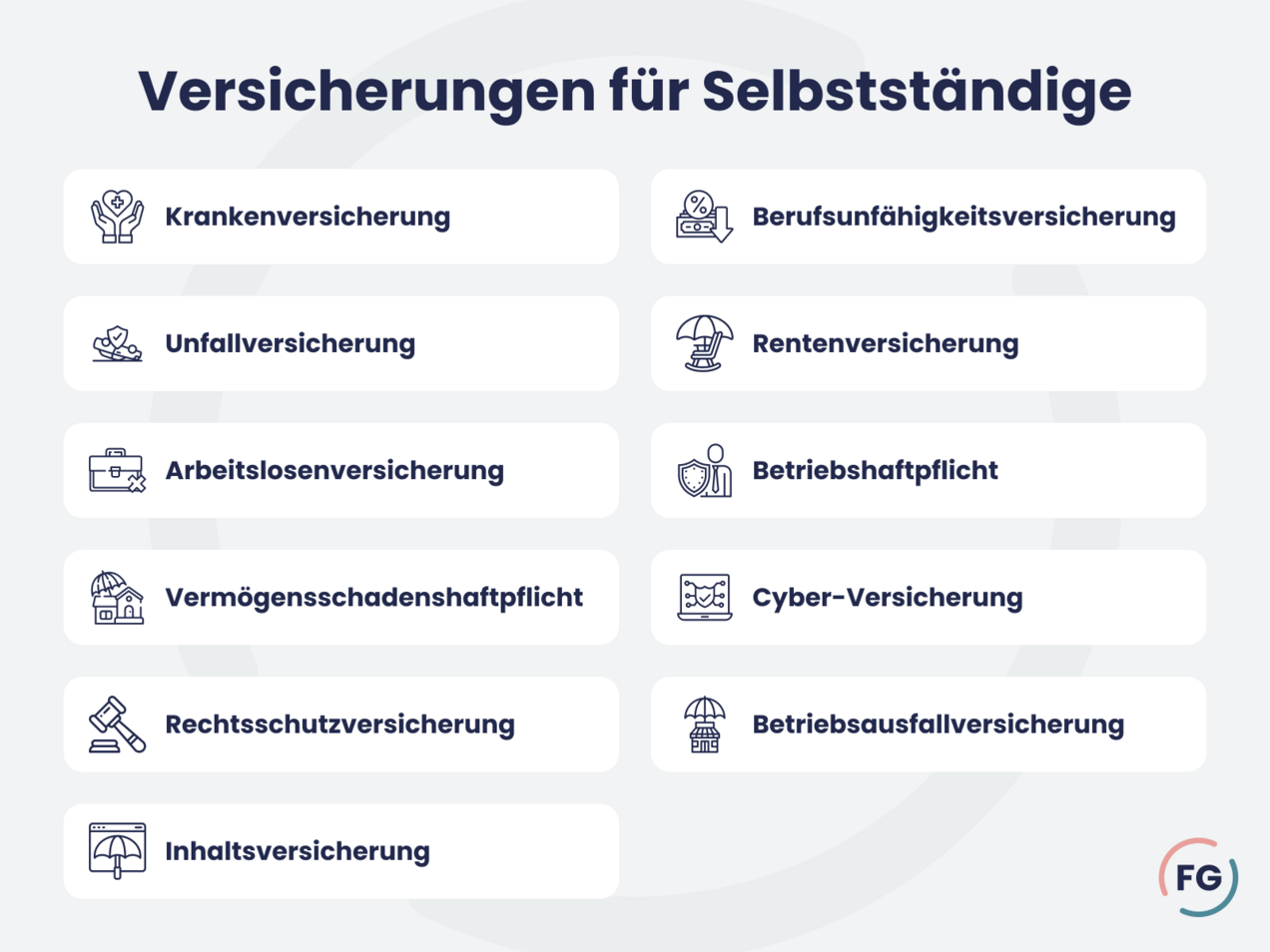

Neben den unternehmerischen Risiken gibt es eine Fülle von existenzbedrohenden Risiken, die man mit einer speziellen Versicherung für Selbstständige absichern kann. Dazu zählen persönliche aber auch betriebliche Versicherungen (sogenannte Gewerbeversicherungen).

| Krankenversicherung & Berufsunfähigkeit für private Risiken

Gerade bei einer Existenzgründung ist es wichtig, die persönlichen Risiken genau zu prüfen. Dabei gibt es Risiken, die Sie zwingend absichern müssen (die Kranken- & Pflegeversicherung ist gesetzlich vorgeschrieben) sowie persönliche Versicherungen, die je nach Situation empfehlenswert sind. Zu den wichtigen persönlichen Versicherungen für Selbstständige gehören:

- Gesetzlich vorgeschrieben: die Krankenversicherung

- Gegen Verdienstausfall bei Krankheit: das Krankentagegeld / Krankengeld

- Wenn Sie Ihren Beruf nicht mehr ausüben können: die Berufsunfähigkeitsversicherung

Daneben dürfen Sie aber auch die Unfallversicherung, die Rentenversicherung sowie ggf. die freiwillige Arbeitslosenversicherung nicht vergessen. Insbesondere für Existenzgründer ergibt es Sinn, die Vielzahl der Versicherungsangebote zu vergleichen - immerhin wollen Sie als Existenzgründer existenzbedrohende Risiken mit einer Versicherung für Selbstständige bestmöglich minimieren.

Um einen guten Überblick über das Preis-Leistungs-Verhältnis der jeweiligen Versicherung für Selbstständige zu gewinnen, sollten Sie sich umfassend informieren. So bietet es sich beispielsweise bei der Kranken- und Pflegeversicherung an, einen Krankenkassenvergleich zu machen (als Selbstständiger können Sie zwischen der freiwillig gesetzlichen und der privaten Krankenversicherung wählen).

Normalerweise starten Sie dabei mit einem unverbindlichen PKV-Vergleich und stellen dann Kosten und Leistung der freiwillig gesetzlichen Krankenversicherung gegenüber. Mit einem Krankenkassenvergleich können oft mehrere hundert bis weit über tausend Euro pro Jahr gespart werden - vergleichen lohnt sich!

| Gewerbeversicherungen für betriebliche Risiken

Gerade während einer Existenzgründung kann eine Unterversicherung im Schadensfall schnell zum finanziellen Aus führen. Daher ist es wichtig, die für Ihr Geschäftsmodell relevanten Risiken zu identifizieren und abzusichern. Wichtige gewerbliche Versicherungen für Selbstständige sind unter anderem:

- die Betriebshaftpflichtversicherung

- die Vermögensschadenhaftpflichtversicherung

- die Geschäftsinhaltsversicherung

- die Cyber-Versicherung

aber auch eine Rechtsschutzversicherung und weitere Gewerbe-Sachversicherungen - bei entsprechenden Vermögenswerten - können ein sinnvoller Schutz sein.

Die entscheidende Frage dabei ist, welche betrieblichen Risiken direkt zu Beginn abgesichert werden sollen und welche Risiken man bewusst in Kauf nehmen kann. Eine Antwort darauf liefert unser kostenloser Versicherungs-Check, der aufzeigt, welche Versicherungen für Ihre Branche und Unternehmenszweck sinnvoll sind.

| Einzelne Versicherungen im Detail

Welche der oben genannten Versicherung für Selbstständige was für einen Versicherungsschutz beinhalten, wollen wir hier kurz beschreiben. Dabei wird auch hier zwischen betrieblicher Versicherung für Selbstständige und persönlicher Versicherung für Selbstständige unterschieden.

#1. Betriebliche Versicherung für Selbstständige

- Betriebshaftpflichtversicherung

Wird einer dritten Person bei betrieblichen Tätigkeiten Schaden zugefügt, greift die Betriebshaftpflicht (Firmenhaftpflichtversicherung). Da jedes Unternehmen unterschiedliche Risiken beinhaltet, bieten die Versicherungsgesellschaften individuelle Versicherungsleistungen an. Sprechen Sie aus diesem Grund auch hier individuell mit dem für Sie infrage kommenden Versicherungsanbieter. - Rechtschutzversicherung

Rechtsschutzversicherungen als Versicherung für Selbstständige werden in der Regel im Paket angeboten. Der Selbstständige kann sich entweder als Firmeninhaber einzeln über eine Berufsrechtschutzversicherung oder gemeinsam mit seinen Mitarbeitern über die Firmenrechtsschutz versichern. Der Leistungsumfang ist bei einer Rechtschutzversicherung abhängig von der Anzahl der Mitarbeiter, der Tätigkeit sowie von der Unternehmensform. Daher sollten Sie sich auch hier individuell beim Versicherungsanbieter erkundigen. - Haftpflicht speziell für Vermögensschaden

Wenn Sie als Selbstständiger durch Ihre berufliche Tätigkeit einen Vermögensschaden verursachen, dann sind Sie zum Schadensersatz verpflichtet. Gerade wenn Sie als Berater, Prüfer oder Gutachter tätig sind, ist die Vermögensschadenhaftpflicht unentbehrlich. -

Cyber-Versicherung

Die Cyber-Versicherung ist noch recht neu am Markt und sichert zuverlässig gegen aus Cyber-Angriffen (Hacking, Datenverlust, o. Ä.) entstandene Schäden ab. Eine Cyber-Versicherung nimmt bei der zunehmenden Digitalisierung der Geschäftswelt eine immer wichtigere Rolle ein. Wichtig ist, dass Sie über eine ausreichend sichere IT-Infrastruktur verfügen, um sich gegen sogenannte Cyber-Risiken zu schützen. Falls es aber doch zum erfolgreichen Cyber-Angriff kommen sollte, sichert die Cyber-Versicherung Sie und Ihr Unternehmen für die meisten durch den Angriff entstehenden Schäden ab.

Zudem gibt es zahlreiche Sachversicherungen. Diese und weitere Versicherungen finden Sie unter betriebliche Versicherungen im Detail. Beispielsweise eine Onlineshopversicherung, wenn Sie E-Commerce betreiben oder eine Bauleistungsversicherung, um Ihr gewerbliches Bauvorhaben abzusichern.

#2. Persönliche Versicherung

- Berufsunfähigkeitsversicherung für Selbstständige

Wer seinen vertrauten Lebensstandard trotz einer Berufs- und Arbeitsunfähigkeit aufrecht erhalten möchte, sollte eine Berufsunfähigkeitsversicherung abschließen. Denn kaum ein Selbstständiger ist, aufgrund der Regularien im gesetzlichen Rentenversicherungssystem, durch staatlichen Schutz (Erwerbsminderungsrente) abgesichert. Wer nun als Existenzgründer eine Berufsunfähigkeitsversicherung für Selbstständige abschließen möchte, sollte sich auf jeden Fall direkt beim Versicherungsanbieter über den Leistungsumfang erkundigen. Denn nicht selten wird die Versicherungssumme nur ausbezahlt, wenn der Selbstständige absolut keine Tätigkeit mehr ausüben kann. Bei einer teilweisen Erwerbsunfähigkeit, kann die Versicherung vom Unternehmer eine „Umgestaltung" des Unternehmens verlangen. - Krankenversicherung (privat oder gesetzlich)

Als Selbständiger haben Sie die Möglichkeit eine gesetzliche oder private Krankenversicherung abzuschließen. Wägen Sie daher genau die Vor- und Nachteile der beiden Formen miteinander ab. Dies gilt insbesondere, wenn Sie eine Familie zu versorgen haben. Aber Achtung: Entscheiden Sie sich für eine private Krankenversicherung, ist der Weg zurück in die gesetzliche Krankenversicherung nur bedingt möglich. - Rentenversicherung (gesetzlich oder/ und privat)

Einige Berufsgruppen sind verpflichtet in das gesetzliche Rentenversicherungssystem einzuzahlen. Dazu zählen zum Beispiel Dozenten an Hochschulen, Handwerksmeister, Publizisten oder Künstler. Die meisten Selbstständigen müssen eine private Altersvorsorge abschließen. Bedenken Sie bei der Existenzgründung, dass Sie innerhalb von fünf Jahren bei der Rentenversicherungsanstalt einen Antrag auf Weiterversicherung stellen müssen. Verpassen Sie die Frist, ist eine freiwillige Aufnahme in der gesetzlichen Rentenversicherung nur schwer möglich. Sind Sie einmal bei der gesetzlichen Versicherung als Selbstständiger aufgenommen, ist eine Kündigung jedoch nur erschwert möglich. - Arbeitslosenversicherung

Als Selbstständiger müssen Sie innerhalb der letzen 24 Monate mindestens 12 Monate vor Ihrer Existenzgründung versicherungspflichtig gewesen sein, um sich freiwillig gegen Arbeitslosigkeit versichern zu können. Unmittelbar nach Aufnahme Ihrer selbstständigen Tätigkeit, müssen Sie einen Antrag auf Aufnahme stellen. Scheitern Sie mit Ihrer Selbstständigkeit können Sie dann entsprechend Arbeitslosengeld beziehen. - Unfallversicherung

Das Risiko eines Unfalls (und den daraus folgenden Risiken) können Sie über eine Unfallversicherung absichern. Als Selbstständiger können Sie z.B. freiwillig bei einer Berufsgenossenschaft versichern - die Leistungen entsprechen dann der gesetzlichen Unfallversicherung. Umfangreicher ist dabei der Schutz der privaten Unfallversicherung, die meist für Berufe mit einem höheren Unfallrisiko empfehlenswert ist.

Erfahren Sie mehr über die freiwillige Arbeitslosenversicherung und andere Versicherungen für den persönlichen Bereich des Gründers.

| Individuellen Versicherungsbedarf prüfen

Versicherungen gibt es viele. Wie im privaten Bereich besteht auch für Existenzgründer sowie für Selbstständige sowohl die Gefahr der Unter- als auch der Überversicherung. Stellen Sie sich als Existenzgründer deshalb konkrete Fragen, welche Arten der Versicherung für Selbstständige für Sie relevant sind. Zum Beispiel:

- Wo liegen die Risiken meiner Selbstständigkeit?

- Wie wahrscheinlich ist der Eintritt dieses Risikos?

- Wie hoch sind die finanziellen Auswirkungen dieser Risiken?

| Verträge und Tarife regelmäßig prüfen

Prüfen Sie Ihre abgeschlossenen Versicherungsverträge regelmäßig einerseits darauf,

- ob die Versicherung für Selbstständige noch nötig ist, andererseits darauf

- ob durch die Erweiterung Ihrer Geschäftstätigkeit neue Tatbestände abgesichert sind bzw. die Deckungssummen noch angemessen sind

- außerdem müssen Sie Veränderungen in der Risikolage durch betriebliche Veränderungen auch der Versicherung mitteilen.

Achten Sie außerdem auf Bedingungen Ihrer Verträge und erfüllen Sie diese stets, sonst kann es im Schadensfall zur Ablehnung durch die Versicherung kommen.

Zusätzlich bietet es sich an, in regelmäßigen Abständen die Kosten- & Leistungen der bestehenden Versicherungen mit aktuellen Angeboten zu vergleichen. Insbesondere bei der privaten Krankenversicherung sollten Sie Ihren Tarif mit aktuellen Angeboten vergleichen - so können Sie unter Umständen viel Geld sparen!