- Bilanzierungspflichtig sind bei der Gewinnermittlung z. B. die GmbH und UG. Freiberufler verwenden die EÜR.

- Achten Sie auf gute Belegorganisation im Büro. Ein Buchhaltungs-Programm spart Zeit, weil es Buchungen automatisiert.

- Ein Steuerberater hilft, den Gewinn innerhalb der Regeln zu ermitteln und Steuern zu sparen.

- Mit Steuerberater verlängert sich die Abgabefrist für die Gewinnermittlung um sieben Monate.

| Warum ist Gewinnermittlung nötig?

Jeder Gewinn aus unternehmerischer Tätigkeit muss versteuert werden. Egal, ob Sie Freiberufler oder Gewerbetreibender sind. Der Gesetzgeber gibt die Regelungen zu Gewinnermittlung vor, das Finanzamt überprüft die Einhaltung.

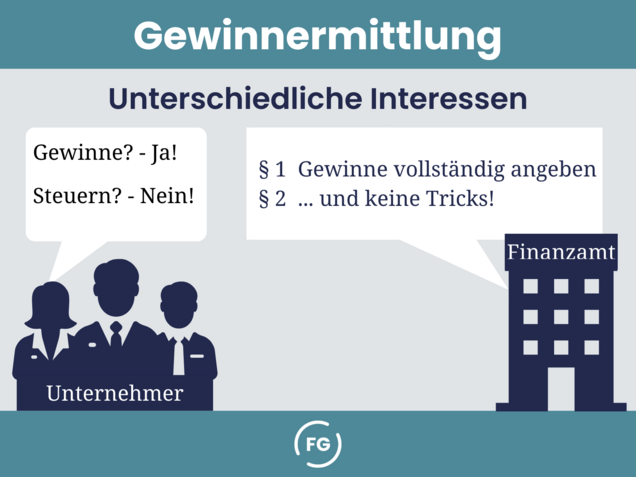

Interessenkonflikt Finanzamt vs. Unternehmer

Ziel der Unternehmen ist es, bei der Gewinnermittlung das Ergebnis so gering wie möglich auszuweisen. Denn je geringer der angegebene Gewinn, desto geringer die zu zahlenden Steuern.

Daher versuchen Unternehmer, alle legalen Steuertricks zu nutzen, gehen jedoch manchmal auch darüber hinaus. Mit zahlreichen und komplexen Regeln versucht das Finanzamt, die legalen Tricks einzudämmen und Steuerhinterziehung zu ahnden.

Risiko Betriebsprüfung

Übertreibt es ein Unternehmer mit den Steuertricks, drohen bei einer Betriebsprüfung drastische Konsequenzen:

- Steuernachzahlungen

- Strafzinsen

- Haftstrafen im Falle vorsätzlicher Steuerhinterziehung

Steuerberater: Regeln einhalten und Steuern sparen

Ein Steuerberater hilft nicht nur, Licht ins Dunkel komplizierter Steuerregeln zu bringen und alle Steuerfristen einzuhalten. Er stellt auch sicher, dass die Gewinnermittlung dem geltenden Recht entspricht und trotzdem dem Unternehmer Steuern spart.

| Arten der Gewinnermittlung

Die beiden wichtigsten Arten der Gewinnermittlung sind die EÜR, die sogenannte Einnahmen-Überschuss-Rechnung, und die Bilanzierung. Daneben gibt es spezielle Gewinnermittlungsarten für die Schifffahrt sowie die Land- und Forstwirtschaft.

Vergleich zwischen EÜR und Bilanzierung

EÜR und Bilanzierung unterscheiden sich in der Methodik der Gewinnermittlung und in der Organisation der Buchführung. Die Bilanzierung erfordert Kenntnisse in Buchhaltung, die EÜR nicht.

Wir stellen beide Arten der Gewinnermittlung kurz gegenüber, bevor wir danach die Details erläutern:

| EÜR | Bilanzierung | |

|---|---|---|

| Aufwand | Gering | Hoch |

| Dauer | Geht schnell | Dauert lange |

| Buchhaltungs-Kenntnisse | Nicht erforderlich | Erforderlich |

| Gewinne veröffentlichen | Nein | Ja, abhängig von Rechtsform und Größe des Unternehmens |

| Offene Rechnungen | Nicht relevant | Müssen gebucht werden |

| Inventur und Inventurbewertung | Nicht erforderlich | Erforderlich |

| Steuerberater | Nicht zwingend erforderlich | Dringend zu empfehlen |

| Fristen Steuererklärung | Bis 31.7. des Folgejahres. Die Frist verlängert sich um 7 Monate, wenn der Unternehmer mit einem Steuerberater arbeitet. | |

| Wer muss bilanzieren, wer darf EÜR?

Grundsätzlich darf jeder Unternehmer bilanzieren, egal ob von Anfang an oder später.

Weil die Bilanzierung so schwierig ist, bilanzieren die wenigsten Unternehmen freiwillig. In der Regel bilanziert nur der, den das Gesetz dazu verpflichtet.

Wer muss zwingend bilanzieren?

Bilanzierungspflichtig sind:

- Sämtliche Kapitalgesellschaften: GmbH, UG, AG etc.

- Personengesellschaften mit Eintrag im Handelsregister: OHGs, KGs, GmbH & Co. KG etc.

Bei diesen Unternehmen gilt die Bilanzierungspflicht unabhängig von der Höhe der Umsätze und Gewinne. Wer aus Risikogründen die Rechtsform der GmbH oder der UG wählt, muss zwingend bilanzieren.

Für wen ist die EÜR erlaubt?

Freiberufler dürfen immer die EÜR nutzen, um den Jahresgewinn zu ermitteln. Egal, ob freiberuflicher Einzelunternehmer, freiberufliche GbR oder Partnerschaftsgesellschaft. Egal, ob freiberuflicher Designer mit einem Gewinn von 75.000 € oder Gemeinschaftspraxis mit einem Gewinn vom 5 Mio. Euro.

Kleingewerbetreibende, gewerbliche GbRs, Kaufmann/Kauffrau e.K dürfen die EÜR-Methode dann nutzen, wenn Sie weniger als 800.000 € Umsatz erwirtschaften oder weniger als 80.000 € Gewinn erzielen. Diese Schwellen gelten seit 1.1.2023, (bzw. rückwirkend zum 1.1.2023 durch Gesetz vom 23.3.2024.)

Von der EÜR zur Bilanzierung wechseln

Kleingewerbetreibende, gewerbliche GbRs oder Kaufleute e.K sind dann zur Bilanzierung verpflichtet, wenn sie folgende Größengrenzen überschreiten:

- Umsatz > 800.000 €

- Gewinn > 80.000 €

Erwirtschaftet eine GbR über mehrere Jahre mehr als 800.000 € Umsatz, fordert das Finanzamt die GbR-Gesellschafter auf, zur Bilanzierung zu wechseln.

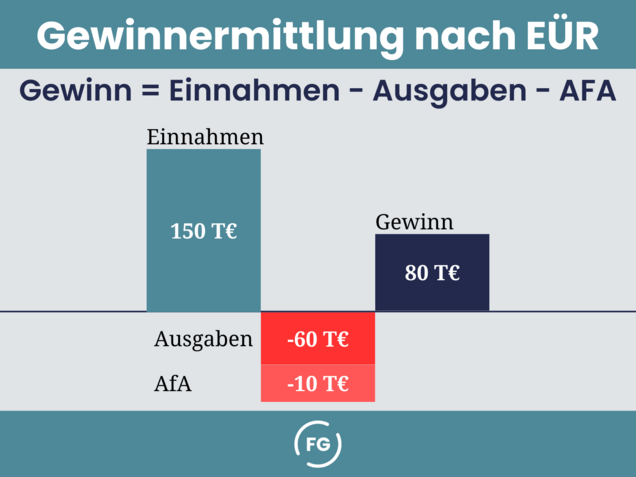

| Gewinnermittlung nach der EÜR

Das folgende Schaubild zeigt die Gewinnformel für die EÜR.

Gewinnermittlung per EÜR: Vergleich von Einnahmen und Ausgaben

Das Grundprinzip bei der EÜR-Gewinnermittlung lautet:

- Ein Gewinn entsteht, wenn die Einnahmen größer sind als die Ausgaben.

Bei der EÜR genügt es daher, Einnahmen und Ausgaben zu klassifizieren. Eine bezahlte Kundenrechnung wird auf Umsatz gebucht, die bezahlte Monatsmiete gehört zu den Kosten, genauer gesagt, zu den Raumkosten.

Wer Gewinne mit der EÜR ermittelt, erstellt am Jahresende eine Anlage EÜR. Diese Anlage EÜR wird zusammen mit den Steuererklärungen ans Finanzamt geschickt.

Die Vorteile der Gewinnermittlung per EÜR liegen insbesondere in der Einfachheit der Methode. Damit sind jedoch ebenso ein paar Nachteile verknüpft.

Trotz der Nachteile ist die EÜR insgesamt gesehen eine sehr einfache und für Laien handhabbare Form der Gewinnermittlung. Welche Aufgaben ergeben sich aus der EÜR für die Buchhaltungsaufgaben im Büro?

Büro-Arbeiten für EÜR-Nutzer

Die Bürotätigkeiten im Laufe eines Geschäftsjahrs sehen wie folgt aus:

- Alle Einnahme-Belege lückenlos erfassen

- Alle Ausgabe-Belege lückenlos erfassen

- Alle Einnahme- und Ausgabe-Belege mit dem Geschäftskonto abgleichen und buchen

Wie funktionieren Abschreibungen bei der EÜR?

Nehmen wir an, Sie kaufen sich für 3.000 € einen hochwertigen Multi-Media-PC für Grafiken und Videos. Dann sieht der Ablauf wie folgt aus:

- Den bezahlten Beleg mit dem Geschäftskonto abgleichen und buchen

- Beim Buchen die richtige Abschreibungsdauer wählen

- Den PC in einem Abschreibungsverzeichnis eintragen

Den oben genannten PC müssten Sie über 3 Jahre abschreiben, pro Jahr mindern hier 1.000 € den Gewinn.

Mit einem Buchhaltungsprogramm geht das ganz einfach.

EÜR am Jahresende

Ist das Geschäftsjahr abgelaufen, erstellen Sie aus Ihren Aufzeichnungen über ihre Einnahmen, Ausgaben und Abschreibungen die Anlage EÜR. Die Anlage EÜR ist das offizielle Dokument für das Finanzamt.

Die Anlage EÜR übermitteln Sie mit sämtlichen Steuererklärungen an das Finanzamt über das ELSTER-Portal.

Ist Ihr Büro fit für die EÜR?

Damit ihre Arbeiten für die Gewinnermittlung nach EÜR reibungslos funktionieren, hilft Ihnen ein gutes Buchhaltungsprogramm. Wichtige Anforderungen an eine EÜR-Software sind:

- Kundenrechnungen erstellen und auf Knopfdruck versenden, am besten mit Zahlungslink auf der Rechnung.

- Automatisierte Belegerfassung

- Automatisierter Bankdatenabgleich: Das Buchhaltungstool erkennt die Zahlungen auf dem Geschäftskonto und ordnet die Belege automatisch zu

- Erfassung von Anlagen und Abschreibungen

| Gewinnermittlung nach Bilanzierung

Bei der Gewinnermittlung mit Bilanzierung wird das Eigenkapital am Jahresende mit dem Stand am Jahresanfang verglichen. Ein Gewinn liegt vor, wenn das Eigenkapital wächst.

Das Wachstum des Eigenkapitals lässt sich allein mit der Betrachtung von Einnahmen und Ausgaben auf dem Geschäftskonto nicht ermitteln. Sie müssen beispielsweise am Jahresende mit einer Inventur das gesamte Betriebsvermögen erfassen, vom Bürostuhl bis zum Firmengrundstück.

So komplex wie das Grundprinzip der Bilanzierung, ist die Art der Buchführung: Bei der Bilanzierung braucht es die doppelte Buchführung. Eine nicht bezahlte Kundenrechnung beispielsweise wird auf zwei Konten gebucht, und zwar auf Umsätze und Forderungen. Zahlt der Kunde, wird die Rechnung vom Forderungskonto weggebucht und auf das Konto „Bank“ zugebucht.

Bei der Bilanzierung wird ein Jahresabschluss mit Bilanz und GuV erstellt. Bilanz und GuV, auch Jahresabschluss genannt, sind die offiziellen Gewinnermittlungs-Dokumente bei der Bilanzierung. Diesen Jahresabschluss bekommt das Finanzamt mit sämtlichen Steuererklärungen.

Vorteil der Bilanzierung: Sie ermittelt neben dem Gewinn auch die Zusammensetzung des Betriebsvermögens sowie die Höhe des Eigenkapitals und der Schulden. Nachteil: Sie ist sehr zeitraubend und aufwendig.

Setup für die Buchhaltung wählen

Um den komplexen Anforderungen der Bilanzierung gerecht zu werden, sind bereits vor den täglichen Buchhaltungsarbeiten wichtige Entscheidungen zu treffen.

Die wichtigen Grundsatzfragen bei der Bilanzierung sind:

- Brauche ich für die Buchhaltung einen Steuerberater oder ein Buchhaltungsbüro?

- Welchen Kontenrahmen wähle ich?

- Welches Buchhaltungstool setze ich ein?

#1 Buchhaltung auslagern: Ja oder Nein?

Unternehmer sollten sich kritisch fragen: „Verfüge ich über ausreichende Buchführungskenntnisse, um die doppelte Buchführung selbst zu machen?“

Wird diese Frage mit „Nein“ beantwortet, sollten Sie die Buchführungsarbeiten auslagern. Das heißt nicht, dass das Thema damit beendet ist. Sondern Sie entscheiden in diesem Schritt über die Alternativen:

- Vorbereitende Buchführung: Sie organisieren die Abläufe im Büro so, dass sie dem Steuerberater oder dem Buchhaltungsbüro zuarbeiten, genauer gesagt eine sinnvolle Arbeitsteilung machen.

- Selbstbucher: Sie machen die komplette Gewinnermittlung allein.

#2 Wahl von Kontenrahmen und Kontenplan

Damit die doppelte Buchführung funktionieren kann, müssen sich bilanzierende Unternehmer für einen Kontenrahmen entscheiden. In der Regel sind dies die Kontenrahmen SKR03 oder SKR04.

Selbstbucher treffen diese Entscheidung für sich allein. Wer sich für die vorbereitende Buchführung entscheidet, stimmt sich mit Buchhaltungsbüro oder Steuerberater ab.

#3 Eine geeignete Buchhaltungssoftware wählen

Dringend empfehlenswert ist die Wahl einer geeigneten Buchhaltungssoftware. Sie sollte folgende Eigenschaften haben:

- Einfache Belegbuchung

- Einbindung des Geschäftskontos und Bankdatenabgleich

- Anlagenbuchhaltung und Verwaltung von Abschreibungen

- Erstellung von GuV und Bilanz

- Einbindung und Zugriff des Steuerberaters

Tägliche Büroarbeiten bei der Bilanzierung

Bei der Bilanzierung müssen Sie jede Kundenrechnung, jede Lieferantenrechnungen und jeden Ausgabebeleg buchen, egal ob bezahlt oder nicht. So sieht Ihre tägliche Büroarbeit aus.

- Alle Belege lückenlos sammeln

- Sämtliche Belege buchen

- Bezahlte Belege mit dem Bankkonto abgleichen

- Rechnungen über Investitionsgüter in der Anlagenbuchhaltung erfassen und mit dem korrekten Abschreibungssatz versehen

Erforderliche Tätigkeiten am Jahresende

Zum Jahresende stehen bei der Bilanzierung eine Reihe an Aufgaben an:

- Inventur durchführen: Sämtliche Vermögensgegenstände erfassen und bewerten

- Bildung von Rückstellungen

- Erstellung eines vorläufigen Jahresabschluss mit Bilanz mit GuV

- Bilanzgespräch mit dem Steuerberater, um steuerliche Potenziale zu heben

- Abgabe der Steuererklärungen

- Testieren des Jahresabschluss durch einen Wirtschaftsprüfer (mittlere und große Kapitalgesellschaften)

- Veröffentlichung des Jahresabschlusses je nach Rechtsform und Größe des Unternehmens

| Mit oder ohne Steuerberater?

Brauchen Sie bei der Gewinnermittlung zwingend den Steuerberater? Bei der EÜR ist er nicht unbedingt notwendig, bei der Bilanzierung dagegen dringend zu empfehlen.

EÜR: Einsatz des Steuerberaters in komplexen Fällen

Grundsätzlich können Sie die EÜR ohne Steuerberater machen, wenn die Geschäftsvorfälle einfach sind. Empfehlenswert ist ein Steuerberater in folgenden Fällen:

- Ihr Unternehmen macht internationalen E-Commerce.

- Ihr Unternehmen ist eine Gesellschaft (GbR oder PartG). In diesem Fall hilft der Steuerberater, die Gewinne für jeden einzelnen Gesellschafter zu ermitteln.

- Sie haben viele und komplizierte Geschäftsvorfälle oder komplizierte Abschreibungen.

- Sie haben als Unternehmer auch im Privatbereich Steuerberatungsbedarf.

Auch für EÜR-Nutzer gilt: Ein Steuerberater spart Zeit und ist Ansprechpartner für das Finanzamt. Und arbeiten Sie unbedingt mit einer Buchhaltungssoftware, das erleichtert die Büroarbeit enorm.

Bilanzierung: Steuerberater empfehlenswert

Bei der Bilanzierung ist ein Steuerberater fast immer empfehlenswert. Denn die wenigsten Unternehmer haben umfassende Kenntnisse in doppelter Buchführung.

Die Vorteile des Steuerberaters sind:

- Buchhaltungs-Know-how für die doppelte Buchführung insbesondere bei vielen und komplizierten Geschäftsvorfällen

- Bei Bewertungsfragen im Rahmen der Gewinnermittlung (Inventur, Abschreibungen)

- Bei allen Fragen zur steuerlichen Gestaltung

- Unterstützung bei der Betriebsprüfung

- Verhandlungspartner des Unternehmers gegenüber dem Finanzamt

Sie können einen Steuerberater auch ausschließlich für die Gewinnermittlung einsetzen:

Fristverlängerung nur mit Steuerberater

Wenn Sie mit einem Steuerberater arbeiten, haben Sie 7 Monate mehr Zeit, die Gewinnermittlung samt Steuererklärungen abzugeben.

| Steuern sparen und weitere Regeln

Um die Gewinnermittlung korrekt durchzuführen, geben wir Ihnen folgende Regeln und Tipps auf den Weg:

- Fristen für die Abgabe der Gewinnermittlung

- Grundsätzliche Buchführungs-Vorschriften

- Sicher durch die Betriebsprüfung

- Tipps zum Steuern sparen

#1 Steuertipps: Steuern sparen

Ein Steuerberater wird Ihnen auch Tipps geben, wie Sie Steuern sparen. Die wichtigsten Hebel hierzu betrachten wir wiederum für EÜR und Bilanzierung.

#2 Fristen für die Abgabe der Gewinnermittlung

Die Fristen für die Abgabe der Gewinnermittlung sind für alle Arten der Gewinnermittlung gleich. Es gibt hier 2 Fristen, die davon abhängen, ob ein Unternehmer mit oder ohne Steuerberater arbeitet.

- Frist ohne Steuerberater: 31. Juli des folgenden Jahres

- Frist mit Steuerberater: 28. Februar des übernächsten Jahres

Wer mit Steuerberater arbeitet, gewinnt also 7 Monate Zeit für Gewinnermittlung und Steuererklärungen.

#3 Grundsätzliche Buchführungs-Vorschriften

Die wesentlichen Regeln für die Gewinnermittlung sind:

- Aufbewahrungspflichten: Sämtliche Buchungsbelege sind 10 Jahre aufzubewahren.

- GOBD: Buchhaltungsunterlagen dürfen nicht manipulierbar sein. Belege in Word oder Excel sind beispielsweise nicht erlaubt

Mit einem GOBD-konformen Buchhaltungsprogramm erfüllen Sie sowohl die Aufbewahrungspflichten als auch die GOBD. Außerdem benötigen Sie kein Archiv für Belege in Papierform.

#4 Sicher durch die Betriebsprüfung

Bei einer Betriebsprüfung prüft das Finanzamt, ob ihre Gewinnermittlungen korrekt und legal sind. Achten Sie dabei auf folgende Punkte:

- Deklarieren Sie Ihre Umsätze vollständig: Unterschlagen Sie dem Finanzamt keine Umsätze. Besonders bei Barumsätzen ist die Versuchung groß. Wer erwischt wird, muss sich wegen Steuerhinterziehung verantworten.

- Nur betriebliche Aufwendungen / Ausgaben melden: Die neue Polstergarnitur als betriebliche Ausgabe angeben? Auf Ebay Bewirtungsbelege oder Tankquittungen kaufen, um den Aufwand zu erhöhen? Lassen Sie es sein. Kommt das Finanzamt dahinter, gibt es Ärger.

- Achten Sie auf korrekte Kassenführung: Die Kasse muss stimmen. Stimmt sie nicht, droht eine Umsatzschätzung. Das bedeutet, Steuern plus Strafzinsen nachzuzahlen. Vorsätzliche Manipulation der Kasse ist Steuerbetrug.

- Korrekte Versteuerung des Dienstwagens: Ein Firmenwagen muss mit der 1%-Regelung versteuert werden oder mit der Fahrtenbuch-Methode. Ein elektronisches Fahrtenbuch ist empfehlenswert.

- Korrekte und vollständige Belegführung: Die Buchhaltungsbelege müssen korrekt und vollständig sein. Achten Sie bei Kundenrechnungen auf eine durchgängige Nummerierung. Sind Sprünge bei der Rechnungsnummer, kann das Finanzamt ihren Umsatz schätzen. Auch das heißt, dass Sie mindestens Steuern und Strafzinsen zahlen.

Kaufen Sie Waren für das kommende Geschäftsjahr bereits im Dezember. Dann können Sie diese Dezemberrechnungen noch im alten Jahr aus Ausgabe berücksichtigen.

Kaufen Sie den für Januar geplanten Laptops bereits im Dezember. Dann dürfen Sie die Ausgabe noch für das aktuelle Geschäftsjahr gelten machen.

Machen Sie sich bewusst, welche Betriebsausgaben Sie absetzen dürfen. Denken Sie etwa an Ihren Telefon- und Internetanschluss.

Machen Sie die Umsatzsteuerzahlung zum 10. Januar als Betriebsausgabe des alten Jahres geltend.

Durchforsten Sie Ihr Anlagenverzeichnis. Sind alle Geräte und Maschinen noch in Benutzung? Wenn nein, kann eine Sofortabschreibung geprüft werden.

Rückstellungen sind finanzielle Verpflichtungen, die am Jahresende noch nicht sicher feststehen. Hier gibt es eine Reihe von Möglichkeiten, die man idealerweise mit dem Steuerberater bespricht.

Diese Möglichkeit gibt es bei der EÜR nicht, wohl aber bei der Bilanzierung. Befindet sich im Warenlager schwer verkäufliche Ware, kann man über eine Abwertung nachdenken. Diese Abwertung mindert den Gewinn. Auch das sollten Sie mit dem Steuerberater abstimmen.

Wie bei der EÜR können Sie geplante Ausgaben vorziehen und das Anlagenverzeichnis nach Sonderabschreibungen durchforsten. Auch wenn die Umsatzsteuerzahlung bei der Bilanzierung nicht berücksichtigt werden darf, bietet die Bilanzierung durch die Rückstellungen und die Warenlagerbewertung mehr Potenzial zum Steuern sparen als die EÜR

Auch hier gilt: Besprechen sie diese Steuertaktiken mit einem Steuerberater.