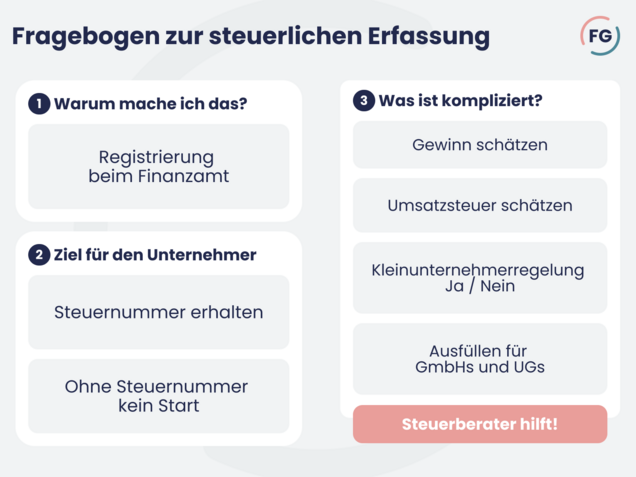

- Das Finanzamt erteilt die Steuernummer erst, nachdem der steuerliche Erfassungsbogen ausgefüllt wurde.

- Eine Registrierung beim ELSTER-Portal ist nötig, um den Fragebogen ans Finanzamt zu schicken.

- Häufige Fehler im Fragebogen sind z.B. die Schätzung der künftigen Gewinne und die Höhe der Umsatzsteuerbeträge.

- Für Personen- und Kapitalgesellschaften gelten zusätzliche Regelungen beim Erfassungsbogen.

| Steuerlichen Erfassungsbogen - wozu?

Mit dem Fragebogen zur steuerlichen Erfassung möchte das Finanzamt wissen, wen es wie besteuern kann und wie hoch die Steuerlast des Steuerpflichtigen ausfallen wird.

Gründer erhalten im Gegenzug die Steuernummer, die für die Ausstellung von ordnungsgemäßen Rechnungen nötig ist.

Die steuerliche Anmeldung ist ein verpflichtender Schritt zum Start aller gewerblichen und freiberuflichen Tätigkeiten. Geregelt in der Abgabenordnung (AO) § 138:

- „Wer … einen gewerblichen Betrieb eröffnet, hat dies der Gemeinde mitzuteilen. … Wer eine freiberufliche Tätigkeit aufnimmt, hat dies dem … zuständigen Finanzamt mitzuteilen. … Steuerpflichtige haben dem Finanzamt weitere Auskünfte über die für die Besteuerung … rechtlichen und tatsächlichen Verhältnisse zu erteilen.“

Neben der Anmeldung beim Finanzamt gibt es weitere Schritte zur Unternehmensanmeldung.

| Fragebogen bei Elster finden

Nach der Gewerbeanmeldung erhalten angehende Unternehmer ein Willkommensschreiben vom Finanzamt. Das Finanzamt weist darauf hin, dass der Fragebogen zur steuerlichen Erfassung innerhalb einer bestimmten Frist – häufig 3 bis 4 Wochen – auszufüllen ist.

Seit 2021 finden Gründer den Fragebogen zur steuerlichen Erfassung in digitaler Form bei ELSTER. Der Fragebogen wird dort online bearbeitet und an das Finanzamt übermittelt. Nur in Ausnahmefällen kann das Finanzamt zur Vermeidung von unbilligen Härten die steuerliche Registrierung in Papierform entgegennehmen.

Um schneller an die Steuernummer zu kommen, braucht der offizielle Brief vom Finanzamt nach der Gewerbeanmeldung nicht abgewartet werden. Die steuerliche Anmeldung kann direkt über ELSTER erfolgen.

Da Freiberufler keine Gewerbeanmeldung vornehmen, erhalten sie keinen Brief vom Finanzamt. Stattdessen beginnen sie gleich mit der Anmeldung bei ELSTER.

Um mit dem Fragebogen zur steuerlichen Erfassung zu starten, sind 3 Schritte notwendig:

1. Schritt: Anmeldung bei ELSTER vornehmen

Zunächst ist die Erstellung eines ELSTER-Kontos notwendig. Nutzer können aus vier Varianten wählen:

- Zertifikatsdatei

- Personalausweis mit entsprechendem Lesegerät und der Ausweis-App

- Sicherheitsstick (Anschaffungskosten für den Stick und Nutzung bestimmt Software) oder

- Signaturkarte (Lösung insbesondere für Steuerberater) wählen.

Je nach Verfahren nimmt die Registrierung auf ELSTER eine Zeit in Anspruch, bevor der Fragebogen zur steuerlichen Erfassung ausgefüllt werden kann. Bei der Zertifikatsdatei bspw. kann dies bis zu 2 Wochen dauern.

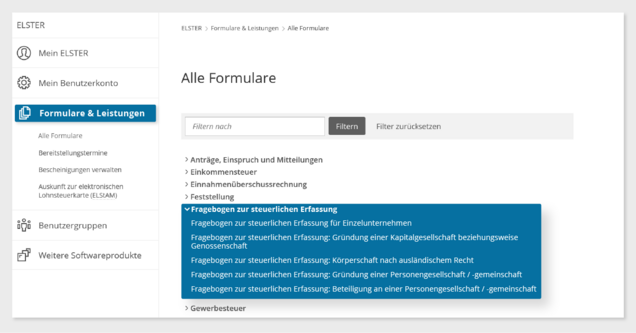

2. Schritt: Login bei ELSTER und Formular-Center aufrufen

Nach dem Login wird über die Navigation das Formular-Center aufgerufen. Unter dem Punkt Formulare & Leistungen findet sich der Reiter Fragebogen zur steuerlichen Erfassung. Diesen gibt es in verschiedenen Ausführungen.

3. Schritt: Gemäß Rechtsform den passenden Fragebogen auswählen

Zwischen den verschiedenen Varianten des steuerlichen Erfassungsbogens gib es große Unterschiede. Die Auswahl des richtigen Formulars hängt von der eigenen Rechtsform ab:

- Einzelunternehmen: Dieser Fragebogen zur steuerlichen Erfassung ist für alle Kleingewerbetreibenden (Solo-Unternehmer), e.K. und Freiberufler vorgesehen. Zudem können ihn Betriebe der Land- und Forstwirtschaft nutzen.

- Kapitalgesellschaften: Rechtsformen wie die UG, GmbH, AG, KGaA, die Europäische Aktiengesellschaft und auch die Genossenschaft wählen diese Variante des Fragebogens.

- Personengesellschaften: Erfolgt die Gründung als GbR, OHG oder KG, ist dies der richtige Fragebogen zur steuerlichen Erfassung.

- Unternehmen aus dem Ausland: Für ausländische Rechtsformen wie die Ltd. BV, Inc. oder Partnership gilt diese Version.

Die Beteiligung an einer Personengesellschaft ist eine Sonderform. Dafür gibt es ebenfalls eine eigene Version des Fragebogens zur steuerlichen Erfassung.

Ist die passende Version des steuerlichen Erfassungsbogens ausgewählt, beginnt das Ausfüllen.

| Die schlimmsten Fehler vermeiden

Der Fragebogen zur steuerlichen Erfassung, auch Betriebseröffnungsbogen genannt, ist sehr umfangreich. Glücklicherweise sind viele Angaben selbsterklärend.

Das Augenmerk sollten Unternehmensgründer und Freiberufler auf 4 Punkte richten, aus denen sich bei der steuerlichen Anmeldung häufig Probleme ergeben:

- Privates Konto angeben

- Gewinnprognose zu hoch (oder zu niedrig) ansetzen

- Kleinunternehmerregelung vorschnell ausschließen

- Soll-Versteuerung wählen

#1 Fehler: Privates Konto angeben

Im steuerlichen Erfassungsbogen ist für Steuerzahlungen an bzw. Steuererstattungen durch das Finanzamt eine Bankverbindung anzugeben. Um Kosten zu sparen und Zeit zu sparen, können Gründer versucht sein, das private Girokonto einzutragen.

Die Nutzung eines Girokontos ist für betriebliche Zwecke oftmals gar nicht erlaubt („Für wen besteht die Geschäftskonto-Pflicht?“). Zudem werden private und berufliche Finanzen vermischt. Bei einer Betriebsprüfung hätte das Finanzamt Einsicht in alle privaten Zahlungsvorgänge.

Daher sollten betriebliche Finanzen über ein Geschäftskonto abgewickelt werden, das im Fragebogen zur steuerlichen Erfassung als Bankverbindung eingetragen wird. Die besten Anbieter zeigt unser Geschäftskonto-Vergleich.

Fehler #2: Gewinnprognose zu hoch (oder zu niedrig) ansetzen

Das Finanzamt verlangt bei der steuerlichen Anmeldung eine Umsatz- und Gewinnschätzung für das erste und zweite Geschäftsjahr. Auf dieser Basis legt das Finanzamt Steuervorauszahlungen fest, die quartalsweise fällig sind.

Tragen Existenzgründer einen hohen Wert ein, wird die erste Vorauszahlung ebenfalls hoch sein. Das kann zum Problem werden, wenn das Geschäft nicht so läuft wie erwartet. Eine Herabsetzung der Zahlungen muss beim Finanzamt dann wieder extra beantragt werden.

Warum nicht einfach 0 bei der Gewinnprognose eintragen? Das hat zwei Gründe: Nach der ersten Steuererklärung wird die komplette Nachzahlung sofort fällig. Außerdem setzt das Finanzamt gleichzeitig mit der Nachzahlung eine Steuervorauszahlung fest. Nachzahlung und Steuervorauszahlung müssen jetzt gleichzeitig gezahlt werden. Wer für diesen Fall keine Rücklagen gebildet hat, riskiert die Insolvenz.

Der Mittelweg ist eine gute Option, verbunden mit der regelmäßigen Analyse der Entwicklung. So kann das Finanzamt unterjährig über Herauf- oder Herabsetzungen der Steuervorauszahlungen informiert werden. Ein Steuerberater hilft dabei.

Fehler #3: Kleinunternehmerregelung vorschnell ausschließen

Bei der steuerlichen Registrierung besteht im Fragebogen die Option, die Kleinunternehmerregelung auszuwählen. Diese Regelung ermöglicht Unternehmen mit niedrigen Umsätzen Vereinfachungen bei der Umsatzsteuer.

Wenn sich Unternehmer oder Freiberufler im Fragebogen zur steuerlichen Erfassung gegen die Kleinunternehmerreglung entscheiden, können sie die Regelung erst 5 Jahre nach der Gründung wieder wählen.

Deshalb ist eine gute Abwägung zu Beginn nötig. Wir zeigen, in welchen Fällen die Kleinunternehmerregelung sinnvoll ist und wann nicht.

Fehler # 4: Soll-Versteuerung wählen

Bei der Soll-Versteuerung erhebt das Finanzamt die Umsatzsteuer zum Ende des Voranmeldezeitraums. Unabhängig davon, ob der Zahlungseingang aus der Rechnung bereits erfolgt ist. Damit gehen Unternehmen gegenüber dem Finanzamt ggf. in Vorleistung.

Bei der Ist-Versteuerung wird die Zahlung der Umsatzsteuer erst dann fällig, wenn ein Kunde seine Rechnung tatsächlich bezahlt hat. Die Ist-Versteuerung ist für junge Unternehmer also von Vorteil, weil sie nur Geld abführen müssen, was sie schon eingenommen haben.

Achtung: Nicht alle Unternehmen können die Ist-Versteuerung wählen. Für wen die Option nicht greift, erklären wir auf der Seite Soll-Ist-Versteuerung.

| Video: Alles Wichtige in 20 Minuten

Unser Video zeigt als Ausfüllhilfe Schritt für Schritt, wie der steuerliche Erfassungsbogen für das Finanzamt ausgefüllt wird.

| Anleitung: Alle Felder im Detail erklärt

Das Finanzamt stellt für die verschiedenen Rechtsformen jeweils eigene steuerliche Erfassungsbögen zur Verfügung.

Für die folgende Schritt für Schritt Ausfüllhilfe dient der steuerliche Erfassungsbogen für Einzelunternehmer (Kleingewerbetreibende, eingetragene Kaufleute und Freiberufler) als Grundlage.

Danach werden die Unterschiede der Fragebögen zur steuerlichen Erfassung für Personengesellschaften wie die GbR und Kapitalgesellschaften wie GmbH und UG erläutert.

Per Klick auf die Menü-Punkte erfolgt der Sprung auf den jeweiligen Abschnitt mit Erläuterungen und Hinweisen zum Ausfüllen.

- Steuernummer angeben oder neu beantragen

- Private Angaben zur Person und (Ehe)partner(in)

- Bankverbindung

- Steuerliche Beratung und Empfangsbevollmächtigung

- Bisherige persönliche Verhältnisse

- Angaben zum Unternehmen

- Abweichender Ort der Geschäftsleitung und Betriebsstätten

- Handelsregistereintrag

- Gründungsform

- Bisherige wirtschaftliche Verhältnisse

- Festsetzung der Steuervorauszahlungen

- Angaben zur Gewinnermittlung

- Bauabzugssteuer

- Mitarbeiter und Lohnsteuer

- Umsatzsteuer, Kleinunternehmerregelung, Soll-Ist-Versteuerung

- Umsatzsteuerliche Organschaft

- One-stop-Shop Besteuerung

- Umsätze im Onlinehandel

- Vollmachten

#1 Steuernummer angeben oder neu beantragen

Wer bereits eine Steuernummer hat, gibt diese zum Start des Fragebogens zur steuerlichen Erfassung zusammen mit dem zuständigen Betriebs-Finanzamt ein.

Die meisten Unternehmensgründer wählen im Fragebogen die 2. Option aus: „Neue Steuernummer beantragen“.

Zusätzlich muss das zuständige Finanzamt ausgewählt werden. Zuständig ist für Gründer das Finanzamt des Ortes, wo das Gewerbe oder die freiberufliche Tätigkeit ausgeübt wird. Der steuerliche Erfassungsbogen bietet mit einer Drop-Down-Liste eine einfache Auswahlmöglichkeit.

#2 Private Angaben zur Person und (Ehe)partner(in)

Die Angaben zur eigenen Person als Steuerpflichtiger bestehen aus:

- dem Namen (ggf. Geburtsnamen)

- Geburtsdatum

- dem derzeit ausgeübten Beruf und

- Religion.

Zudem sind im Fragebogen zur steuerlichen Erfassung der Familienstand, die Adresse und Kontaktdaten wie Telefon, Email und ggf. die Adresse der Webseite anzugeben.

Abgefragt wird auch die steuerliche Identifikationsnummer. Diese hat jeder Bürger vom Finanzamt zugeteilt bekommen.

Sollte eine Umsatzsteueridentifikationsnummer bereits bestehen, wird diese im steuerlichen Erfassungsbogen ebenfalls eingetragen.

Sofern ein(e) Ehepartner(in) oder eingetragene(r) Lebenspartner(in) besteht, sind die gleichen persönlichen Angaben wie zur eigenen Person erforderlich.

#3 Bankverbindung

Zahlungen an das Finanzamt (bspw. Umsatzsteuer, Lohnsteuer, Steuervorauszahlungen) und Steuererstattungen werden online abgewickelt.

Dementsprechend muss im steuerlichen Erfassungsbogen eine Bankverbindung hinterlegt werden. Die Bank kann in allen Ländern des Euro-Zahlungsverkehrsraum (u.a. alle Länder der EU sowie Schweiz) gelegen sein.

Achtung: Es empfiehlt sich von Anfang an, ein Geschäftskonto statt des privaten Girokontos zu nutzen. Pflicht ist ein Geschäftskonto ohnehin für alle Kapitalgesellschaften.

Bei der Bankverbindung besteht im Fragebogen zur steuerlichen Erfassung die Möglichkeit alle Steuerarten über ein Konto laufen zu lassen oder verschiedene Bankkonten für die persönlichen Steuern (Einkommensteuer) und die Betriebssteuern (Umsatzsteuer, Lohnsteuer) auszuwählen.

Um keine Zahlungstermine zu verpassen, sollte ein Sepa-Lastschriftmandat erteilt werden. Dieses muss jedoch gesondert ausgefüllt (siehe Abschnitt 19 Vollmachten) und an das zuständige Finanzamt gesendet werden.

#4 Steuerliche Beratung und Empfangsbevollmächtigung

Besteht bereits ein Steuerberatungsmandat, kann dies bei der steuerlichen Anmeldung angegeben werden. Dazu werden Name, Adresse und Kontaktdaten des Steuerberaters erfasst.

Der Fragebogen unterscheidet, ob es sich beim Steuerberater um eine natürliche Person (der klassische freiberufliche Steuerberater) oder eine juristische Person (bspw. Steuerkanzlei als GmbH oder GbR) handelt.

Im Eingabeschritt „Empfangsbevollmächtigung“ kann der Steuerberater als Kontakt für das Finanzamt hinterlegt werden. Dies nennt sich „Steuerliche Beratung mit Empfangsvollmacht“ (Feld 43). Der Vorteil ist, dass die Kommunikation mit dem Finanzamt direkt über den Steuerberater abläuft.

#5 Bisherige persönliche Verhältnisse

Zu den Angaben über die bisherigen persönlichen Verhältnisse gehören im Fragebogen zur steuerlichen Erfassung bspw.:

- ob ein Zuzug innerhalb der vergangenen 12 Monate erfolgte, wie in diesem Fall die frühere Adresse lautete, und

- ob der Gründer in den vergangenen 3 Jahren steuerlich im Hinblick auf die Einkommensteuer erfasst war.

#6 Angaben zum Unternehmen

In diesem Menüpunkt des steuerlichen Erfassungsbogens dreht es sich nun um das Unternehmen an sich. Dazu zählen:

- Die Art der Tätigkeit: eine kurze, aber genaue Beschreibung, worin die gewerbliche oder freiberufliche Tätigkeit besteht. Bspw. Design: Erstellung von Logos und Webseiten; Produktion und Verkauf von Craft-Beer; Einzelhandel: Verkauf von Damenschuhen und Handtaschen.

- Bezeichnung des Unternehmens: Angabe der Geschäftsbezeichnung oder des Firmennamens, sofern eine Firmierung erfolgen darf. Bspw. Designerei – Melanie Müller, Kiez-Bier Ralf Starke e.K., Schuhwunderland Inh. Saskia Maus. Zu beachten sind die Regeln für den Unternehmensnamen.

- Adresse, Kontaktdaten und Webseite des Unternehmens

- Beginn der Tätigkeit: Dies ist nicht das Datum der offiziellen Eröffnung. Bereits der Einkauf von Waren oder die Anmietung von Geschäftsräumen markiert den Start der unternehmerischen Tätigkeit. Das Datum kann auch vor der Gewerbeanmeldung liegen.

#7 Abweichender Ort der Geschäftsleitung und Betriebsstätten

Der Fragebogen zur steuerlichen Erfassung sieht vor, dass ein abweichender Ort der Geschäftsleitung möglich ist. Als Geschäftsleitung wird laut § 10 Abgabenordnung (AO) der „Mittelpunkt der geschäftlichen Oberleitung“ definiert. Ein abweichender Ort der Geschäftsleitung dürfte jedoch für die meisten Gründer und Selbstständigen nur theoretischer Natur sein.

Anders sieht es bei Betriebsstätten aus. Besteht beim Verkäufer von veganem Eis z.B. eine Produktionsstätte außerhalb der Verkaufsräume. Dann handelt es sich um eine Betriebsstätte, die im steuerlichen Erfassungsbogen mit Adresse und Kontaktdaten anzugeben ist. Zu den Betriebsstätten zählen auch weitere Verkaufsräume oder Werkstätten.

#8 Handelsregistereintrag

Der Abschnitt Handelsregistereintrag ist im Fragebogen zur steuerlichen Erfassung für Einzelunternehmen nur im Fall der Rechtsform e.K. (eingetragene(r) Kaufmann/-frau) relevant.

In diesem Fall ist anzugeben, ob ein Eintrag im Handelsregister geplant oder bereits erfolgt ist. Neben dem Datum sind das Registergericht und die Handelsregisternummer anzugeben.

#9 Gründungsform

Im Feld 87 wird abgefragt, ob es sich bei der anzumeldenden unternehmerischen Tätigkeit um eine Neugründung, Verlegung, Unternehmensübernahme oder Verschmelzung handelt.

Bei einer Übernahme sind zahlreiche Daten wie Adresse, Kontaktdaten und Steuernummern des vorherigen Inhabers oder des übernommenen Unternehmens anzugeben.

#10 Bisherige wirtschaftliche Verhältnisse

In diesem Abschnitt des steuerlichen Erfassungsbogens muss angegeben werden, ob in den vergangenen 5 Jahren bereits eine gewerbliche oder freiberufliche Tätigkeit angemeldet wurde. Ist dies der Fall, sind Details wie die ausgeübte Tätigkeit, der Zeitraum und Steuernummer zu hinterlegen.

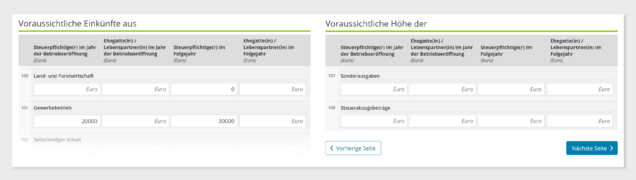

#11 Festsetzung der Steuervorauszahlungen

Ab Feld 100 beginnt im Fragebogen zur steuerlichen Erfassung ein sehr komplexer Abschnitt.

Der Einzelunternehmer muss als Steuerpflichtiger seine Einkünfte im Jahr der Betriebseröffnung sowie die Einkünfte des Folgejahres schätzen.

Dabei werden nicht nur Einkünfte aus der gewerblichen oder selbstständigen Tätigkeit, sondern auch Einkünfte aus Vermögen sowie Miete und Verpachtung erfasst.

Die Schätzungen sind dann ebenfalls für den oder die zu Beginn des Fragebogens angegebene(n) Ehe- oder Lebenspartner(in) vorzunehmen.

Neben den Einkünften werden im Formular ab Feld 107 Sonderausgaben und Steuerabzugsbeträge abgefragt.

Auf Basis dieser Angaben setzt das Finanzamt nach der steuerlichen Anmeldung die Steuervorauszahlungen fest. Deshalb sollten diese Angaben nicht leichtfertig erfolgen.

#12 Angaben zur Gewinnermittlung

Im nächsten Schritt der steuerlichen Anmeldung ist auszuwählen, wie die Gewinnermittlung erfolgen soll.

Bei den meisten Einzelunternehmen und Freiberuflern ist dies die Einnahmenüberschussrechnung. Auch Kaufleute können diese Option wählen, wenn Umsatz und Gewinn 800.000 Euro bzw. 80.000 Euro nicht überschreiten.

Soll das Wirtschaftsjahr vom Kalenderjahr abweichen, erfolgt die Angabe mit Festlegung des Startdatums hierzu im Feld 111.

# 13 Bauabzugssteuer

Der Abschnitt 15 dürfte für die meisten Gründer keine Relevanz haben.

Vielmehr besteht für Unternehmen aus der Bauwirtschaft die Möglichkeit eine Bescheinigung zur Freistellung vom Steuerabzug bei Bauleistungen zu beantragen.

#14 Mitarbeiter und Lohnsteuer

Neben den Steuervorauszahlungen für die Einkommensteuer möchte das Finanzamt auch wissen, mit wie viel Lohnsteuerzahlungen zu rechnen ist.

So sind ab Feld 113 Angaben zur Anzahl der geplanten Mitarbeiter, dem Beginn der Lohnzahlungen und der voraussichtlichen Lohnsteuer im Kalenderjahr vorzunehmen.

Aus der Höhe der Lohnsteuer ergibt sich die Fälligkeit der Lohnsteueranmeldung an das Finanzamt:

- jährlich (bis 1.080 Euro Lohnsteuer)

- quartalsweise (1.080 Euro bis 5.000 Euro) oder

- monatlich, wenn über 5.000 Euro Lohnsteuer im Kalenderjahr anfallen würden.

Mehr zur Berechnung der Lohnsteuer haben wir auf der Seite zum Thema Lohn- und Gehaltsabrechnung zusammengestellt.

Die Betriebsstätte, in der die Mitarbeiter arbeiten, ist zum Abschluss einzutragen.

#15 Umsatzsteuer, Kleinunternehmerregelung, Soll-Ist-Versteuerung

Alle relevanten Punkte zur Umsatzsteuer werden im Abschnitt 17 im Formular zur steuerlichen Anmeldung behandelt.

Feld 121 ist für diejenigen relevant, die ein Unternehmen übernommen haben.

Im Anschluss (Feld 122) ist der Umsatz für das Jahr der Betriebseröffnung und das Folgejahr zu schätzen.

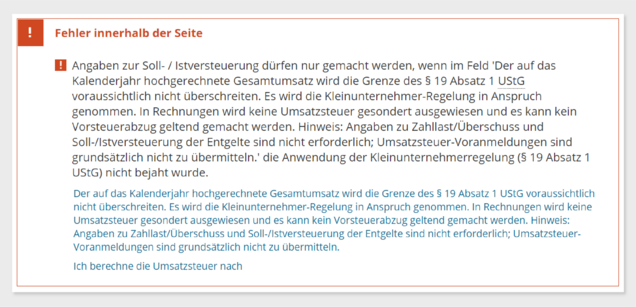

Danach besteht die Möglichkeit die Kleinunternehmerregelung zu wählen, sofern die Umsätze niedrig genug sind: zu den aktuellen Umsatzgrenzen der Kleinunternehmerregelung.

Ein Kreuz in Feld 123 bestätigt die Auswahl der Kleinunternehmerregelung. Ist dies der Fall, entfallen Angaben zur Umsatzsteuerzahllast und der Soll- oder Ist-Versteuerung im weiteren Verlauf des Fragebogens zur steuerlichen Erfassung.

Wer trotz niedriger Umsätze die Regelung nicht nutzen möchte, kreuzt Feld 124 an. Zu beachten ist, dass in diesem Fall frühestens nach 5 Jahren wieder die Kleinunternehmerregelung beantragt werden kann.

Unternehmer, die die Kleinunternehmerregelung nicht nutzen, nehmen auf Basis der getätigten Umsatzprognose eine Schätzung der voraussichtlich zu zahlenden Umsatzsteuer vor.

Bei der Kalkulation sind die verschiedenen Umsatzsteuersätze sowie mögliche umsatzsteuerbefreite Leistungen zu berücksichtigen. Als Faustformel kann der Umsatz pauschal mit 19 % multipliziert werden.

Die Zahllast bestimmt die Häufigkeit der Umsatzsteuervoranmeldung: Liegt die geschätzte Zahllast über 7.500 Euro Umsatzsteuer im Jahr, ist ein Häkchen im Feld 126 zu setzen. Damit wird die monatliche Umsatzsteuervoranmeldung festgelegt, sonst bleibt es bei der quartalsweisen Zahlung.

Werden Leistungen gemäß § 4 UstG erbracht, bspw. bei Lieferungen ins EU Ausland, wird die Steuerbefreiung in Feld 136 hinterlegt. Dies gilt ebenfalls für den Fall, dass Umsätze zum ermäßigten Steuersatz (7%) anfallen. Welche Leistungen darunter sind auf der Sonderseite zum Thema Umsatzsteuer aufgeführt.

Feld 138 fragt dann nach Umsätzen, die der Durchschnittsbesteuerung unterliegen. Dies ist nur für Betriebe der Land- und Forstwirtschaft der Fall.

Die Entscheidung für die Soll- oder Ist-Versteuerung ist im Feld 139 zu treffen. Wenn die vorteilhafte Ist-Versteuerung im Fragebogen zur steuerlichen Erfassung ausgewählt wird, ist aus den folgenden Feldern der Grund auszuwählen. Dieser kann darin bestehen, dass

- der Umsatz im Gründungsjahr 800.000 Euro nicht übersteigen wird oder

- eine Befreiung zur doppelten Buchführung durch die Finanzbehörden bewilligt wurde (§ 148 AO) oder

- Umsätze aus freiberuflicher Tätigkeit entstehen und freiwillig keine doppelte Buchführung angewendet wird.

Es bietet sich an, direkt bei der steuerlichen Anmeldung die Umsatzsteueridentifikationsnummer im Feld 144 zu beantragen.

Den Abschluss bildet ein Abschnitt zur Steuerschuldnerschaft des Leistungsempfängers bei Bau- und/oder Gebäudereinigungsleistungen. Dies ist für die meisten Gründer nicht relevant.

Gibt es bei der Eingabe dieser Felder Probleme, erkennt Elster diese und gibt eine Fehlermeldung aus:

#16 Umsatzsteuerliche Organschaft

Sofern das anzumeldende Unternehmen Organträger anderer Organgesellschaften ist, muss dies an dieser Stelle angegeben werden.

Organträgerschaft liegt dann vor, wenn eine größere Beteiligung an einem anderen Unternehmen (Tochtergesellschaft) besteht. In diesem Fall ist die „Muttergesellschaft“ verantwortlich für die Umsatzsteuerzahlungen.

#17 One-Stop-Shop Besteuerung

Unternehmer, die in andere EU-Länder Waren verkaufen – also bspw. Onlinehändler – können ihre Umsatzsteuern aus Fernverkäufen über das OSS-Verfahren (One-Stop-Shop) abführen.

Dadurch sollen steuerliche Hürden vereinfacht werden, die durch verschiedene Umsatzsteuerregelungen in den Ländern bestehen.

Im Endeffekt werden durch die Nutzung der Regelung quartalsweise Steuermeldungen elektronisch an das Bundeszentralamt für Steuern fällig.

Wer die One-stop-Shop-Regelung nicht nutzen möchte, muss einen Grund im steuerlichen Erfassungsbogen angeben (bspw. weil die zu erwartenden Umsätze sehr gering sind oder die Versteuerung im Zielland erfolgen soll).

#18 Umsätze im Onlinehandel

Im Abschnitt 20 erfasst das Finanzamt, ob ein eigener Webshop betrieben wird. Und ob gleichzeitig oder alternativ andere Online-Marktplätze wie Amazon oder Etsy genutzt werden.

Die genutzten Marktplätze sind anzugeben und zur Identifikation der Accountname im Fragebogen zur steuerlichen Erfassung zu nennen.

#19 Vollmachten

Abschließend sind im steuerlichen Erfassungsbogen notwendige Vollmachten zu berücksichtigen.

Allerdings werden an dieser Stelle nur Kreuze für die Dokumente gemacht, die an das Finanzamt übermittelt werden sollen. Bspw. das Sepa-Lastschriftmandat oder die Vollmacht für den Steuerberater. Ein Upload ist nicht möglich.

Zum Abschluss werden die Angaben im Fragebogen zur steuerlichen Erfassung von ELSTER eine Plausibilitätsprüfung unterzogen. Unstimmigkeiten oder fehlende Angaben werden angemerkt und können danach bearbeitet werden.

Fragebogen für Personengesellschaften: Besonderheiten

Der Fragebogen zur steuerlichen Erfassung für Personengesellschaften ist weitgehend identisch zur Version für Einzelunternehmen.

Die Unterschiede bestehen in folgenden Punkten:

- Abschnitt 1: Statt Angaben zur Person erfolgen zu Beginn allgemeine Angaben zur Gesellschaft.

- Abschnitt 8: Es sind alle Vertreter der Gesellschaft – also Gesellschafter und Geschäftsführer – im steuerlichen Erfassungsbogen aufzuführen.

- Abschnitt 11: Angabe, ob die Personengesellschaft zu einem Konzern gehört

- Abschnitt 12: Einreichung der Eröffnungsbilanz notwendig

- Abschnitt 13: Schätzung des auf jeden Gesellschafter entfallenden Gewinnanteils im Eröffnungs- und Folgejahr sowie persönliche Daten aller Beteiligten und Informationen zur Art der Beteiligung

- Abschnitt 21: zusätzliche Unterlagen, die bei der steuerlichen Anmeldung eingereicht werden können, sind der Gesellschaftsvertrag, Umwandlungsverträge und Verträge zwischen Gesellschaftern und Gesellschaft.

Fragebogen für Kapitalgesellschaften: Besonderheiten

Beim Fragebogen zur steuerlichen Erfassung für Kapitalgesellschaften wie GmbH und UG gibt es folgende Sonderpunkte:

- Abschnitt 1: Angaben zur Kapitalgesellschaft (Firmenname, Kontaktdaten) statt zum Gründer.

- Abschnitt 4: Angaben zum gesetzlichen Vertreter (Geschäftsführer)

- Abschnitt 8: Zum Eintrag in Handelsregister muss zur steuerlichen Anmeldung der Gesellschaftsvertrag bzw. die Satzung eingereicht werden.

- Abschnitt 9: Einreichung der Eröffnungsbilanz

- Abschnitt 10: Angaben zu allen Anteilseignern (Gesellschaftern) inkl. Kontaktdaten, Steuernummer und Anteilshöhe

- Abschnitt 11: Information, ob eine Sach- oder Bargründung erfolgte

- Abschnitt 12: Falls eine Betriebsaufspaltung vorliegt, sind Informationen an dieser Stelle zu geben.

- Abschnitt 13: Zusatzangaben zur Gesellschaft, wenn eine KG als Gesellschafterin der Kapitalgesellschaft auftritt.

- Abschnitt 15: Die Steuervorauszahlungen betreffen bei Kapitalgesellschaften Körperschaftsteuer und Gewerbesteuer.

- Abschnitt 22: Zu den weiteren Unterlagen, die für die steuerliche Anmeldung relevant sind, gehören im Fall von Kapitalgesellschaften z.B. der Sachgründungsbericht, Verträge über atypische stille Beteiligungen oder Gewinnabführungsverträge.

| Tipp: Schnellen Ausfüll-Service nutzen

Gründer und Freiberufler können den Fragebogen zur steuerlichen Erfassung selbst ausfüllen. Dazu haben sie 2 bis 3 Wochen Zeit. Der Zugang zu ELSTER muss ebenfalls beantragt werden.

Im Zuge der Unternehmensgründung bedeutet dies zusätzlichen bürokratischen Aufwand. Zudem sind aus steuerlicher Sicht einige komplexe Fragestellungen im steuerlichen Erfassungsbogen vorhanden.

Ein Steuerberater kennt die Stolpersteine und übernimmt das Ausfüllen. Dies spart Zeit und Nerven im Gründungsprozess. Die Steuernummer liegt schneller vor und Rechnungen können geschrieben werden.

| Weitere Ämter & Behörden

Das Finanzamt ist mit dem Fragebogen zur steuerlichen Erfassung eine wichtige Etappe bei der Anmeldung der unternehmerischen Tätigkeit.

Es folgen noch zahlreiche weitere Schritte. Dazu gehören bspw. die IHK oder die HWK, die Berufsgenossenschaft, die Bundesagentur für Arbeit oder das Transparenzregister für Kapitalgesellschaften.

Welche Behörden und Ämter im Detail nötig sind, haben wir übersichtlich nach Rechtsformen und Tätigkeiten im Kapitel Unternehmen anmelden zusammengestellt. Oder Sie nutzen unseren interaktiven Gründungsassistenten.