Letzte Frist für die Anlage EÜR 2022

- Unternehmen, die mit Steuerberater arbeiten: Frist bis 31.07.2024

Fristen für die Anlage EÜR 2023

- Unternehmen, die ohne Steuerberater arbeiten: Frist bis 02.09.2024

- Unternehmen, die mit Steuerberater arbeiten: Frist bis 28.06.2025

Das Formular Anlage EÜR 2022 sowie für die Anlage EÜR 2023 gibt es hier zum Download.

| Ausfüllhilfe Anlage EÜR 2023

Die folgende Ausfüllhilfe zeigt Schritt für Schritt, wie Sie das Formular für die Anlage EÜR ausfüllen. Das offizielle Formular „Standardisierte Einnahmenüberschussrechnung nach § 60 Abs. 4 EstDV; Anlage EÜR 2023“ enthält folgende Anlagen:

- Anlage EÜR 2023

- Anlage AVEÜR

- Anlage SZ

- Weitere Anlagen für Personengesellschaften: Die Anlagen SE, AVSE und ER

- Die Anlage LuF für Weinbaubetriebe sowie Betriebe der Land- und Forstwirtschaft

Für die meisten Kleingewerbetreibenden und Freiberufler sind die Anlagen EÜR, AVEÜR und SZ am wichtigsten.

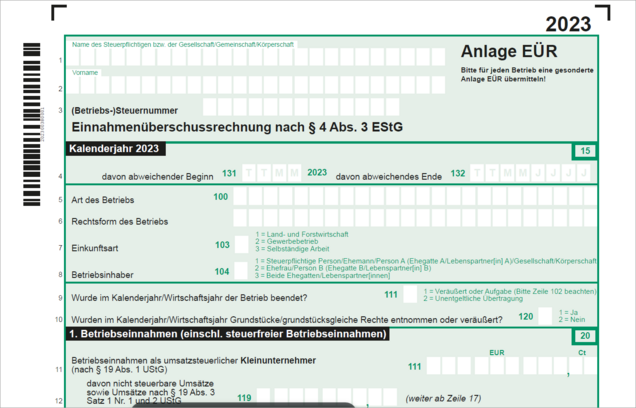

Die „eigentliche“ Anlage EÜR

Der erste Abschnitt ist am umfangreichsten und besteht aus 4 Teilen:

Es folgen der 2. Abschnitt zu Rücklagen und stillen Reserven und der 3. Abschnitt für Einzelunternehmer zu Entnahmen und Einlagen.

AVEÜR, Anlage SZ und weitere Anlagen

Ein wichtiger Bestandteil der Anlage EÜR ist die Anlage AVEÜR (Anlageverzeichnis/Ausweis des Umlaufvermögens). Mit der Anlage AVEÜR werden die Abschreibungen für Vermögensgegenstände ermittelt. Die Anlage SZ ist wichtig, um steuerlich absetzbare Schuldzinsen korrekt zu berechnen. (AVEÜR, Anlage SZ und weitere Anlagen >>)

#1 Angaben zum Betrieb

Geben Sie auf Seite 1 der Anlage EÜR das für Sie zuständige Finanzamt und Ihre Steuernummer an, damit Elster Ihre Einnahmenüberschussrechnung Ihnen und dem für Sie zuständigen Ansprechpartner zuordnen kann. Bei der Steuernummer handelt es sich um diejenige Steuernummer, die Sie bei der Anmeldung Ihrer Selbstständigkeit mit dem Fragebogen zur steuerlichen Erfassung vom Finanzamt zurückgemeldet bekommen haben. Bei Einzelunternehmen und Einzelgewerbetreibenden kann es sich dabei auch um Ihre persönliche Steuernummer handeln. Sollten Sie durch einen Steuerberater vertreten sein, ergänzen Sie noch Ihre Mandantennummer.

Hier geben die Unternehmer Name und Vorname an.

Hier geben die Unternehmer die Steuernummer ihres Betriebs an.

Diese Zeile füllt der Unternehmer aus, wenn sein Geschäftsjahr nicht am 1. Januar eines Jahres beginnt. Ein abweichendes Wirtschaftsjahr muss vorher dem Finanzamt angezeigt werden, beispielsweise über den steuerlichen Erfassungsbogen. Ansonsten gilt immer das Kalenderjahr als Geschäftsjahr, auch wenn das Unternehmen mitten im Jahr gegründet wurde.

Bei Art des Betriebs benennt der Unternehmer den Schwerpunkt seiner Tätigkeit. Beispiele: Architekturbüro, Arztpraxis, Nagelstudio oder Online-Shop.

Relevant sind hier die Bezeichnungen "Sonstige(r) Einzelgewerbetreibende(r)" für gewerbliche Einzelunternehmer (Kleingewerbetreibende) oder „Angehörige(r) der freien Berufe" für Freiberufler. Wer im Team gründet, gibt die GbR an. Freiberuflern steht auch die Partnerschaftsgesellschaft zu Wahl. Auf unseren Ratgeberseiten stellen wir alle wichtigen Rechtsformen vor.

Gewerbetreibende wählen Einkünfte aus Gewerbebetrieb (Ziffer 2), Freiberufler Einkünfte aus selbstständiger Arbeit (Ziffer 3). Zudem gibt es noch die Alternative Einkünfte aus Land- und Forstwirtschaft (Ziffer 1).

In der Regel ist hier die Ziffer 1 für "Steuerpflichtige/r" einzutragen. Ehegatten oder eingetragene Lebenspartner, die beide selbstständig sind, haben jeweils eine eigene Anlage EÜR abzugeben. Sollten sie aber eine gemeinsame Steuernummer besitzen, sind in Zeile 8 die entsprechenden Ziffern einzutragen, damit das Finanzamt unterscheiden kann, um wen es sich handelt: 1 = Steuerpflichtige/r / Ehemann / Lebenspartner/in A; 2 = Ehefrau / Lebenspartner/in B, 3 = beide Ehegatten / Lebenspartner/innen. Ziffer 3 sollte man eintragen, wenn es sich z.B. um eine gemeinsame GbR handelt.

In Zeile 9 gibt der Unternehmer an, ob er seinen Betrieb aufgegeben hat, in Zeile 10, ob er Grundstücke im Betriebsvermögen verkauft hat. Solche Ereignisse haben in der Regel weitreichende steuerliche Folgen.

#2 Erfassung der Betriebseinnahmen

Nun wird es ernst: Im ersten Schritt der Gewinnermittlung via Anlage EÜR 2023 gibt der Unternehmer die Betriebseinnahmen an. Neben den Umsätzen gehören zu den Betriebseinnahmen:

- Umsatzsteuerfreie Betriebseinnahmen, die Umsatzsteuer, erstattete Umsatzsteuer, Sachentnahmen, Nutzungs- und Leistungsentnahmen sowie die Auflösung von Rücklagen und Ausgleichsposten.

Wichtig bei den Einnahmen: Entscheidend ist, ob eine Einnahme bezahlt und überwiesen wurde. Wichtig ist außerdem, ob Sie die Kleinunternehmerregelung in Anspruch genommen haben. Davon hängt es ab, ob Sie die Umsatzsteuer gesondert ausweisen.

Wenn Sie den Status Kleinunternehmer gewählt haben, weil Ihre Umsätze eine gewisse Höhe nicht übersteigen, tragen Sie hier Ihren Gesamtumsatz aus, ohne dabei die Umsatzsteuer auszuweisen. Achten Sie dabei darauf, dass Sie in Ihren Rechnungen keine Umsatzsteuer ausweisen. Sollten Sie Umsätze generiert haben, die von der Umsatzsteuer befreit sind oder zu den „nicht steuerbaren Umsätzen" gehören, müssen Sie diese im entsprechenden Feld der Anlage EÜR angeben.

Hier geben Unternehmer Betriebseinnahmen als Land- und Forstwirt ein.

Wenn Sie trotz niedriger Umsätze auf die Kleinunternehmerregelung (KUR) verzichtet haben oder wenn Ihre Umsätze die Kleinunternehmerregelung nicht mehr erlauben, müssen Sie umsatzsteuerpflichtige Betriebseinnahmen mit Umsatzsteuer ausweisen. Addieren Sie hierzu die Netto-Beträge – also die Rechnungsbeträge ohne Umsatzsteuer – aller der von Ihnen in dem Wirtschaftsjahr erzielten Umsätze. Orientieren Sie sich dabei nicht an den ausgestellten Rechnungen, sondern am tatsächlichen Geldeingang auf Ihrem Bankkonto, da bei der Einnahmenüberschussrechnung mit der Anlage EÜR das sogenannte Zuflussprinzip gilt.

Die folgende Tabelle zeigt dies noch einmal beispielhaft:

KUR beim Finanzamt beantragt, weil Umsätze niedrig | KUR unabhängig von Höhe der Umsätze nicht beantragt | |

| Rechnungen | Rechnungen weisen keine Mehrwertsteuer (=Umsatzsteuer) aus | Rechnungen weisen Mehrwertsteuer aus: Rechnungsbetrag = Nettobetrag + Mehrwertsteuer |

| In Anlage EÜR | Eintrag der Einnahmen im Feld "Umsatzsteuerlicher Kleinunternehmer" | Eintrag der Netto-Einnahmen im Feld "Umsatzsteuerpflichtige Betriebseinnahmen" und Eintrag der Mehrwertsteuer im Feld "Umsatzsteuer" |

Umsatzsteuerfreie Einnahmen, wie Zinsen, oder nicht umsatzsteuerbare Betriebseinnahmen, zu denen etwa öffentliche Zuschüsse oder Entschädigungen zählen, sind in diesem Feld der Anlage EÜR zu hinterlegen. Hierzu zählen auch Betriebseinnahmen, für die der Leistungsempfänger die Umsatzsteuer nach § 13b UStG schuldet. Diese Situation kann dann auftreten, wenn Sie einem Unternehmen, das in einem anderen EU-Mitgliedstaat ansässige eine Leistung anbieten und dieses dann für Sie die Umsatzsteuer anmeldet. Sind Sie sich an dieser Stelle unsicher, empfiehlt sich der Kontakt zum Steuerberater.

Auch wenn die Umsatzsteuer ein Durchlaufposten und eigentlich keine tatsächliche Einnahme für Sie ist: An dieser Stelle der Anlage EÜR müssen Sie nun die Summe der Umsatzsteuer aus Ihren Betriebseinnahmen angeben. Sollten Sie außerdem betriebliche Objekte oder Leistungen – wie beispielsweise das Geschäftsauto – privat genutzt haben, müssen Sie die auf die Leistung anfallende Umsatzsteuer ebenfalls hinzuaddieren. Achten Sie unbedingt darauf, dass die hier angegebene Zahl mit der in der Umsatzsteuererklärung angegebenen Summe übereinstimmt, da fehlerhafte Angaben durch das Finanzamt so schnell aufgedeckt werden.

Vergewissern Sie sich also, dass Sie die Umsatzsteuer bei jeder Rechnung richtig angegeben haben und dass Sie die Umsatzsteuersummen richtig berechnen.

Im Rahmen Ihrer monatlichen Umsatzsteuervoranmeldung erhalten Sie von Ihrem Finanzamt eine Steuerrückerstattung auf Ihr Geschäftskonto überwiesen oder es wird eine Verrechnung mit der abzuführenden Umsatzsteuer durchgeführt. Geben Sie in diesem Feld die Summe der auf Ihren Betriebseinnahmen basierenden abgeführten Umsatzsteuer an.

Sie haben Maschinen, Autos oder andere Vermögenswerte aus Ihrem Anlagevermögen verkauft oder in Ihr Privatvermögen überführt? Tragen Sie in diesem Feld den Netto-Umsatz der Veräußerung bzw. Entnahmen ein. Bei Entnahmen, also der Überführung ins Privatvermögen, berechnen Sie die Betriebseinnahme, indem Sie den Teilwert ansetzen. Der Teilwert ist die Höhe der Netto-Summe, die ein Außenstehender für dieses Wirtschaftsgut im Falle einer Betriebsveräußerung ansetzen würde.

Wenn Sie ein zum Betriebsvermögen gehörendes Fahrzeug privat genutzt haben, müssen Sie in dieser Zeile den Netto-Wert der privaten Kfz-Nutzung angeben.

Haben Sie weitere Dinge aus Ihrem Betrieb privat genutzt oder sogar ins Privatvermögen übertragen, müssen Sie hier in der Anlage EÜR ebenfalls den entsprechenden Wert ohne Umsatzsteuer angeben. Beispiele für solche Privatentnahmen sind:

- Private Nutzung von Maschinen

- Warenentnahmen

- Private Nutzung von Dienstleistungen des eigenen Unternehmens

Privatentnahmen in Form von Barentnahmen oder Überweisungen auf das Privatkonto gehören an dieser Stelle der Anlage EÜR noch nicht dazu – diese folgen in Punkt 3 am Ende der Anlage EÜR.

Wird eine Rücklage aufgelöst, ist sie Bestandteil der Betriebseinnahmen. Gleiches gilt für Ausgleichsposten. Wir empfehlen für den Ansatz von Rücklagen oder Ausgleichsposten die Beratung durch einen Steuerberater.

Hier geben Sie die Gesamtsumme der Betriebseinnahmen ein. Dazu addieren Sie sämtliche Beträge aus Zeile 11 bis einschließlich 21.

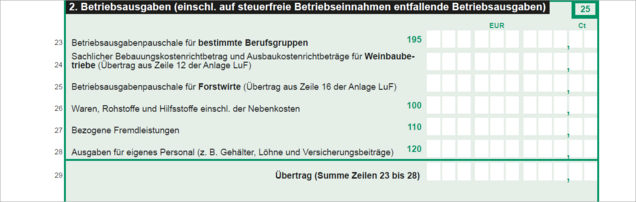

#3 Betriebsausgaben

Nachdem Sie nun alle Betriebseinnahmen angegeben haben, folgt im zweiten Schritt der Anlage EÜR 2023 die Angabe sämtlicher Betriebsausgaben, die Ihren Gewinn in Ihrer Steuererklärung schmälern.

Bei manchen Berufsgruppen, wie bei hauptberuflichen Schriftstellern und Journalisten, nebenberuflich tätigen Wissenschaftlern und Künstlern oder bei nebenamtlicher Lehrtätigkeit dürfen pauschale Betriebsausgaben angegeben und die tatsächlichen Betriebsausgaben vernachlässigt werden. Je nach Art der Tätigkeit bewegt sich die Betriebsausgabenpauschale bei rund 25 bis 30 % der Netto-Betriebseinnahmen. Was auf Sie zutrifft, steht in § 3 Nr. 26, 26a und 26b des EStG.

Zusätzlich gibt es hier Regeln für Selbstständige im Bereich der Kindertagespflege. Pro betreutem Kind sind pauschal 400 € pro Monat als Betriebsausgaben absetzbar. Freihalteplätze werden mit 50 € pro Monat angesetzt.

Hier werden Richtbeiträge für Weinbaubetriebe (Zeile 24) sowie Betriebskostenpauschalen für Land- und Forstwirte (Zeile 25) erfasst.

Sind Sie in Branchen wie der Industrie, der Gastronomie oder dem Handel selbstständig tätig, kaufen Sie regelmäßig verschiedene Waren, Rohstoffe oder Hilfsstoffe ein. Geben Sie die Summe aller Kosten – ohne Umsatzsteuer – in diesem Feld der Anlage EÜR an. Hier gilt analog zum Zuflussprinzip das Abflussprinzip: Es zählt nicht das Datum der Rechnungsstellung, sondern das des Geldflusses.

Ausnahme: Anteile an Kapitalgesellschaften, an Grund und Boden oder an Gebäuden werden erst bei Veräußerung oder Entnahme als Betriebsausgabe erfasst. Gleiches gilt für Wertpapiere. Unser Tipp: In solchen Fällen den Steuerberater fragen.

Als Selbstständiger nehmen Sie nicht selten Dienstleistungen anderer Unternehmen in Anspruch, um Kundenleistungen zu erbringen. Ein Webdesigner engagiert etwa einen Texter für die Ausgestaltung einer Homepage. In der Anlage EÜR müssen Sie die Summe aller Betriebsausgaben durch solche Dienstleistungen im Feld „Bezogene Fremdleistungen“ angeben – auch hier natürlich wieder ohne Einberechnung der Umsatzsteuer.

Sie haben angestellte Mitarbeiter, die ein regelmäßiges Gehalt von Ihnen bekommen? Dann tragen Sie die Ausgaben für eigenes Personal hier in der Anlage EÜR ein. Addieren Sie hierzu sämtliche Bruttolöhne, einschließlich gezahlter Lohnsteuer, Versicherungsbeiträge und anderer Nebenkosten.

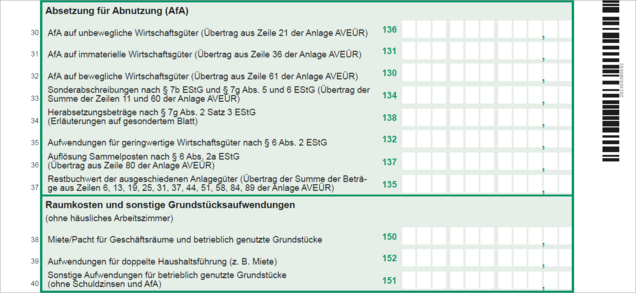

Wirtschaftsgüter aus dem Anlagevermögen, wie Maschinen oder Autos, werden sowohl bei bilanzierenden Unternehmen, als auch bei der Anlage EÜR nicht direkt als Betriebsausgabe gebucht, welche den Unternehmensgewinn mindert. Stattdessen werden solche abnutzbaren Wirtschaftsgüter abgeschrieben, was bedeutet, dass die Anschaffungskosten über die gewöhnliche Nutzungsdauer hinweg verteilt jährlich abgesetzt werden. Daneben gibt es auch die AfA für das Umlaufvermögen, die in bestimmten Fällen möglich ist.

Die Vorgehensweise bei der Abschreibung ist recht komplex und wird daher im Folgenden nicht behandelt – hier empfiehlt sich tatsächlich die Rücksprache mit einem Steuerberater. Den Nachweis für die Höhe der Abschreibungen erbringen Sie über die Anlage AVEÜR, der der Anlage EÜR beizufügen ist. Für viele Gründer ist die Abschreibung per AfA allerdings gar nicht notwendig, da sogenannte geringwertige Wirtschaftsgüter des Anlagevermögens mit einem Netto-Kaufpreis von unter 800 € auch direkt als Betriebsausgabe geltend gemacht werden. Diese benennen Sie unter dem Punkt „Aufwendungen für geringwertige Wirtschaftsgüter“ in der Anlage EÜR.

Sie haben ein Büro oder eine Lagerhalle gemietet? Die Netto-Kosten hierfür können Sie selbstverständlich als Betriebsausgaben geltend machen. Die Mietkosten für das Büro in den eigenen vier Wänden dürfen Sie hier allerdings noch nicht eintragen – dieser Punkt folgt später in der Anlage EÜR.

Als Unternehmer mit Familie kann es gut möglich sein, dass das gemietete Büro oder die Produktionsstätte vom eigentlichen Hauptwohnsitz so weit entfernt ist, dass eine Zweitwohnung nahe des Ortes der Geschäftstätigkeit notwendig ist. In diesem Fall können die Kosten für die Zweitwohnung, insbesondere die Miete und unter Umständen auch Einrichtungsgegenstände oder Renovierungskosten, abgesetzt werden. Alle diese Aufwendungen für doppelte Haushaltsführung tragen Sie an dieser Stelle der Anlage EÜR ein. Mehraufwendungen für Verpflegung und Kosten für Familienheimfahrten dürfen hier allerdings noch nicht eingetragen werden.

Ergänzen Sie in dieser Zeile der Anlage EÜR die sonstigen Kosten, die für betrieblich genutzte Grundstücke entstehen. Dazu gehören beispielsweise die Grundsteuer oder Instandhaltungsaufwendungen.

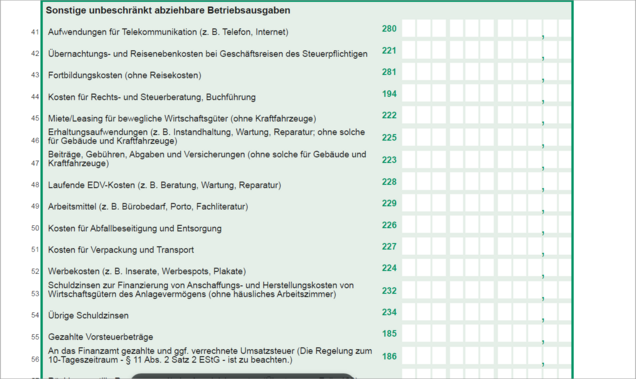

Sonstige unbeschränkt abziehbare Betriebsausgaben

Die Anlage EÜR macht es Selbstständigen mit der Unterteilung der entstandenen Kosten in viele verschiedene Kategorien nicht unbedingt leicht. Nachfolgend werden sonstige unbeschränkt abziehbare Betriebsausgaben genannt, die für Sie als Gründer auszufüllen sind. Dabei gilt auch hier, dass Sie den Nettobetrag eintragen – Kleinunternehmer hingegen den Bruttobetrag.

Tragen Sie hier die Kosten für Ihre Handyrechnung, das Internet sowie für das Festnetztelefon ein. Sollten Sie vom Home-Office aus arbeiten und das Internet beispielsweise auch privat nutzen, dürfen Sie nur den betrieblich veranlassten Anteil als Kosten ansetzen.

Zu den Reisekosten (Zeile 50) zählen Übernachtungskosten sowie Reisenebenkosten wie Parkgebühren oder die Ausgaben für die Aufbewahrung von Gepäck. Fahrtkosten für das Auto oder öffentliche Verkehrsmittel sind erst in den Zeilen 81 bis 6 in der Anlage EÜR zu ergänzen. Von den Reisekosten getrennt weist der Unternehmer die Fortbildungskosten (Zeile 52) aus, die im Geschäftsjahr angefallen sind.

Hierunter fallen alle betrieblichen Aufwendungen, die ein Unternehmer braucht, um sein Geschäft betreiben zu können. Dazu zählen:

- Kosten für Rechts- und Steuerberatung sowie für die Buchführung

- Leasing für Geräte (z.B. Laptops oder Maschinen)

- Erhaltungsaufwendungen für Instandhaltung, Wartung und Reparatur für alle Gegenstände außer Gebäude und Kraftfahrzeuge

- Beiträge, Gebühren, Abgaben und Versicherungen (ohne solche für Gebäude und Kfz)

- Kosten für Abfallbeseitigung und Entsorgung

- Kostenart Arbeitsmittel: Bürobedarf, Porto und Fachliteratur

- Ausgaben für Marketing und Werbung (Zeile 60)

Kosten, für ein häusliches Arbeitszimmer: Aufwendungen für das Home-Office sind für Selbstständige in der Anlage EÜR vollständig abzuziehen, wenn Sie ausschließlich dort arbeiten, das Arbeitszimmer also der Mittelpunkt der gesamten betrieblichen und beruflichen Betätigung ist. Zur Berechnung der Aufwendungen für ein häusliches Arbeitszimmer müssen Sie die Miete und Nebenkosten für Ihre private Wohnung entsprechend der Fläche Ihres Arbeitszimmers zur Gesamtfläche ins Verhältnis setzen und können so die abziehbaren Aufwendungen für das häusliche Arbeitszimmer kalkulieren.

Haben Sie einen Kredit für Maschinen oder weitere Wirtschaftsgüter aus dem Anlagevermögen aufgenommen, zahlen Sie in der Regel Zinsen dafür. Diese werden bei der Anlage EÜR als Betriebsausgabe betrachtet und dürfen hier eingetragen werden. Zinszahlungen für anderweitige Kredite können Sie unter „Übrige Schuldzinsen" angeben.

An dieser Stelle der Einnahmenüberschussrechnung ergänzen Sie bitte die Summe der Vorsteuer aller Eingangsrechnungen, die Sie erhalten haben. Bedenken Sie auch hier, dass diese Zahl mit der Summe aus der Umsatzsteuererklärung übereinstimmen sollte.

Tragen Sie hier die gesamte Umsatzsteuer aus dem Wirtschaftsjahr ein, die Sie an das Finanzamt basierend auf der Umsatzsteuervoranmeldung und der Umsatzsteuerjahreserklärung gezahlt haben bzw. die eventuell auch mit der Vorsteuer verrechnet wurde.

Beachten Sie dabei die Regelung zum 10-Tageszeitraum nach § 11 Abs. 2 Satz 2 EStG. Das betrifft typische wiederkehrende Zahlungen, die zwischen dem 21.12. eines Jahres und dem 10.1. des darauffolgenden Jahres auftreten. Das ist typischerweise bei den Umsatzsteuer-Vorauszahlungen der Fall. Eine am 10.1. bezahlte Umsatzsteuervorauszahlung gehört dann nicht in das Jahr der Zahlung, sondern in das Vorjahr.

Diese Posten sollten Unternehmer mit ihrem Steuerberater ausfüllen. Sie beziehen sich auf steuerlich komplexere Regelungen zu Rücklagen und stille Reserven aus den Ergänzenden Angaben.

In dieser Zeile ist Platz für weitere unbeschränkt abziehbare Betriebsausgaben, die zu keiner Zeile der Anlage EÜR passt.

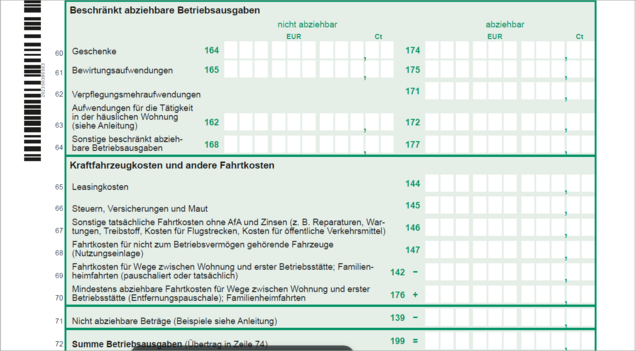

Nicht jede Betriebsausgabe eines Unternehmens darf vollständig gewinnmindernd abgesetzt werden. Der Unternehmer muss hier die Ausgaben teilen, was abziehbar und nicht abziehbar ist. So gibt es bei folgenden Betriebsausgaben in der Anlage EÜR Einschränkungen:

- Geschenke an Geschäftspartner und Mitarbeiter dürfen den Betrag von 50 € nicht überschreiten.

- Bewirtungsaufwendungen, die durch die Bewirtung von Personen aus geschäftlichem Anlass entstehen, sind nur zu 70 % abziehbar.

- Verpflegungsmehraufwendungen können bei einer Geschäftsreise oder einer betrieblich veranlassten doppelten Haushaltsführung entstehen (32 € / 24 Stunden Abwesenheit oder 16 € / mehr als 8 Stunden Abwesenheit).

Hier setzen Unternehmer die für ein betriebliches Firmenfahrzeug entstandenen Ausgaben in der Anlage EÜR ab:

- Leasingkosten

- Steuern, Versicherung und Maut

- Sonstige tatsächliche Fahrtkosten (wie beispielsweise durch Reparaturen, Treibstoff, aber auch die Kosten für Flugstrecken und öffentliche Verkehrsmittel)

Wer ein privates Auto für betriebliche Fahrten nutzt, gibt die entstandenen Ausgaben unter „Fahrtkosten für nicht zum Betriebsvermögen gehörende Fahrzeuge (Nutzungseinlage)" an. Das geht am einfachsten, wenn Unternehmer jeden gefahrenen Kilometer pauschal mit 0,30 Euro berechnen. Alternativ setzen sie die tatsächlich entstandenen Aufwendungen an.

Die Fahrtkosten für Wege zwischen der Wohnung und der ersten Betriebsstätte, also beispielsweise bei Familienheimfahrten, dürfen ebenfalls 0,30 Euro je Kilometer abgesetzt werden – allerdings nur für die einfache Strecke. Außerdem müssen die tatsächlichen Aufwendungen hiervon wieder abgezogen werden, da grundsätzlich nur die Entfernungspauschale als Betriebsausgabe berücksichtigt werden kann. Sprechen Sie hier im Zweifel lieber mit einem Steuerberater, bevor sie fehlerhafte Angaben in der Anlage EÜR machen.

Dazu zählen etwa Ausgaben für Strafzettel oder Zinsen für Säumniszuschläge. Dies sind nur 2 Beispiele von umfangreichen Regeln, die der § 4, Absatz 5 regelt.

Hier addieren Sie sämtliche Beträge der Zeilen 23 bis einschließlich 71.

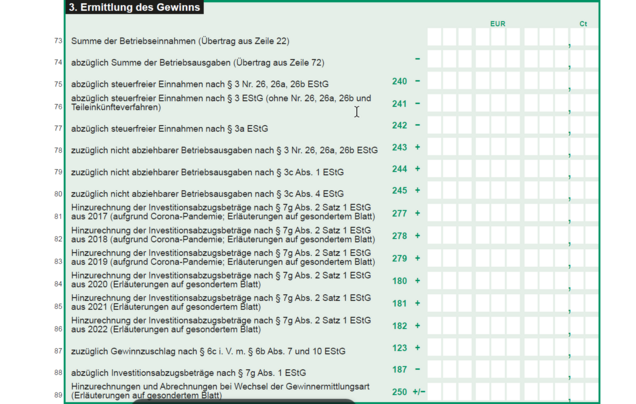

#4 Gewinnermittlung, ergänzende und zusätzliche Angaben

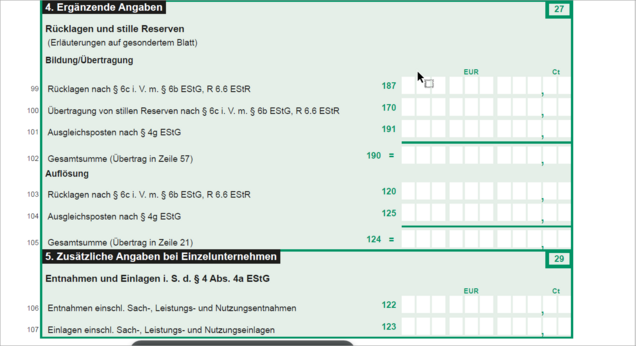

Sind Einnahmen und Ausgaben erfasst, erfolgt die Gewinnermittlung. Es folgen weitere ergänzende Angaben zu Rücklagen und stillen Reserven sowie zusätzliche Angaben zu Einlagen und Entnahmen, die für Einzelunternehmer relevant sind.

Zum einen werden hier Einnahmen und Ausgaben voneinander abgezogen. Zum anderen gibt es hier eine Fülle von Abzügen wir steuerfreie Einnahmen sowie nicht abziehbare Betriebsausgaben und weitere steuerlich knifflige Fälle. Diese Sachverhalte gehen tief in die Regelungen des Einkommensteuergesetzes (EStG) und sollten mit einem Steuerberater besprochen werden.

Diese Zeile ist die Wichtigste: Der steuerpflichtige Gewinn (bzw. Verlust) fließt ein in die Steuererklärungen des Unternehmers.

Die Ermittlung des steuerpflichtigen Gewinns (Zeile 97) ist das Ziel Berechnungen in der Anlage EÜR. Er wird benötigt für die persönlichen Steuererklärungen des Unternehmers.

Diese Punkte betreffen Regelungen des Einkommensteuergesetzes ui Rücklagen und stillen Reserven. Diese Zeilen sollte, wenn relevant, der Steuerberater ausfüllen.

In diesen beiden Zeilen dokumentiert der Unternehmer seine getätigten Einlagen und Entnahmen. Das betrifft:

- Einlagen und Entnahmen in Bar

- Sach-, Leistungs- und Nutzungsentnahmen sowie -einlagen.

#5 Ergänzende Anlagen: AVEÜR und weitere

Die Anlage AVEÜR ist das Anlageverzeichnis und der Ausweis für das Anlage- und Umlaufvermögens eines Unternehmens, das mit der EÜR als Methode der Gewinnermittlung arbeitet. Mit der Anlage EÜR werden zwei Dinge ermittelt:

- Die Höhe des Betriebsvermögens

- Die Abschreibungen (Absetzung für Abnutzung bzw. AfA) auf Anlage und Umlaufvermögen

Die Abschreibungen aus der Anlage EÜR werden in die entsprechenden Zeilen des Ausgaben-Abschnitts der EÜR übertragen. Es sind dies die Zeilen 29 bis 45 der Anlage EÜR. Fragen zur Höhe der Abschreibung kann ein Unternehmer grundsätzlich den Abschreibungstabellen entnehmen. In kniffligen Fällen empfiehlt es sich, bei einem Steuerberater Rat zu holen. Das gilt insbesondere für Fragen der Bewertung des Umlaufvermögens.

Hat ein Unternehmer mehr Barentnahmen als er Gewinn hat und verursachen diese Entnahmen Zinszahlungen durch Überziehung des Bankkontos, dann müssen die durch Überentnahmen entstandenen Zinsen aus den Ausgaben herausgerechnet werden. Das Finanzamt möchte sozusagen vermeiden, dass es ein Leben über die eigenen Verhältnisse hinaus steuerlich unterstützt. Auch für diese Anlage empfiehlt es sich, einen Steuerberater zu konsultieren.

Die Anlagen SE, AVSE sowie ER sind für Personengesellschaften relevant, die über die EÜR den Gewinn deklarieren. Es handelt sich dabei entweder um größere freiberufliche GbRs oder Partnergesellschaften.

- Anlage SE ist die Sondergewinnermittlung über Sonderbetriebseinnahmen und -ausgaben eines Gesellschafters

- Anlage AVSE ist die Aufstellung des Anlagevermögens eines Gesellschafters und Grundlage für seine Anlage SE, weil auch in der AVSE Abschreibungen ermittelt werden.

- Anlage ER ist eine Ergänzungsrechnung zu den Wertansätzen des Gesamthandsvermögens, wenn hier für einzelne Gesellschafter Korrekturen angebracht werden müssen.

Dies 3 Anlagen betreffen also den einzelnen Gesellschafter und sind für dessen persönliche Gewinnermittlung relevant.

Diese Anlage ist nur für Unternehmen der Land- und Forstwirtschaft sowie für Weinbaubetriebe wichtig. Sie können unter bestimmten Voraussetzungen mit der EÜR den Gewinn ermitteln. Die Anlage LuF ist also eine Ergänzung, die landwirtschaftliche Spezialfragen zu Kosten der Traubenerzeugung, der Weinerzeugung sowie der Verwertung von Holz behandelt.

Die Abgabefrist für ist gewöhnlich der 31. Juli des auf das aktuelle Geschäftsjahr folgenden Jahres. Selbstständige, die mit einem Steuerberater arbeiten, genießen eine längere Abgabefrist bis zum letzten Februartag des übernächsten Jahres (gerechnet vom aktuellen Geschäftsjahr).

Bedingt durch die Corona-Pandemie in den Jahren 2020 bis 2022 hat die Finanzverwaltung Verlängerungen eingeräumt. Für die Geschäftsjahre 2022 und 2023 bedeutet dies:

| Frist* für die Abgabe der Anlage EÜR | ||

| Geschäftsjahr | Ohne Steuerberater | Mit Steuerberater |

| 2022 | Frist abgelaufen | 31.7.2024 |

| 2023 | 31.8.2024 (bzw. 1.9.2024)* | 28.6.2025 |

| (*) Fällt das Abgabedatum auf einen Feiertag oder auf ein Wochenende, verlängert sich die Frist auf den darauffolgenden Werktag. | ||

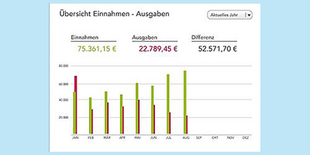

Die Daten für die Anlage EÜR stammen aus einer Einnahmenüberschussrechnung und den dazu erforderlichen Belegen und Konten der Buchhaltung. Wichtig dabei ist die Vollständigkeit der Daten, insbesondere der Einnahmen. Ein gutes Buchhaltungsprogramm ist dabei sehr hilfreich.

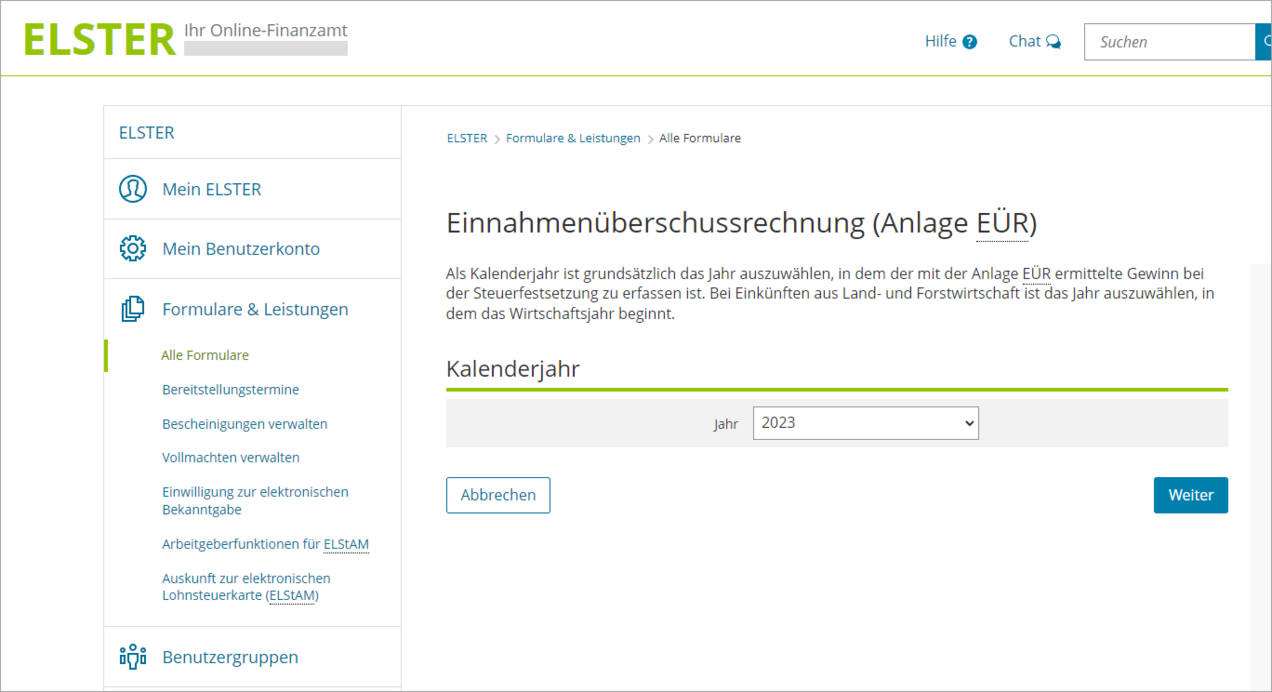

Seit 2019 ist es Pflicht, sämtliche Steuererklärungen samt Anlagen elektronisch über ELSTER zu übermitteln.

Der Kleinunternehmer rechnet ohne die Mehrwertsteuer. Er erfasst sämtliche Rechnungen als Bruttorechnungen, da er nicht umsatzsteuerpflichtig ist.

Die Anlage G ist eine zusätzliche Anlage, die ein Gewerbetreibender zusätzlich zur Anlage EÜR zu seiner Steuererklärung beifügen muss. Dort gibt der Unternehmer seinen Gewinn aus Gewerbebetrieb an.

Die Anlage S ist für Freiberufler das, was für Gewerbetreibende die Anlage G ist. Sie ist zusammen mit der Anlage EÜR der Steuererklärung beizufügen und dokumentiert den Gewinn aus selbstständiger Tätigkeit.

Die EÜR im Jahresverlauf erstellen: digital oder analog

Eine abgeschlossene Buchhaltung ist Voraussetzung, um die Anlage EÜR zu erstellen und an das Finanzamt zu übermitteln. Ein gutes EÜR Excel Buchungs-Tool oder gute Buchhaltungssoftware helfen, EÜR und Buchhaltung selbst zu machen.

Nutzen Sie eine Buchhaltungssoftware, damit sich Ihre EÜR automatisiert erstellt und an das Finanzamt verschickt wird.

Hier gibt es die EÜR Vorlage als Buchungstool zum Download. Damit erfassen Unternehmer alle Belege für die Anlage EÜR.

| Elster Portal: das Online-Finanzamt

Seit dem Geschäftsjahr 2020 übermitteln Unternehmer die Anlage EÜR sowie alle weiteren Steuererklärungen ausschließlich über das ELSTER-Portal.

| Offene Fragen

Wer den Gewinn seines Unternehmens mit der Einnahmenüberschussrechnung (etwa als Freiberufler) ermittelt, ist verpflichtet, die Anlage EÜR der Steuererklärung beizufügen. Wir beschreiben nachfolgend im Detail, wie Unternehmer und Selbstständige die Felder der EÜR korrekt ausfüllen.

Die Anlage EÜR dient zur Gewinnermittlung für alle Freiberufler und für Gewerbetreibende, die nicht bilanzierungspflichtig sind. Auch Kleinunternehmer müssen eine Anlage EÜR an das Finanzamt übermitteln.

Unternehmen, die aufgrund ihrer Größe oder Rechtsform als Vollkaufleute nach HGB gelten, füllen die Anlage EÜR nicht aus. Sie ermitteln stattdessen den Gewinn mit dem Jahresabschluss, bestehend aus Bilanz und GuV. Dazu zählen der Kaufmann e.K., die Personengesellschaften OHG, KG sowie GmbH & Co. KG und sämtliche Kapitalgesellschaften wie die GmbH oder die UG (haftungsbeschränkt).

Sobald Unternehmer und Selbstständige ihren Gewinn über die Einnahmen-Überschussrechnung ermitteln, sind sie verpflichtet, eine Anlage EÜR im Rahmen ihrer Steuererklärungen abzugeben. Die Anlage EÜR wird ausnahmslos elektronisch über ELSTER übermittelt. Bilanzierende Unternehmen geben die Anlage EÜR nicht ab, dafür braucht es dann Bilanz und GuV.

Die Anlage EÜR ist leicht zu finden im ELSTER Portal, beispielsweise unter dem Menüpunkt "Formulare und Leistungen"

Entweder Sie füllen die Anlage EÜR in Ihrem ELSTER Account aus oder nutzen dafür eine Buchhaltungssoftware mit ELSTER Schnittstelle. Basis ist die Einnahmen-Überschussrechnung, die entweder mit Hilfe eines Excel-Tools erstellt wird oder mit der Buchhaltungssoftware. Verfügt ein Selbstständiger über Betriebsvermögen, so ist dies in der Anlage AVEÜR einzutragen. Die Abschreibungssummen aus der AVEÜR werden in die Anlage EÜR übertragen. Eine gute Buchhaltungssoftware automatisiert solche Vorgänge.

Um die Einnahmen-Überschussrechnung richtig zuzuordnen, muss der Unternehmer seine Adressdaten vollständig ausfüllen oder seine Leitsteuernummer angeben. Die Leitsteuernummer ist die Steuernummer der Einkommensteuer, der die Einnahmen-Überschussrechnung zugeordnet wird.

Die Anlage EÜR muss seit 2018 auf elektronischem Weg übermittelt werden, und zwar über ELSTER.

Ja, das ist dann Aufgabe des Steuerberaters. An ihn delegieren Unternehmer und Selbstständige die Anlage EÜR, wenn sie es selbst nicht machen wollen oder können. Bei komplizierten Sachverhalten ist dies auch zu empfehlen. Reine Buchhaltungsdienstleister können zwar bei der Vorbereitung der Anlage EÜR mithelfen, die Übertragung ans Finanzamt ist dann aber Sache des Unternehmers.

| Download: Offizielle EÜR-Formulare

Auch wenn Unternehmer die Anlage EÜR 2023 direkt über Elster ausfüllen können, empfiehlt es sich manchmal, ein ausgedrucktes Formular neben dem Desktop liegen zu haben. Hilfreich ist auch unser Buchungs-Tool in Excel für die EÜR.

| Daten ans Finanzamt senden

Ist die Anlage EÜR 2022 bzw. 2023 vollständig ausgefüllt, übermittelt sie der Unternehmer per Elster an das zuständige Finanzamt. Es empfiehlt sich, vorher noch die vollautomatisierte Plausibilitätsprüfung und Fehlerkontrolle durchzuführen. Wichtig ist eine authentifizierte Übertragung der Daten ans Finanzamt. Dazu beantragt der Unternehmer in Zertifikat auf der Webseite von Elster. Es dient als Beweis dafür, dass nur der Unternehmer und niemand sonst die Anlage EÜR übermittelt hat.

Neben der Anlage EÜR übersenden Unternehmer sämtliche Steuererklärungen, die private Einkommensteuererklärung und die Umsatzsteuererklärung. Selbstständige mit einem Gewerbebetrieb legen die Anlage G bei, in der der Gewinn aus Gewerbebetrieb enthalten ist. Bei Freiberuflern ist es die Anlage S für die Einkünfte aus selbstständiger Arbeit.