1. Lohnbuchhaltung: FAQ und rechtliche Grundlagen

Die Lohnbuchhaltung, Lohn- und Gehaltsbuchhaltung oder auch Lohnbuchführung ist eine Unterkategorie der Buchhaltung, spezialisiert auf jeden Aspekt der Buchführung, die mit Arbeitnehmern zu tun hat. Stellen Sie also einen Mitarbeiter ein, müssen Sie sich um die Lohnbuchhaltung kümmern. Dabei gibt es zahlreiche steuerliche Besonderheiten zu beachten, die den Weg zur korrekten Lohn- und Gehaltsabrechnung für Gründer erschweren können. Wie aufwändig die Lohnbuchhaltung ist, hängt stark von den individuellen Arbeitsverträgen und der Entgeltart der Angestellten (bspw. festes Gehalt oder Stundenlohn) ab.

Für Gründer entstehen durch die Einstellung von Mitarbeitern neue Aufgabenbereiche und Anforderungen an das Unternehmen, wie bspw. die erstmalige Einrichtung einer Lohnbuchhaltung. Zusätzlich müssen bei der Lohnbuchhaltung Jahreslohnkonten geführt und Meldeerfordernisse für Krankenkasse, Lohnsteueranmeldung usw. erfüllt werden.

Gerade für Gründer und junge Unternehmer ist es deshalb wichtig, die mit Arbeitnehmern verbundene Rechtsprechung zumindest in ihren Grundzügen zu kennen. Das umfasst insbesondere das Arbeits-, Sozialversicherungs- und Lohnsteuerrecht.

Damit Löhne und Gehälter unkompliziert abgerechnet werden können, werden bei der Lohnbuchhaltung Lohnkonten eingesetzt. In den Lohnkonten werden alle relevanten Daten eines Mitarbeiters abgelegt und zur Berechnung des Entgelts herangezogen. Zu den erforderlichen Stammdaten gehören die Lohnsteuerklasse, Name und Anschrift, aber auch Lohndaten wie bspw. Tag und Zeitraum der Entgeltzahlung, steuerfreie Bezüge oder auch außerordentliche Einkünfte.

Im Lohnkonto werden Stammdaten des Mitarbeiters hinterlegt, wie z. B. Name, Geburtsdatum oder die Adresse, aber auch spezielle Lohn-Informationen wie etwa der Lohnsteuerklasse, den elektronischen Lohnsteuerabzugsmerkmalen (ELStAM) oder Freibeträgen. Bei jeder Abrechnung werden zudem einige Angaben im Lohnkonto hinterlegt, etwa der Lohnzahlungszeitraum, die Höhe des Entgelts, Bezüge und auch die einbehaltene Lohnsteuer.

Zur vorbereitenden Lohnbuchhaltung werden sämtlich Aufgaben gezählt, die zur Vorbereitung der Lohnbuchhaltung dienen, die dann durch jemand Externes, bspw. einen Steuerberater, erledigt wird. Dazu gehören bspw:

- Das Anzeigen von Krankheitstagen

- Meldung von Adress-, Krankenkassen- oder Bankverbindungs-Änderungen

- Vor Einstellungen Personalbögen mit allen relevanten Informationen fpr die Anmekdung bei den Sozialkassen, Versicherungen usw. einholen und weiterleiten

- Weiterleiten von Arbeitsverträgen bei Einstellungen

- Anzeigen von Gehalts- oder Vertragsänderungen

Die Lohnbuchhaltung darf theoretisch von jedermann selbst erledigt werden – Voraussetzung ist nur, dass alle Berechnungen korrekt durchgeführt und alle Abgaben ebenso genau abgeführt werden. Treten in der Lohnbuchaltung Fehler auf, die bei einer Lohnbuchhaltungs-Betriebsprüfung entdeckt werden, kann dies teuer werden. Zu empfehlen ist daher die Durchführung mithilfe einer professionellen Lohnsoftware, durch ein externes Lohnbüro oder gleich durch den Steuerberater.

Ein Lohnbuchhalter macht genau das, was eine interne Lohnbuchhaltung tut: er meldet Mitarbeiter an, pflegt deren Stammdaten, kümmert sich um die Meldepflichten, führt Arbeitgeberbeiträge ab und erstellt die Entgeltabrechnungen.

Steuerberater arbeiten nach einem gesetzlichen Tarif; somit kann man pauschal von ca. 15 Euro pro Mitarbeiter pro Monat rechnen. Dazu kommen Gebühren für alle weiteren zu erledigenden Tätigkeiten, weshalb es zu empfehlen ist, auf eine ordentliche Buchführung zu setzen, die dem Steuerberater letzten Endes viel Vorarbeit abnimmt, die sonst ebenfalls berechnet werden muss.

Die Lohnbuchhaltung durch einen Dienstleister, bpsw. ein Lohnbüro, kann in einigen Fällen günstiger sein als beim Steuerberater, da externe Dienstleister nicht unbedingt an gesetzliche Gebührentabellen gebunden sind. Noch günstiger kommt man nur weg, indem man auf eine Lohnsoftware zurückgreift.

Die Lohnbuchhaltung basiert auf drei verschiedenen Gesetzen:

- Gewerbeordnung (GewO)

- Entgeltbescheinigungsverordnung (EBV)

- Lohnsteuer-Durchführungsverordnung (LStDV)

GewO: Arbeitgeber muss Entgeltabrechnungen erstellen

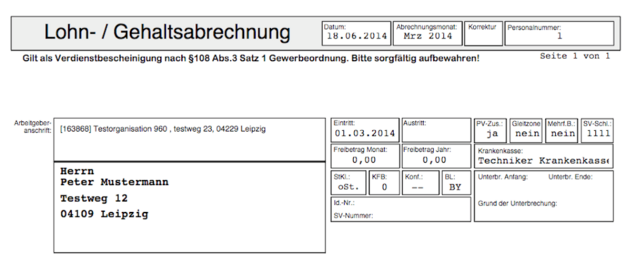

§ 108 der Gewerbeordnung bestimmt, dass dem Arbeitnehmer eine Bescheinigung seines Entgelts zu erstellen ist. Dies ist besonders relevant, da bspw. bei der Beantragung von Krediten oder der Wohnungssuche Einsicht in die Lohnabrechnung als Nachweis eines geregelten Einkommens verlangt wird.

EBV: regelt Bestandteile der Entgeltabrechnung

Die Entgeltbescheinigungsverordnung regelt, welche Bestandteile verpflichtend in jeder Lohn- und Gehaltsabrechnung enthalten sein müssen. So gehören bspw. Informationen zur Steuerklasse, dem Beginn und Ende der Beschäftigung sowie Steueridentifikations- und Sozialversicherungsnummer zu den Pflichtangaben einer jeden Lohnabrechnung.

LStDV: gibt vor, wie Lohnkonten zu führen sind

§ 4 der Lohnsteuer-Durchführungsverordnung gibt Unternehmern Kriterien an die Hand, wie Lohnkonten geführt werden und welche Informationen enthalten sein müssen. Zu den Angaben, die in Lohnkonten gespeichert werden, gehören unter anderem die elektronischen Lohnsteuerabzugsmerkmale (ELStAM), der Freibetrag für die Lohnsteuer und Vorsorgefreibeträge. Hinzu kommt, dass Lohnkonten bei jeder Abrechnung aktualisiert werden müssen.

2. Lohnbuchhaltung selbst machen oder erledigen lassen

Vor allem fachfremde Gründer und kleine Unternehmen möchten ihre Zeit und Energie lieber in ihr Kerngeschäft als in die Lohnbuchhaltung stecken – eine sinnvolle Überlegung! Es gibt es zahlreiche Angebote und Dienstleister, die die Lohnbuchhaltung für Sie erledigen. Sie haben dabei die Wahl zwischen folgenden Optionen:

| Interne Lohnbuchhaltung | Externe Lohnbuchhaltung |

| a) Einsatz von Lohnsoftware | a) Lohnbuchhalter oder Lohnbüro beauftragen |

| b) Mitarbeiter für Lohnbuchhaltung | b) Lohnbuchhaltung über einen Steuerberater |

Externe Lohn- und Gehaltsbuchhaltung

Externe Lohnbuchhalter, Lohnbüros oder Steuerberater können die Lohnbuchhaltung aufgrund ihrer Expertise zügig erledigen, was sich auch im Kostenaspekt niederschlägt. Besonders, wenn der Steuerberater das Unternehmen bereits kennt bzw. dessen Buchhaltung bereits erledigt, ist dies von Vorteil. Unternehmer, die sich keine Gedanken um die Lohnbuchhaltung machen möchten und sich auch nicht mit der Thematik auskennen, können auf den bestehenden Steuerberater oder (Lohn-)Buchhalter zurückgreifen oder aber ein Lohnbüro beauftragen – dies ist in den meisten Fällen etwas günstiger.

Lohnbuchhaltung selbst machen

Sind im Unternehmen ausreichend Kapazitäten vorhanden, kann die Lohnbuchhaltung mit einer Lohnsoftware oder eines eigens dafür eingestellten Mitarbeiters selbst erledigt werden. Dies ist im Vergleich zu den Optionen für eine externe Lohnbuchhaltung aufwändig, was Zeit und Kosten betrifft. Buchhaltungsaffine Gründer mit Zeit oder ggf. einem hauseigenen Mitarbeiter für die Buchhaltung gewinnen viel mit dem Einsatz von Lohnsoftwares. Diese sind in den meisten Fällen günstiger als der Steuerberater und unterstützen mit smarten Funktionen bei der Lohnbuchführung. Besonders, wenn die Mitarbeiterzahl noch recht überschaubar ist, ist eine Lohnsoftware oftmals eine gute Wahl.

Da Lohnsoftwares eine Schnittstelle zu ELSTER haben, wird gewährleistet, dass Unternehmer die ELStAM-Informationen seiner Mitarbeiter unkompliziert abrufen und umgekehrt alle relevaten Daten ans Finanzamt senden.

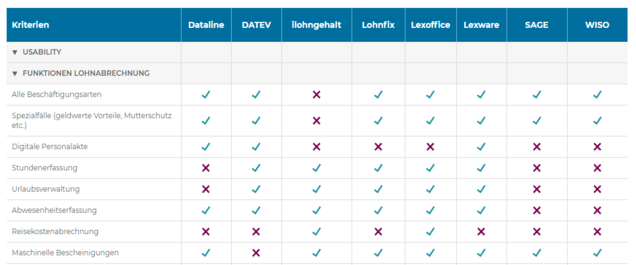

Der große Lohnsoftware-Vergleich

Wir haben die gängigsten Anbieter von Softwares für online Lohnabrechnung in puncto Usability, Funktionen, Schnittstellen und Service miteinander verglichen. So erkennen Sie schnell, welche Lohnsoftware am besten zu Ihren Bedürfnissen passt, um die Lohnbuchhaltung selbst zu machen.

3. Die Aufgaben der Lohnbuchführung im Überblick

Für die Personalabrechnung müssen in der Lohn- und Gehaltsbuchhaltung je nach Unternehmensgröße und Komplexität der Mitarbeiterstruktur fünf Kernaufgaben erfüllt werden:

- Pflege der Personenstammdaten

- Erfüllung der Meldeerfordernisse

- Lohnkonten führen

- Abrechnung der Personalkosten

- Erstellung der Abrechnungen

#1 Pflege der Personenstammdaten

Beim Eintritt neuer Arbeitnehmer und beim Austritt der bestehenden Mitarbeiter müssen Personenstammdaten angelegt bzw. bearbeitet werden. Alle diese Daten werden unternehmensintern in Lohnkonten gespeichert. Durch diese ist es möglich, schnell alle relevanten Daten an die entsprechenden Stellen, bspw. die Krankenkassen oder das Finanzamt, zu senden.

#2 Erfüllung der Meldeerfordernisse

Die Lohnbuchhaltung ist dazu verpflichtet, Meldungen bzgl. der Mitarbeiter sachgemäß und zeitnah durchzuführen. Dazu gehören die Lohnsteuer-Anmeldung sowie die DEÜV-Meldungen an Sozialversicherung, Krankenkassen und Finanzamt. DEÜV steht für Datenerfassungs- und -übermittlungsverordnung; dort ist geregelt, wie das Meldeverfahren zwischen Arbeitgeber und der Sozialversicherung und den Finanzämtern auszusehen hat.

Dafür benötigt die Lohnbuchführung neben den persönlichen Daten des Arbeitnehmers weitere Informationen zur Erstellung der Meldungen für die Sozialversicherungen sowie zur Ermittlung der entsprechenden Beiträge und der einzubehaltenden Lohnsteuer. Die erforderlichen Informationen können über die ELStAM-Datenbank abgerufen werden. Die ELStAM-Datenbank ist Bestandteil von ELSTER, dem Online-Finanzamt. Zum Abruf der Daten muss der Arbeitnehmer durch die Lohnbuchhaltung angemeldet werden. Dazu müssen einige Daten an die ELStAM-Datenbank gesendet werden:

- Steueridentifikationsnummer

- Geburtsdatum

- Beginn der Beschäftigung

- Klassifizierung, ob man Hauptarbeitgeber ist oder nicht

Damit der Arbeitnehmer bei den Sozialversicherungsträgern anmeldet werden kann, bedarf es neben den persönlichen Daten des Arbeitnehmers weiterer Informationen:

- Sozialversicherungsnummer

- Angaben zu Beitragsgruppen

- Art der Beschäftigung

- Staatsangehörigkeit

- Arbeitgeberspezifische Betriebsnummer

- Betriebsnummer der zuständigen Einzugsstelle bzw. Krankenkasse

Nach Beschäftigungsende muss die Lohn- und Gehaltsbuchhaltung des Arbeitgebers das Ende der Beschäftigung in einer Abmeldeliste an das Bundeszentralamt für Steuern melden. Auch der Krankenkasse wird das Ende des Arbeitsverhältnisses mitgeteilt . Nimmt der Arbeitnehmer vor Beschäftigungsende Urlaub oder wird freigestellt, ist er dennoch bis zum vertraglichen Arbeitsende zu versichern. Erkrankt der Arbeitnehmer vor Vertragsende, besteht die Lohnfortzahlungspflicht über das des Arbeitsverhältnisses hinaus. So gilt bis zum Ende der Entgeltfortzahlung auch die Versicherungspflicht.

#3 Lohnkonten führen

Die Führung der Lohnkonten obliegt ebenfalls der Lohnbuchhaltung. Über Lohnkonten führt jedes Unternehmen Buch darüber, wann jedem Mitarbeiter wie viel Lohn gezahlt wurde.

Verlässt ein Unternehmen das frühe Gründerstadium und beschäftigt mehr als zehn Mitarbeiter, muss es zum Jahresabschluss zudem einen Lohnsteuer-Jahresausgleich durchführen. Sind es weniger als zehn Mitarbeiter, hat er ein Wahlrecht. Dazu übermittelt die Lohnbuchhaltung des Arbeitgebers die Summen der abgeschlossenen Lohnkonten an die Finanzverwaltung.

Für die Sozialversicherungsträger muss die Lohnbuchhaltung des Arbeitgebers für jeden Arbeitnehmer spezifisch das beitragspflichtige Jahresentgelt an die Krankenkasse melden. Zur Beitragsberechnung der gesetzlichen Unfallversicherung sind das Jahresarbeitsentgelt sowie die geleisteten Arbeitsstunden von allen Arbeitnehmern über ein Formblatt an die Berufsgenossenschaften zu melden.

#4 Abrechnung der Personalkosten

Eine wesentliche Aufgabe der Lohnbuchhaltung ist die Abrechnung der Personalkosten. Diese beinhalten Personalgrundkosten und Personalnebenkosten. Die Personalgrundkosten sind die Kosten, die direkt für die Leistungserbringung anfallen. Es handelt sich um den eigentlichen Lohn oder das Gehalt.

Die Lohnbuchführung muss die Personalnebenkosten abrechnen. Sie sind ein bedeutender Bestandteil in den Personalkosten und somit auch für Abrechnung in der Lohnbuchhaltung. Die Personalnebenkosten entstehen häufig durch gesetzliche oder tarifliche Regelungen. Gesetzliche Personalnebenkosten betreffen unabhängig der Branche alle Unternehmen, für die das entsprechende Gesetz gilt. Hierzu zählen bspw.:

- Arbeitgeberanteil zur Sozialversicherung

- Entgeltfortzahlungen im Krankheitsfall

- Leistungen für Urlaub und Feiertage

- Aufwendungen aufgrund des Mutterschutzgesetzes, des Schwerbehindertengesetzes oder des Betriebsverfassungsgesetzes

Die Lohnbuchhaltung hat dementsprechend alle gesetzlichen Regelungen im Blick.

Unabhängig vom Gesetz werden tarifliche Personalnebenkosten branchenspezifisch in den einzelnen Tarifverträgen geregelt und in der Lohn- und Gehaltsbuchhaltung berücksichtigt. Gründer sollten sich über ihre Lohnbuchhaltung frühzeitig informieren, welche Tarifregelungen für ihre Branche gelten oder üblich sind. Das beinhaltet unter anderem folgende Sonderzahlungen:

- Urlaubsgeld

- Weihnachtsgeld

- Geldwerte Vorteile

- Sachbezüge

- Vermögenswirksame Leistungen

- Beiträge für die betriebliche Altersvorsorge

Die freiwilligen Personalzusatzkosten sind sehr unterschiedlich. Sie reichen von Betriebskindergärten über Umzugskostenerstattung bis zur Übernahme von Kosten für die Aus- und Weiterbildung.

In Summe ergeben die Personalgrund-, Personalneben- und Personalzusatzkosten das Arbeitgeberbrutto, also den Betrag, den der Arbeitgeber für seinen Mitarbeiter letztendlich bezahlt.

#5 Erstellung der Lohn- und Gehaltsabrechnungen

Sind alle Bezüge verrechnet und Abzüge abgeführt, werden im Rahmen der Lohnbuchhaltung die Lohn- und Gehaltsabrechnungen für die Mitarbeiter erstellt und überwiesen werden. In der Entgeltabrechnung werden alle Bestandteile des Bruttolohns sowie etwaige geldwerte Vorteile oder Sachbezüge aufgelistet und dem Mitarbeiter ausgehändigt. Nach der Überweisung der Löhne und Gehälter werden die Buchungsbelege dann an die Finanzbuchhaltung gegeben.

4. Betriebsprüfungen im Lohnbereich

Die Lohn- und Gehaltsbuchhaltung ist vor Betriebsprüfungen nicht gefeit. In puncto Lohnabrechnung und Abführung der Beiträge können vier verschiedene Betriebsprüfungsartren auf Gründer zukommen:

- Sozialversicherungsprüfung: Wurden Beiträge zur Sozialversicherung ordnungsgemäß abgeführt? Wurden alle Meldeerfordernisse berücksichtigt?

- Lohnsteuer- und Lohnaußenprüfung: diese überprüft, ob Arbeitgeber die Lohnsteuer ihrer Mitarbeiter korrekt einbehalten und an das Finanzamt abgeführt haben.

- Betriebsprüfung Unfallversicherung: Hierbei prüft der Rentenversicherungsträger, ob die Anmeldung zur Unfallversicherung für alle Mitarbeiter korrekt vorgenommen und die Beiträge abgeführt wurden.

- Umsatzsteuersonderprüfung: Erhalten Mitarbeiter geldwerte Vorteile oder Sachbezüge, gelten durch Freibeträge und Freigrenzen gewisse Besonderheiten bei der Umsatzsteuer. Diese Prüfung kontrolliert, ob diese ordnungsgemäß abgeführt wurde.

Konsequenzen bei inkorrekter Lohnbuchhaltung

Sind bei der Lohnbuchführung Fehler entstanden, führt dies zu verschiedenen Konsequenzen: So können infolge von Berechnungsfehlern falschen Auszahlungen an den Mitarbeiter entstehen. Fehler dieser Art müssen innerhalb von drei Monaten ausgebessert werden, was mit einigem Aufwand verbunden ist. Wird die fristgerechte Abführung der Zahlungen ans Finanzamt vergessen, drohen im schlimmsten Fall Geld- oder Freiheitsstrafen, sollte dies drei Mal in Folge passieren. Werden bei Betriebsprüfungen Fehler aufgedeckt, führt dies dazu, dass Beträge geschätzt werden müssen, was wiederum zu stark erhöhten Abgaben und Bußgeldern führt.

5. Fazit: Die passende Methode für Ihr Unternehmen

Für Gründer, die zum ersten Mal Mitarbeiter einstellen, fällt automatisch die Lohnbuchhaltung an – denn andernfalls würden die Angestellten ihren Lohn bzw. ihr Gehalt nicht erhalten. Deshalb gehören Lohnkonten, Meldeerfordernisse und Lohnabrechnungen zum Unternehmeralltag.

Da die Lohn- und Gehaltsbuchhaltung viel Zeit in Anspruch nimmt und trotzdem häufig Fehler gemacht werden, sollten insbesondere Gründer und kleine Unternehmen die Lohnbuchhaltung nicht selbst machen, sondern an einen erfahrenen Steuerberater abgeben. Da sich die Preise im Rahmen halten (in der Regel wird pro Mitarbeiter abgerechnet; ca. zehn Euro pro Mitarbeiter/Monat), lohnt sich das Outsourcing hier gleich doppelt.

In größeren Unternehmen wird die Lohnbuchhaltung meist selbst über eine entsprechende Software abgewickelt, mit der die Entgeltabrechnungen erstellt werden können. Wichtig ist, dass das entsprechende System die relevante Rechtsprechung berücksichtigt. Vorteil ist, dass das die Lohnbuchhaltung oftmals in das eigene ERP integriert werden kann. Allerdings ist eine solche Lösung meist sehr kostspielig, also für Gründer und kleine Unternehmen nicht wirklich geeignet.