| Was ist die Lohnsteueranmeldung?

Wer Arbeitnehmer beschäftigt, muss im Rahmen der Lohn- und Gehaltsabrechnung regelmäßig die Lohnsteueranmeldung beim Finanzamt durchführen. Ausgehend vom Gehalt des Arbeitgebers sowie seiner Steuerklasse, Religionszugehörigkeit und der Anzahl seiner Kinder, wird die Lohnsteuer berechnet, angemeldet und bezahlt. Hierfür behält der Arbeitgeber einen Teil vom Bruttogehalt ein. Anmeldung und Zahlung der Lohnsteuer erfolgen zum jeweils 10. des Monats, der auf den aktuellen Monat bzw. das aktuelle Quartal oder Jahr folgt (Folgemonat)

| Erforderliche Daten

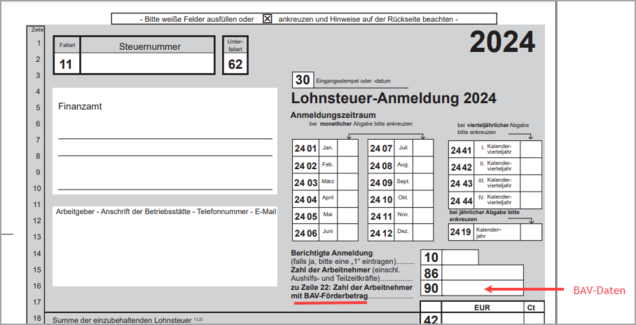

Um die Lohnsteueranmeldung im Detail zu verstehen, laden Sie sich am besten die aktuelle amtliche Vorlage herunter. Dort finden Sie die relevanten Daten. Als Erstes geben Sie die administrativen Daten ein:

- Firmenbezeichnung des Unternehmens und Adresse

- Das zuständige Finanzamt

- Anzahl Ihrer Mitarbeiter, davon die Zahl derer, die eine BAV-Förderung erhalten

- Angabe, ob Sie monatlich, pro Quartal oder jährlich die Lohnsteueranmeldung machen. Das ist abhängig von Ihrer Unternehmensgröße.

Die folgende Tabelle zeigt Ihnen das Rechenschema für die Lohnsteueranmeldung.

| Berechnung der Lohnsteueranmeldung | Erläuterung | |

| Einbehaltene Lohnsteuer | ||

| - | Kindergeld | Kommt dem Arbeitnehmer zugute |

| - | Kürzungsbetrag Besatzungsmitglieder Handelsschiffe | |

| - | BAV - Förderbetrag | Neu seit 2018! |

| = | Summe | |

| + | Solidaritätszuschlag | Wird dem Arbeitnehmer abgezogen |

| + | Kirchensteuer | |

| = | GESAMTBETRAG |

Das aktuelle amtliche Formular finden Sie hier:

Wie übermitteln Sie die Daten?

Die Daten übermitteln Sie über die ELSTER-Schnittstelle. Darüber geben Sie jede Daten ein, die Sie auch im Formular ausfüllen werden. Alternativ verwenden Sie eine Software für die Lohn- und Gehaltsabrechnung, die über eine ELSTER-Schnittstelle verfügt.

| Der BAV-Förderbetrag

Seit einigen Jahren gibt es den BAV-Förderbetrag. Er kommt Geringverdienern zugute, die maximal 2.200 € pro Monat verdienen. Die Förderung beträgt 30 % des Arbeitgeberbeitrags für den jeweiligen Mitarbeiter, wenn diese Arbeitgeberbeiträge in einer Spanne zwischen 240 € und 480 € liegen. Der Mitarbeiter erhält also dadurch mindestens 72 € und höchstens 144 €.

Für die Lohnsteueranmeldung geben Sie die Anzahl der Mitarbeiter ein, die eine BAV-Förderung erhalten, sowie den Gesamtbetrag der BAV-Förderung.

| Anmeldezeitraum und Fristen

Wovon hängt es ab, ob Sie die Lohnsteuer monatlich, pro Quartal oder jährlich zahlen? Die Höhe der jährlichen Lohnsteuerzahlung ist ausschlaggebend. Folgende Tabelle zeigt Ihnen die Grenzwerte:

| Gezahlte Lohnsteuer Vorjahr | Zahlung pro | Beispiel |

| Mehr als 5.000 € | Monat | jeweils zum 10. des Folgemonats |

| Zwischen 1.080 € und 5.000 € | Quartal | 10. April, 10. Juli, 10. Oktober, 10. Januar |

| Unter 1.080 € | Jahr | 10. Januar |

Der genaue Abgabetermin hängt natürlich davon ab, ob der jeweils 10. des Folgemonats auf einen Werktag fällt. Fällt der Termin auf das Wochenende oder einen Feiertag, verlängert sich die Frist auf den darauffolgenden Werktag. Außerdem gilt bei Banküberweisung eine Schonfrist für die Zahlung von 3 Tagen. Das bedeutet, die Lohnsteueranmeldung muss zum 10. und der Zahlungseingang zum 13. des Folgemonats erfolgen.

| Steuertermin | Wer muss zahlen? |

| 10.01.2024 | Monatszahler, Quartalszahler, Jahreszahler |

| 10.02.2024 | Monatszahler |

| 10.03.2024 | Monatszahler |

| 11.04.2024 | Monatszahler, Quartalszahler |

| 10.05.2024 | Monatszahler |

| 10.06.2024 | Monatszahler |

| 11.07.2024 | Monatszahler, Quartalszahler |

| 10.08.2024 | Monatszahler |

| 12.09.2024 | Monatszahler |

| 10.10.2024 | Monatszahler, Quartalszahler |

| 10.11.2024 | Monatszahler |

| 10.12.2024 | Monatszahler |

| 10.01.2024 | Monatszahler, Quartalszahler, Jahreszahler |

Zu den Terminen für die Zahlung der Lohnsteuer ist auch die Umsatzsteuer fällig. Sollten zu diesen Zahlungszeitpunkten Liquiditätsengpässe auftreten, sollten Unternehmer einen Überbrückungskredit beantragen.

| Hilfe vom Profi

Am Anfang einer Selbstständigkeit möchten Gründer am liebsten viele Verwaltungsaufgaben selbst machen, um Geld zu sparen. So auch im Bereich Lohnbuchhaltung. Tatsächlich gibt es heute spezialisierte Software für die Lohnbuchhaltung mit Modulen für die Lohnsteueranmeldung. Um den gesamten Bereich Lohnabrechnung im Haus durchzuführen braucht es allerdings umfangreiches Spezialwissen. In der Regel ist es daher besser, diesen Bereich an einen externen Spezialisten zu delegieren.

Die klassische Lösung dafür ist ein guter Steuerberater, der die Lohnabrechnung und damit auch die Lohnsteueranmeldung. Alternativ können Sie sich an spezialisierte Lohnbüros und Lohnabrechnungsdienstleister wenden.

| Häufige Fragen zur Lohnsteueranmeldung

Was passiert bei verspäteter Lohnsteueranmeldung und Zahlung?

Bei verspäteter Lohnsteueranmeldung und Zahlung müssen Sie Verspätungszuschläge zahlen. Diese Säumniszuschläge können bis zu 10 % der anzumeldenden Lohnsteuersumme ausmachen. Beträgt die Lohnsteuersumme 1.000 €, sind das immerhin 100 €. Wird Ihnen Vorsatz nachgewiesen, kann das sogar strafrechtliche Konsequenzen haben.

Was ist die Schonfrist bei Banküberweisung?

Nach der Anmeldung haben Sie bei Banküberweisung 3 Tage Zeit, die Zahlung zu leisten. Empfehlenswert ist auch ein Bankeinzug. Sollte die Liquidität eng werden, hilft ein Überbrückungskredit.

Was ist das Betriebsstättenfinanzamt?

Das Betriebsstättenfinanzamt ist das Finanzamt, das an Ihrem Standort für Sie zuständig ist. Hat ein Unternehmen mehrere Standorte, kann es mehrere zuständige Finanzämter geben.

Was ist eine Pauschalierung der Lohnsteuer?

In der Regel wird die Lohnsteuer für jeden Mitarbeiter individuell berechnet. Daneben gibt es pauschale Steuersätze für Teilzeitkräfte und geringfügig Beschäftigte, beispielsweise:

- Pauschsteuersatz von 25% für Arbeitslohn aus kurzfristiger Beschäftigung

- Pauschsteuersatz von 20% bei Arbeitslohn aus geringfügig entlohnter Beschäftigung, wenn der Beschäftigte mehrere geringfügige Beschäftigungen hat. Hat er nur eine, muss für den 450-Euro-Jobber 15% für die Rentenversicherung und 2% für den Arbeitslohn abgeführt werden.

- Pauschsteuersatz von 5% für Aushilfskräfte aus der Landwirtschaft

Daneben gibt es Pauschsteuersätze für Essenszuschüsse, Reisekosten, Zuwendungen aus Betriebsveranstaltungen, Erholungsbeihilfen, Fahrtkostenzuschüsse oder Jobtickets. Die Regelungen in diesem Bereich sind vielfältig und knifflig, was dafür spricht, diesen gesamten Bereich an einen externen Dienstleister auszulagern.

Was ist der Arbeitgeberanteil bei der Lohnsteuer?

Bei der Lohn- und Gehaltsabrechnung gibt es tatsächlich einen Arbeitgeberanteil. Der bezieht sich aber auf die Sozialversicherung, das heißt die Rentenversicherung, die Arbeitslosenversicherung, die Krankenversicherung und die Pflegeversicherung. Mit der Lohnsteuer hat das nichts zu tun.