| Mahnung per Vorlage oder Software schreiben

Das Zahlungsziel der Rechnung verstreicht und der Kunde hat noch nicht gezahlt: Mit einem guten Mahnwesen steigern Sie Ihre Chance, offene Forderungen doch noch zu erhalten. Für die Mahnungserstellung können Sie eine Vorlage oder eine Rechnungssoftware nutzen. Gegenüber einer Mahnungsvorlage bietet ein Rechnungsprogramm viele Vorteile:

- Erinnerung bei Überschreitung der Zahlungsfrist

- Kundendaten per Klick aus der Rechnung übernehmen

- Automatische Ergänzung aller Pflichtangaben

- Rechtlich immer auf dem neuesten Stand

- Überwachung der Zahlungseingänge

- Auch für Kleinunternehmer geeignet

Mahnwesen extern erledigen lassen

Wenn Sie die Mahnung jedoch nicht selbst schreiben und versenden möchten, können Sie das auch einfach an ein Inkasso-Büro oder einen Anwalt geben:

- Beim Inkasso beauftragen Sie ein Inkassobüro mit dem Einzug der Forderung. Dieses prüft den Fall dann und stellt dem Schuldner eine Mahnung plus Inkassogebühren und Auslagen.

- Mahnungen per Anwalt zu verschicken, kann Ihnen generell Kosten verursachen, bei größeren Summen ist dies jedoch zu empfehlen, da das Vorgehen per Anwalt der Forderung Nachdruck verleiht.

| Wichtige Fragen zum Thema

Sobald das in der Rechnung vereinbarte Zahlungsziel überschritten wurde und keine Zahlung eingegangen ist, können Sie eine Mahnung verschicken. Bei Rechnungen an Privatkunden ist in der Ausgangsrechnung darauf hinzuweisen, dass der Kunde nach Ablauf des Zahlungsziels in Verzug gerät. Andernfalls müssen Sie ihn zunächst förmlich in Verzug setzen, bspw. durch eine Zahlungserinnerung.

Bevor Sie eine Mahnung schreiben, sollten Sie den Unterschied zwischen der Fälligkeit und dem Verzug einer Zahlung kennen: Die Fälligkeit definieren Sie in der Rechnung selbst – sie tritt ein, sobald das Zahlungsziel erreicht wurde. Die Fälligkeit bedeutet jedoch noch keinen Verzug:

"Der Schuldner einer Entgeltforderung kommt spätestens in Verzug, wenn er nicht innerhalb von 30 Tagen nach Fälligkeit und Zugang einer Rechnung oder gleichwertigen Zahlungsaufstellung leistet; dies gilt gegenüber einem Schuldner, der Verbraucher ist, nur, wenn auf diese Folgen in der Rechnung oder Zahlungsaufstellung besonders hingewiesen worden ist."

Im Klartext bedeutet das, dass der Verzug erst dann eintritt, wenn der Kunde bei Fälligkeit einer Rechnung trotz Eingang von einer Rechnung nicht zahlt. Der Verzug tritt allerdings nicht ein, wenn die Zahlung unverschuldet ausbleibt, wenn der Kunde die Rechnung bspw. nie erhalten hat.

Für Mahnungen an Privatkunden gelten andere Regelungen als für Geschäftskunden: damit der Verzug bei Privatkunden automatisch (also ohne den Versand einer Mahnung) eintritt, muss ein bestimmtes Zahlungsziel festgelegt und bereits in der Rechnung auf die Folgen einer ausbleibenden Zahlung hingewiesen werden. Nur dann ist der Kunde 30 Tage nach Rechnungsstellung automatisch in Verzug. Informieren Sie Privatkunden in der Rechnung nicht über die Folgen einer ausbleibenden Zahlung, müssen Sie die erste Mahnung dazu nutzen, den Kunden in Verzug zu setzen.

Geschäftskunden geraten im Gegensatz zu Privatkunden spätestens 30 Tage nach Ablauf des Zahlungsziels in Verzug, auch ohne Hinweis auf Verzug in der Ausgangsrechnung.

Rein inhaltlich gibt es keinen Unterschied zwischen einer Mahnung und einer Zahlungserinnerung (bis auf die Überschrift), jedoch können erst nach einer Mahnung rechtliche Schritte gegen den Schuldner eingeleitet werden. Dies ist bei einer bloßen Zahlungserinnerung nicht möglich.

Generell wird die Zahlungserinnerung genutzt, um treue Kunden beim Ausbleiben einer Zahlung nicht zu verprellen – die Bezeichnung "Zahlungserinnerung" impliziert, dass die Zahlung schlicht vergessen wurde. Wer jedoch auf die pünktliche Zahlung aller Rechnungen angewiesen ist, sollte allerdings direkt zur Mahnung greifen.

Die Zahlungsziele bei einer Zahlungserinnerung können Sie ganz flexibel setzen – ob Sie dabei die gern genutzten 14 Tage abwarten wollen oder eine kürzere Frist setzen, liegt dabei ganz bei Ihnen. Machen Sie dies abhängig vom Kunden und seiner Zahlungsmoral sowie Ihrer eigenen Liquidität.

Nein, Sie können bspw. auch nach der ersten fruchtlosen Mahnung das gerichtliche Mahnverfahren einleiten. Das dreistufige Mahnsystem wird häufig genutzt, um Kunden die Chance zu geben, den eigenen Fehler zu korrigieren.

Mahnungen müssen rechtswirksam zugestellt werden. Das bedeutet, dass der Zugang des Schriftstücks im Zweifel vor Gericht bewiesen werden kann. Um also sicher zu gehen, dass der vorgesehene Empfänger die Mahnung auch tatsächlich erhält, sollten Mahnungen per postalisch Einschreiben zugestellt werden.

In der Regel sind Mahnungen nicht zwingend notwendig, da in einigen Fällen der Zahlungsverzug automatisch eintritt:

- Sie haben in der Originalrechnung ein Zahlungsziel bestimmt und bei Privatkunden auf den Zahlungsverzug bei Überschreiten des Zahlungsziels hingewiesen

- Rücklastschrift der Zahlung

- Der säumige Kunde verweigert die Zahlung ausdrücklich

- Fruchtlose, wiederholte Zahlungsversprechen des Kunden, die Sie am Mahnen hindern

- Der Kunde wechselt den Wohnsitz, damit die Mahnung nicht zugestellt werden kann

- Der Kunde zahlt wissentlich einen anderen Betrag als gefordert

Wenn auch das Zahlungsziel der letzten, häufig 3. Mahnung fruchtlos verstreicht, haben Sie die Möglichkeit, ein gerichtliches Mahnverfahren zu beantragen.

Das gerichtliche Mahnverfahren beantragen Sie direkt online beim Portal Online-Mahnantrag. Auch für EU-Länder kann einfach ein Antrag auf Erlass des Mahnbescheids gestellt werden. Schwieriger wird es jedoch, wenn der Schuldner außerhalb der EU sitzt. Hier müssen Sie sicher sein, dass die Rechnung rechtens ist, dass der Auftrag ordnungsgemäß ausgeführt wurde und Sie alle Nachweise dafür vorlegen können. Ansonsten kann sich das Gerichtsverfahren in die Länge ziehen und kostspielig werden.

| Was muss in einer Mahnung stehen?

Eine Mahnung sollte stets dieselben grundlegenden Angaben aufweisen wie eine Rechnung, darüber hinaus dürfen folgende Bestandteile nicht fehlen:

| Bestandteil | Erläuterung |

| Titel | Die Überschrift "Mahnung" sollte nicht fehlen, damit der Kunde auf den ersten Blick die Dringlichkeit des Dokuments einschätzen kann. Der Einsetz der richtigen Überschrift ist zudem wichtig, damit man danach das gerichtliche Mahnverfahren starten kann. |

| Nummer der Ausgangsrechnung | Mit der Nummer der Originalrechnung kann der säumige Kunde die Mahnung besser zuordnen. |

| Hinweis auf Zahlungsverzug | Höflicher Hinweis darauf, dass die Forderung bisher noch nicht beglichen wurde. |

| Ursprüngliches Zahlungsziel | Datum, bis wann die Originalrechnung eigentlich hätte beglichen werden sollen. |

| Neues Zahlungsziel | Hier sind Sie flexibel; je nach Kunde und Ihrer Liquidität können Sie eine passende Frist setzen. |

| Mahngebühren und Verzugszinsen | Da es keine gesetzliche Regelung dazu gibt, ob Sie Mahngebühren und Zinsen erheben müssen, können Sie selbst entscheiden, ob Sie bereits am ersten Verzugstag Gebühren und Zinsen fordern – der Anspruch darauf besteht, sobald der Kunde in Zahlungsverzug gerät. |

| Ausstehende Summe | Sie listen die Originalsumme, evtl. Gebühren und Zinsen sowie die daraus resultierende Gesamtsumme auf. |

| Mahnung schreiben & formulieren – so geht's

Generell gilt für Fälle von ausbleibenden Zahlungen die Unschuldsvermutung – es sei denn, es handelt sich um einen notorischen Spätzahler. Daran sollten Sie auch bei der Formulierung Ihrer Mahnung denken. Bleiben Sie stets höflich und freundlich. Behalten Sie im Hinterkopf, dass der Empfänger der Mahnung einer Ihrer Kunden ist und dass er es möglichst auch bleiben soll. Wut ist in Mahnungen fehl am Platze.

- Hinsichtlich der Rechnung ... konnten wir leider keinen Zahlungseingang verzeichnen. Wir möchten Sie deswegen freundlich darauf hinweisen, die Zahlung von ... spätestens bis zum ... nachzuholen.

-

Auch wir sind auf einen pünktlichen Zahlungseingang angewiesen, daher bitten wir Sie nochmals, den Rechnungsbetrag ... bis zum ... zu überweisen.

Hat der Kunde nicht nur die Ausgangsrechnung, sondern auch die erste Mahnung ignoriert, sollten Sie Ihren Ärger nicht im offiziellen Mahnungsschreiben loswerden. Versuchen Sie, sachlich und neutral zu bleiben, den Kunden aber deutlich darauf hinzuweisen, dass ihm bald rechtliche Schritte drohen, sollte er nicht bezahlen.

Wir haben Ihnen Formulierungsvorschläge für alle Mahnstufen und Mahnungsvorlagen vorbereitet.

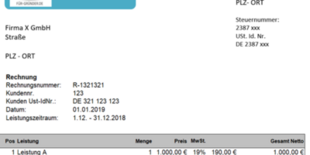

Mahnung schreiben: Infografik

In unserer Infografik finden Sie alle Angaben, die in keiner Mahnung fehlen dürfen. Mit einem Klick aufs Bild können Sie die Infografik einfach herunterladen:

| Was Sie tun können, bevor Sie mahnen

Bevor Sie überhaupt eine Mahnung versenden, sollten Sie zur Wahrung der Kundenbeziehung erst einmal überlegen, was Ursache des Zahlungsausfalls ist:

| Prüfung | Sofortmaßnahmen | Handlungsempfehlung |

Hat der Kunde die Rechnung überhaupt erhalten? | Überprüfen Sie Ihren Mail-Postausgang: Wurde die Rechnung tatsächlich versendet oder ist sie im Postausgang hängen geblieben? | In diesem Fall übersenden Sie die Rechnung einfach erneut. Wurde die Rechnung versedet, hat den Kunden aber nicht erreicht, weisen Sie ihn darauf hin, dass die Zahlungsfrist bereits angefangen bzw. abgelaufen ist und setzen Sie ihn in Verzug, um das Zahlungsziel nicht unnötig zu verlängern. |

Hat der Kunde die Zahlung möglicherweise vergessen? | Melden Sie sich telefonisch beim Kunden (besonders bei Stammkunden) und haken Sie kurz nach. | Möglicherweise können Sie sich bereits mündlich auf ein Zahlungsziel einigen, ohne dass Sie eine förmliche Erinnerung oder Mahnung versenden müssen. |

| Handelt es sich um einen Stamm-, Neu- oder Bestandskunden? | Prüfen Sie die bisherige Zahlungsmoral. Neu- und Stammkunden sollten Sie nicht verschrecken. | Überlegen Sie sich eine Handlungstaktik für jeden Kundentypen. Notorische Spätzahler erhalten umgehend eine Mahnung, bei Neu- und Stammkunden ist dagegen ein sensibles Vorgehen gefragt – dafür eignet sich bspw. eine Zahlungserinnerung. |

Wichtig: Den Schritt der Zahlungserinnerung können Sie stets überspringen und stattdessen direkt eine Mahnung versenden.

| Ablauf des Mahnverfahrens

Wenn Sie auf eine Zahlungserinnerung verzichten oder das Zahlungsziel der Erinnerung fruchtlos verstrichen ist, kommt die erste Mahnung ins Spiel. Bevor Sie die erste Mahnung schreiben, behalten Sie diese Hinweise:

- Wählen Sie für Mahnungen und Zahlungserinnerungen stets die Schriftform. So haben Sie im Fall der Fälle einen Beleg dafür, dass und wann Sie die Mahnungen versendet haben.

- Beziehen Sie sich in den Mahnschreiben immer auf die Originalrechnung. So kann der Kunde besser nachvollziehen, um welche Zahlung es geht.

Das häufig eingesetzte dreistufige Mahnverfahren

Beim Schreiben von Mahnungen hat sich ein dreistufiges Mahnverfahren bewährt. Die 3 Eskalationsstufen sind jedoch keinesfalls verpflichtend. Auch nach einer Mahnung und verstrichener Zahlungsfrist können umgehend weitere Schritte eingeleitet werden. Verweigert der Kunde die Zahlung von vornherein, beantragen Sie am besten gleich das gerichtliche Mahnverfahren. Die neu gesetzten Zahlungsfristen der Mahnung(en) können Sie individuell wählen – entscheiden Sie am besten nach der Art des Kundens, Ihrer eigenen Liquidität, der Höhe der offenen Forderung und Ihrem Bauchgefühl. Gleiches gilt, wenn Sie auf die pünktliche Zahlung Ihrer Rechnungen angewiesen sind, weil Ihnen sonst Liquiditätsengpässe drohen: Zahlungsziele kompakt halten und ggf. nächste Schritte zügig einleiten.

1. Mahnung

In der ersten Mahnung sollten Sie sich um einen freundlichen, höflichen Ton bemühen. Haben Sie vohrer keine Zahlungserinnerung versandt, gilt die Unschuldsvermutung. Sie können weitere Folgen andeuten, die auf den Kunden beim weiteren Ausbleiben der Zahlung zukommen, etwa Mahngebühren oder rechtliche Schritte.

2. Mahnung

Jetzt wird der Ton deutlicher. Sie sollten in der zweiten Mahnung Mahngebühren und Zinsen einrechnen, damit Sie den Aufwand des Mahnens erstattet bekommen und dem Kunden den Ernst der Lage vor Augen führen. Das Zahlungsziel ist für die zweite Mahnung kürzer zu wählen als noch bei der ersten. Eine zweite und dritte Mahnung sollten Sie allerdings nur versenden, wenn Sie glauben, dass der Kunde noch zur Zahlung bewegt werden kann. Andernfalls streben Sie gleich das gerichtliche Mahnverfahren an, ohne wertvolle Zeit zu verlieren.

3. Mahnung

Die dritte Mahnung wird in einem noch engeren zeitlichen Abstand formuliert als die vorherigen (bspw. 20 Tage – 14 Tage – 7 Tage) und auch der Ton sollte jetzt sehr deutlich und direkt sein. Weisen Sie Ihren Kunden scharf darauf hin, dass Sie als nächsten Schritt gerichtliche Schritte einleiten werden, sollte die Zahlung auch weiterhin ausbleiben.

Welche Zinsen und Mahngebühren sollte ich erheben?

Es gibt keine gesetzliche Regelung, dass Sie Mahngebühren und Zinsen verlangen müssen. Wenn Sie sich allerdings dazu entscheiden, gibt das Gesetz an, wie viel Sie verlangen dürfen:

- Mahngebühren: Erstellen Sie die Mahnungen selbst, können Sie den Aufwand für Papier und Porto erheben (2,50 Euro pro Mahnung), aber auch weitere anfallende Kosten wie etwa Auslagen für Rücklastschriften (3 Euro) oder Adressermittlung (5 bis 25 Euro).

- Verzugszinsen: § 288 Abschn. 1 und 2 BGB legt den Zinssatz für Zahlungsverzug fest: Bei B2B-Geschäften sind es i. d. R. acht Prozent, bei Verbrauchern fünf Prozent.

- Mahnpauschale: Handelt es sich um B2B-Kunden, können Sie anstatt einer Mahngebühr auch eine Mahnpauschale von 40 Euro erheben.

Da es keine gesetzliche Regelung zum außergerichtlichen Mahnverfahren gibt, können Sie selbst entscheiden, ob Sie bereits am ersten Verzugstag Gebühren und Zinsen fordern – der Anspruch darauf besteht, sobald der Kunde in Zahlungsverzug gerät. Schalten Sie ein Inkassobüro oder einen Anwalt für das Forderungsmanagement ein, können sich die Kosten für den Schuldner schnell im dreistelligen Bereich bewegen.

| Wenn der Kunde weiterhin nicht zahlt: Gerichtliches Mahnverfahren

Wenn auch nach einer oder gar mehreren Mahnungen die Zahlung der offenen Beträge ausbleibt, kann dies mehrere Ursachen haben, etwa:

- Der Kunde steckt in Zahlungsschwierigkeiten: Hier könnte Ihnen die Übergabe der Forderung an ein Inkassobüro helfen. Der Kunde kann mit dem Inkassounternehmen eine Ratenzahlung vereinbaren.

- Der Kunde ist insolvent: Achtung! Besteht die Insolvenz des Kunden erst seit Kurzem, kann es sein, dass die Rechnung angefochten wird und Sie im schlimmsten Fall auf Ihrer Forderung sitzen bleiben. Melden Sie Ihre Forderung jedoch in jedem Fall gegenüber dem Insolvenzverwalter des Kunden an.

- Der Kunde verweigert die Zahlung: In diesem Fall können Sie auf den Versand von Mahnungen verzichten und direkt das gerichtliche Mahnverfahren einleiten.

- Der Kunde verstrickt sich in Ausreden oder es handelt sich um eindeutigen Betrug: Leiten Sie am besten sofort das gerichtliche Mahnverfahren ein; liegen Ihnen eindeutige Beweise für Betrug vor, können Sie auch einen Zivilprozess anstoßen.

Der (vor)letzte Ausweg für unbezahlte Forderungen ist die Beantragung des gerichtlichen Mahnverfahrens. Hierbei stellen Sie einen Antrag auf Erlass des Mahnbescheids. Somit wird die außergerichtliche Mahnung zu einer gerichtlichen, durch die Sie auf lange Sicht die Verjährung der Forderung verhindern können. Die Gebühren für den Antrag auf ein gerichtliches Mahnverfahren sind nach Forderungshöhe gestaffelt und liegen bei 32 bis 120 Euro. Durch ein gerichtliches Mahnverfahren wird die ausstehende Forderung per Gerichtsbeschluss und notfalls durch einen Vollstreckungsbescheid vom Gerichtsvollzieher eingetrieben.

Alternativ zum gerichtlichen Mahnverfahren haben Sie auch die Möglichkeit des Zivilprozesses, indem Sie eine Klage einreichen. Dies bietet sich allerdings erst als allerletzte Möglichkeit an – etwa wenn der Schuldner dem Mahnbescheid widerspricht.

Bevor Sie zu diesen Methoden greifen, sprechen Sie in jedem Fall mit Ihrem Kunden! Durch den Einsatz des gerichtlichen Mahnverfahrens oder des Zivilprozesses wird der Kunde nämlich höchstwahrscheinlich von einer weiteren Zusammenarbeit absehen. Nur im äußersten Fall, wenn Sie Betrug oder böse Absicht unterstellen müssen, sollten das gerichtliche Mahnverfahren oder der Zivilprozess zum Einsatz kommen.