- Kleinunternehmer ist, wer die Kleinunternehmerregelung nutzt. Das heißt: Rechnungen ohne Umsatzsteuer stellt.

- Dafür gelten Umsatzgrenzen von 22.000 € im laufenden und 50.000 € im kommenden Jahr.

- Kleinunternehmer haben einen Preisvorteil beim Verkauf an Privatkunden.

- Die An- und Abmeldung des Kleinunternehmer-Status erfolgt beim Finanzamt.

| Was ist ein Kleinunternehmer?

Ein Kleinunternehmer ist ein Selbstständiger oder Unternehmer, der auf Rechnungen bei umsatzsteuerpflichtigen Leistungen keine Umsatzsteuer ausweist, da er gemäß § 19, 1 Umsatzsteuergesetz (UStG) beim Finanzamt die Kleinunternehmerregelung angemeldet hat. Dafür muss er bestimmte Umsatzgrenzen einhalten.

Gegenstück zum Kleinunternehmer ist der Regelunternehmer. Ein Regelunternehmer schreibt seine Rechnungen mit Umsatzsteuer (Mehrwertsteuer) und erstellt regelmäßig Umsatzsteuervoranmeldungen.

Wann ist man Kleinunternehmer? Und wann nicht?

Kleinunternehmer darf sein, wer im laufenden Kalenderjahr weniger als 22.000 € an umsatzsteuerpflichtigem Gesamtumsatz macht und für das Folgejahr von weniger als 50.000 € ausgeht.

Für Kleinunternehmer bestehen folgende Umsatzgrenzen:

- Umsatzgrenze von 22.000: Ein Kleinunternehmer darf die Schwelle von 22.000 € pro Jahr bei umsatzsteuerpflichtigen Umsätzen nicht überschreiten.

- Überschreitet der Vorjahresumsatz die Umsatzgrenze von 22.000 €, darf er im Folgejahr nicht mehr Kleinunternehmer sein.

- Prognoseschwelle: Bleibt der Umsatz im laufenden Jahr unter der Umsatzgrenze von 22.000 € und rechnet der Kleinunternehmer im folgenden Kalenderjahr mit einem umsatzsteuerpflichtigen Umsatz von mehr als 50.000 €, muss er im Folgejahr zum Regelunternehmer-Status wechseln.

Allerdings wird man nicht automatisch Kleinunternehmer, sondern muss beim Finanzamt die Kleinunternehmerregelung nach § 19, 1 des Umsatzsteuergesetzes (UStG) wählen. Dies geschieht bei jeder Gründung über den Fragebogen zur steuerlichen Erfassung. Wurde bei der Gründung auf die Wahl der Kleinunternehmerregelung verzichtet, kann diese erstmals nach 5 Jahren beim Finanzamt angemeldet werden. Dazu genügt ein formloses Schreiben. Ein Musterbeispiel für ein solches Schreiben finden Sie auf unserem Ratgeber zur Kleinunternehmerregelung.

Missverständnisse aufgeklärt

- Wie viel darf man als Kleinunternehmer verdienen? Diese Frage ist falsch gestellt. Der Status "Kleinunternehmer" ist nicht vom Verdienst oder Gewinn, sondern vom Umsatz abhängig. Ein Kleinunternehmer darf bis zu 22.000 € Umsatz im Jahr erzielen. Was er dabei verdient, hängt davon ab, welche Kosten entstehen.

- Ist ein Kleinunternehmer eine Rechtsform? Nein, ein Kleinunternehmer ist keine Rechtsform, sondern eine Regelung aus dem Umsatzsteuerrecht. Unternehmen aller Rechtsformen können Kleinunternehmer werden.

- Ist Kleinunternehmer und Kleingewerbe das gleiche? Nein, das sind zwei unterschiedliche Dinge. Das Kleingewerbe ist eine Rechtsform, der Kleinunternehmer Anwender der Kleinunternehmerregelung. Zwar wählen Kleingewerbetreibende häufig die Kleinunternehmerregelung. Aber auch ein Freiberufler oder eine GmbH kann Kleinunternehmer sein.

- Ist man automatisch Kleinunternehmer? Nein, man ist nicht automatisch Kleinunternehmer, weil der Jahresumsatz unter 22.000 € liegt. Man muss vielmehr diese Kleinunternehmerregelung aktiv beim Finanzamt beantragen. Dies ist direkt bei der Gründung möglich. Ansonsten dürfen Selbstständige und Unternehmer 5 Jahre nach der Gründung den Kleinunternehmer-Status beim Finanzamt wählen.

| Regeln für Rechnung & Buchführung

Ist der Kleinunternehmer-Status nach § 19, 1 des UStG gewählt, gilt:

- Kleinunternehmer stellen Rechnungen ohne Umsatzsteuer bzw. Mehrwertsteuer.

- Kein Vorsteuerabzug: Die Vorsteuer auf erhaltene Rechnungen erstattet das Finanzamt nicht zurück.

- Keine Umsatzsteuervoranmeldung notwendig

Auf der Rechnung muss ein Passus stehen, der auf den Status Kleinunternehmer hinweist. Eine mögliche Formulierung lautet:

- Als Kleinunternehmer im Sinne von § 19 Abs. 1 UStG enthält diese Rechnung keine Umsatzsteuer.

Alle übrigen Vorschriften zur Rechnungsstellung bleiben gleich. Als Hilfestellung bieten wir Rechnungsvorlagen in Excel oder Word.

Unser Tipp: Verwenden Sie eine Rechnungssoftware, sie erstellt die Kleinunternehmer-Rechnung auf Knopfdruck. Das passende Programm finden Sie in unserem Rechnungssoftware-Vergleich.

Für einen Kleinunternehmer gibt es keine gesonderten Vorschriften für die Art der Buchführung. Die Buchführungspflichten hängen vielmehr von der Rechtsform ab. Ist ein Kleinunternehmer Freiberufler, Kleingewerbetreibender oder eine GbR, darf er die einfache Buchführung verwenden und seinen Gewinn mit der Einnahmen-Überschuss-Rechnung ermitteln. Ist ein Kleinunternehmer eine GmbH, benötigt er die doppelte Buchführung mit Bilanz und GuV.

| Vorteile und Nachteile

Ist der Kleinunternehmer-Status sinnvoll? Das hängt davon ab, wie Sie die Vorteile und Nachteile für Ihre Situation als Unternehmer bewerten.

Praxis-Beispiele der Vor- und Nachteile

Beispiel 1: Kleinunternehmer mit Preisvorteil bei Verkauf an Privatkunden

Ein Kleinunternehmer stellt einem Privatkunden eine Rechnung über 200 €. Sein Wettbewerber verkauft die gleiche Leistung als Regelunternehmer auch für 200 € netto, muss aber zusätzlich 19 % Umsatzsteuer (Mehrwertsteuer) auf seiner Rechnung ausweisen. Es ergibt sich ein Rechnungsbetrag für den Privatkunden in Höhe von 238 €. Der Kleinunternehmer ist also günstiger.

Beispiel 2: Schlechtes Image bei Geschäftskunden

Zum einen kann ein Geschäftskunde bei einer Kleinunternehmerrechnung keine Vorsteuer ziehen. Zum anderen "outet" sich ein Kleinunternehmer gegenüber einem Geschäftskunden als sehr kleines Unternehmen. So wird er möglicherweise als Geschäftspartner auf Augenhöhe nicht ernst genommen.

Beispiel 3: Kleinunternehmer erhält keine Vorsteuer zurück

Ein Kleinunternehmer kauft ein MacBook zu einem Nettopreis von 1.799 €. Er erhält eine Rechnung über 2.140,81 €, in der 341,81 € als Umsatzsteuer ausgewiesen sind. Wäre er Regelunternehmer, könnte er Vorsteuerabzug geltend machen und diese 341,81 € dem Finanzamt berechnen. So schenkt der Kleinunternehmer dem Finanzminister fast 342 €.

Beispiel 4: Problematisch bei Geschäften im Ausland

Kauft ein Kleinunternehmer im Ausland ein, kann es sein, dass er Einfuhrumsatzsteuer bezahlen muss. Diese kann er als Kleinunternehmer steuerlich nicht absetzen.

Beispiel 5: Kleinunternehmer verpasst den Wechsel zur Regelbesteuerung

Ein Kleinunternehmer macht im aktuellen Kalenderjahr 25.000 € Umsatz und überschreitet damit die Umsatzgrenze von 22.000 €. Weil er seine Buchhaltung nicht im Griff hat, merkt er erst im Mai des Folgejahres, dass er zur Regelbesteuerung wechseln muss. Folge: Er muss für die Rechnungen, die er bis Mai gestellt hat, die Umsatzsteuer nachträglich ans Finanzamt abführen.

Kleinunternehmer werden lohnt sich nur bei dauerhaft niedrigen Umsätzen, einem hohen Geschäftsanteil bei Privatkunden (B2C-Bereich) und bei geringen Investitionen. Noch mehr Details erläutern wir in unserem Leitfaden zur Kleinunternehmerregelung.

| Anmeldung beim Finanzamt

Wie wird man Kleinunternehmer? Kleinunternehmer werden Sie, in dem Sie beim Finanzamt die Kleinunternehmerregelung wählen. Dies ist in 2 Varianten möglich:

- Bei der Gründung durch Wahl der Kleinunternehmerregelung im Fragebogen zur steuerlichen Erfassung

- Oder frühestens 5 Jahre nach der Gründung durch ein formloses Schreiben ans Finanzamt

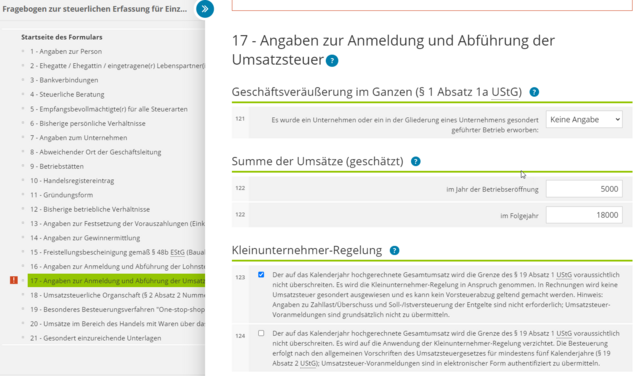

Nach der Anmeldung beim Gewerbeamt meldet sich das Finanzamt bei Ihnen. Sie werden gebeten, den Fragebogen zur steuerlichen Erfassung auszufüllen. Dafür brauchen Sie ein ELSTER-Konto. Das ELSTER-Formular "Fragebogen zur steuerlichen Erfassung" umfasst 21 Seiten. Auf Seite 17 finden sich die Angaben zur Umsatzsteuer. Dort füllen Sie die Punkte zur Kleinunternehmerregelung aus:

- Felder zur Umsatzprognose (Felder Nr. 122): Wichtig ist hier, dass Sie für das aktuelle Kalenderjahr Umsätze unterhalb von 22.000 € prognostizieren. Nur dann können Sie die Kleinunternehmerregelung wählen.

- Wahl der Kleinunternehmerregelung (Feld 123): Wenn Sie Kleinunternehmer werden wollen, kreuzen Sie dieses Feld an.

Kleinunternehmer zu werden ist ein Wahlrecht, kein Muss. Wenn Sie trotz niedriger Umsätze von unter 22.000 € auf die Kleinunternehmerregelung verzichten, kreuzen Sie das Feld 124 Verzicht auf die Kleinunternehmerregelung an.

In diesem Fall sind Sie Regelunternehmer und 5 Jahre daran gebunden. Sie erstellen dann Rechnungen mit Umsatzsteuer und müssen die aktuellen Umsatzsteuersätze beachten. Erst nach 5 Jahren dürfen Sie die Kleinunternehmerregelung beim Finanzamt beantragen. Eine Worddatei für den formlosen Antrag haben wir für Sie vorbereitet auf der Seite Musterformulierung "Formlose Wahl der Kleinunternehmerregelung".

| Weitere Gründungsschritte für Kleinunternehmer

Wenn Sie sich bei der Gründung für den Status Kleinunternehmer entschieden haben, warten die weiteren Schritte der Gründung auf Sie:

Mitgliedschaft in den Kammern IHK und HWK

Gewerbliche Kleinunternehmer müssen der IHK oder der Handwerkskammer beitreten. Bei Freiberuflern hängt es vom Beruf ab. In manchen Standeskammern muss ein Freiberufler zwingend Mitglied werden. Bei Steuerberatern ist dies der Fall.

Anmeldung von Mitarbeitern

Selten beschäftigt ein Kleinunternehmer Mitarbeiter. In der Regel sind es geringfügig Beschäftigte. Dazu benötigt er eine Betriebsnummer bei der Agentur für Arbeit.

Geschäftskonto

Auch kleine Unternehmer sollten ein Firmenkonto haben. Günstige Konten zeigt unser Geschäftskonten-Vergleich.

Software für Buchhaltung und Rechnungen

In jedem Fall sollten Sie eine Rechnungs-Software oder eine günstige Buchhaltungs-Software wählen. Das vereinfacht die Abläufe im Büro.

Versicherungen für Kleinunternehmer

Prüfen Sie auch persönliche und betriebliche Versicherungen. Denn Risiken treffen Unternehmer jeder Größe. Lassen Sie sich zu Unternehmens-Versicherungen beraten.

Alle Schritte finden Sie in unserem Ratgeber Unternehmen anmelden.

| Rechtsformen für Kleinunternehmer

Sie können mit jeder Rechtsform den Status Kleinunternehmer nutzen. Welche Rechtsform zu Ihrer Gründung passt, können Sie in unserem Rechtsformtest ermitteln. Es gibt typische Rechtsformen, bei denen die Kleinunternehmerregelung besonders häufig vorkommt.

Häufige Rechtsformen des Kleinunternehmers

Typische Rechtsformen, die den Status Kleinunternehmer nutzen, sind der Freiberufler und das Kleingewerbe. In beiden Fällen ist der Gründungsprozess einfach. Oft wählen Gründer im Nebenberuf die Kleinunternehmerregelung. Wie sieht das in der Praxis aus?

- Als Freiberufler Kleinunternehmer werden: Die Anmeldung beim Finanzamt ist der wichtigste Schritt. Die Voraussetzungen, als Freiberufler selbstständig zu sein, muss ein Gründer vorher geprüft haben. Lesen Sie dazu den Leitfaden "Freiberufler werden".

- Kleinunternehmer mit einem Kleingewerbe werden: Hier meldet der Gründer sein Kleingewerbe zuerst beim Gewerbeamt an. Anschließend folgt das Finanzamt. Weitere Details finden Sie im Ratgeber "Kleingewerbe anmelden".

- Kleinunternehmer im Nebenberuf werden: Hier kommt es darauf an, ob die nebenberufliche Selbstständigkeit als Freiberufler erfolgt. Oder ob es eine gewerbliche Gründung ist. Lesen Sie auch dazu unseren Leitfaden zur nebenberuflichen Selbstständigkeit.

Eher seltene Rechtsformen für Kleinunternehmer

Bei anderen Rechtsformen ist der Kleinunternehmer-Status eher selten anzutreffen, wie bspw. im Falle der GmbH oder der UG (haftungsbeschränkt). Diese Rechtsformen wählen den Kleinunternehmer-Status aufgrund einer steuerlichen Strategie. Nutzen GmbHs oder UGs den Status Kleinunternehmer, dann liegen häufig "gemischte Umsätze" vor. Gemischte Umsätze bei einem Unternehmen heißt:

- Es gibt umsatzsteuerbefreite Umsätze: In diesem Fall wird per se keine Umsatzsteuer ausgewiesen.

- Es gibt umsatzsteuerpflichtige Umsätze: Das ist der typische Fall.

Beispiel: Ein Immobilien-Makler bietet Online-Kurse zum Immobilienkauf und -verkauf an. Die Makler-Dienstleistung ist umsatzsteuerbefreit, der Verkauf von Online-Kursen ist umsatzsteuerpflichtig. Also beschließt er, die Online-Kurse als Kleinunternehmer zu betreiben, um sich Aufwand in der Buchhaltung zu sparen.

Kleinunternehmer mit einer GmbH oder UG (haftungsbeschränkt) werden: Gesellschaftsvertrag, Gang zum Notar, Gewerbeanmeldung sind wesentliche Schritte vor der Anmeldung beim Finanzamt. Lesen Sie dazu unsere Leitfäden "GmbH gründen" und "UG gründen".

| Zur Regelbesteuerung wechseln

Wie viel Umsatz darf man als Kleinunternehmer machen? Wann muss man Regelunternehmer werden? Liegt der umsatzsteuerpflichtige Jahresumsatz unter 22.000 € (Umsatzschwelle) und wird der Umsatz im Folgejahr 50.000 € (Prognoseschwelle) nicht überschreiten, darf ein Unternehmer Kleinunternehmer bleiben. Zur Regelbesteuerung muss er in 3 Fällen wechseln.

- Fall 1: Gründer stellt bei der Finanzplanung zur Gründung fest, dass er hochgerechnet mehr als 22.000 € im Jahr machen wird. Er darf die Kleinunternehmerregelung gar nicht erst wählen und ist von Anfang an Regelunternehmer

- Fall 2: Kleinunternehmer hat im abgelaufenen Geschäftsjahr die Schwelle von 22.000 € überschritten. Er muss im Folgejahr zur Regelbesteuerung wechseln.

- Fall 3: Der Vorjahresumsatz eines Kleinunternehmers liegt bei 19.800 €, also unter der Umsatzgrenze von 22.000 €. Eigentlich dürfte er Kleinunternehmer bleiben. Er weiß aber bereits zum Jahreswechsel, dass er im neuen Jahr mehr als 50.000 € Umsatz machen wird. Daher muss er direkt zur Regelbesteuerung wechseln.

Den Fall des Überschreitens der Prognoseschwelle von 50.000 € wollen wir an einem Beispiel verdeutlichen. Grafikdesignerin Jutta H. arbeitet nebenberuflich als Kleinunternehmerin für Privatkunden. Im September des laufenden Kalenderjahrs wird der Marketingleiter eines KMUs auf sie aufmerksam. Die Designerin tätigt einige Aufträge für das Unternehmen. Es gelingt ihr, das Unternehmen als Kunden zu akquirieren. Auf Basis der vertraglichen Vereinbarung mit dem KMU weiß Jutta H., dass sie im Folgejahr mehr als 50.000 € machen wird. Daher wechselt sie zum Jahreswechsel zur Regelbesteuerung und stellt als Regelunternehmerin von nun an Rechnungen mit einem Umsatzsteuersatz von 19 %.

Was würde passieren, wenn Jutta H. Kleinunternehmerin bliebe? So sähe das Szenario aus:

- Das Finanzamt wird stutzig, warum Jutta H. im Folgejahr auf einmal mehr als 50.000 € macht. Die Finanzbeamten fragen sich, ob Jutta H. das nicht gewusst haben könnte.

- Sie prüfen die Buchhaltung der Designerin und stellen fest, dass es hier eine vertragliche Vereinbarung gibt. Die Prüfer monieren, dass Jutta H. ganz genau wusste, dass sie im Folgejahr die Prognoseschwelle überschreiten würde. Das Argument eines Prognose-Irrtums lassen die Finanzbeamten nicht gelten.

- Jutta H. muss die gesamte Umsatzsteuer auf den Gesamtumsatz des Geschäftsjahres nachzahlen, verbunden mit Verzugszinsen für ein ganzes Jahr. Dank eines guten Steuerberaters entgeht sie mit Mühe einer Anklage wegen Steuerhinterziehung.

Die Prognoseschwelle sollten Kleinunternehmer also ernst nehmen.

Musterschreiben für die Rückkehr zur Regelbesteuerung:

Um zur Regelbesteuerung zu wechseln, genügt ein formloses Schreiben ans Finanzamt. Die entscheidende Formulierung lautet:

"... hiermit verzichte ich ab dem 01.01.2021 auf die Besteuerung als Kleinunternehmer gemäß § 19 Abs. 1 UStG und optiere gemäß 19 Abs. 2 UStG zur Regelbesteuerung. Die Jahresumsatzsteuer beträgt voraussichtlich 9.579 Euro."

Auf einer eigenen Seite finden Sie das komplette Musterschreiben zur Abwahl der Kleinunternehmerregelung.

| Offene Fragen

Die Höhe der Steuer ist grundsätzlich abhängig vom Unternehmensgewinn. Der Unternehmensgewinn beim Kleinunternehmer ist zwangsläufig kleiner als 22.000 € pro Jahr. Daraus ergeben sich folgende Konsequenzen.

- Einkommensteuer: Ein Kleinunternehmer zahlt keine Einkommensteuer, wenn sein Gewinn unterhalb des Freibetrags von 9.408 € liegt.

- Gewerbesteuer: Als gewerbliche GbR oder Kleingewerbetreibender zahlt ein Kleinunternehmer keine Gewerbesteuer, weil es hier einen Freibetrag von 24.500 € gibt. Ist ein Kleinunternehmer dagegen eine GmbH, muss er ab dem ersten Euro Gewinn Gewerbesteuer bezahlen.

- Umsatzsteuer: Ein Kleinunternehmer bezahlt keine Umsatzsteuer, wenn er sich an die Regeln hält, sprich, wenn er korrekte Rechnungen stellt und die Umsatzschwelle von 22.000 € und die Prognoseschwelle von 50.000 € beachtet.

Stellt ein Kleinunternehmer die Umsatzsteuer in Rechnung, muss er die Umsatzsteuer ans Finanzamt abführen. Dazu muss er eine Umsatzsteuervoranmeldung machen. Er wird bei einem einmaligen Irrtum nicht automatisch Regelunternehmer, sondern darf trotz des Fehlers Kleinunternehmer bleiben, wenn die übrigen Voraussetzungen stimmen.

Beim Kleinunternehmer sind die Brutto-Anschaffungskosten eines Gegenstands Grundlage für die Berechnung der Abschreibungen. Die Abschreibungen bei einem Kleinunternehmer sind also höher als beim Regelunternehmer, der mit den Netto-Anschaffungskosten rechnen darf.

Kleinunternehmer dürfen grundsätzlich eine Umsatzsteuer-Identifikationsnummer (USt-IdNr.) beantragen. Für Geschäfte innerhalb Deutschlands ist sie aber nicht notwendig. Notwendig ist sie allerdings, wenn ein Kleinunternehmer über Marktplätze wie Amazon verkauft.

Der Kleinunternehmer-Status gilt nur in Deutschland. Im Ausland gelten die steuerlichen Regeln und die Umsatzsteuersätze des jeweiligen Landes. Lassen Sie sich daher steuerlich beraten, wenn Sie als Kleinunternehmer ins Ausland verkaufen.