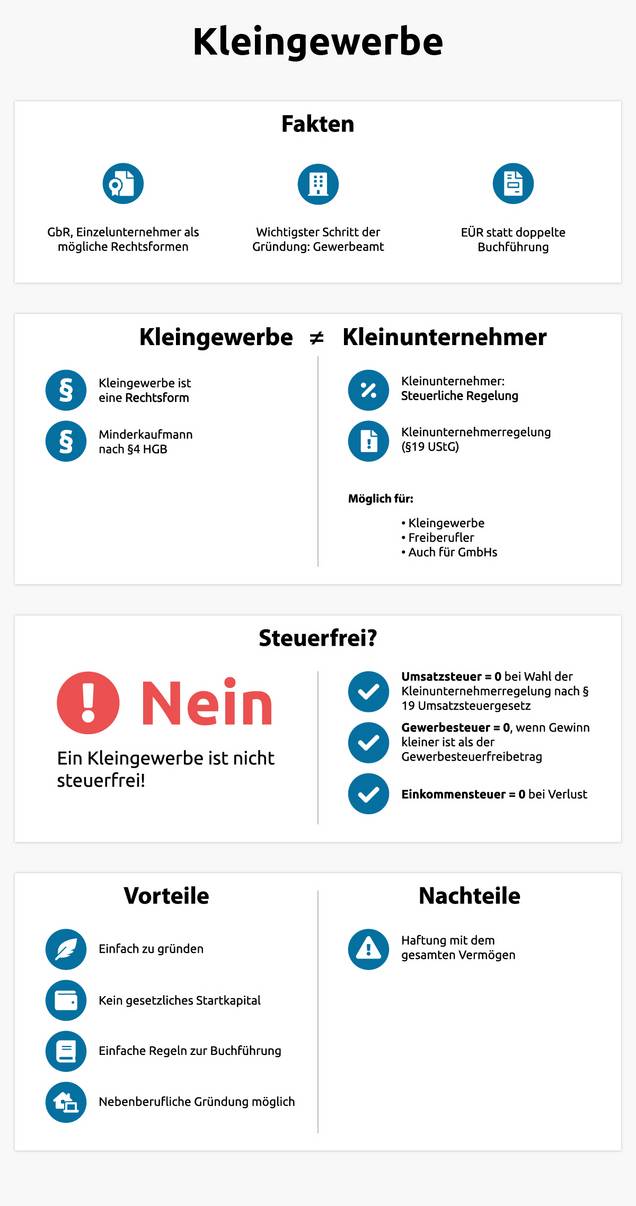

- Die Gründung des Kleingewerbes ist unkompliziert per Gewerbeanmeldung und ohne Mindest-Startkapital möglich.

- Die Buchführung erfolgt durch die EÜR, solange Umsatz und Gewinn unter 800.000 € bzw. 80.000 € im Jahr bleiben.

- Kleingewerbetreibende zahlen Einkommensteuer auf den Gewinn. Für die Gewerbesteuer gilt ein Freibetrag von 24.500 €.

- Kleingewerbetreibende sind keine Kleinunternehmer, können aber die Kleinunternehmerregelung in Anspruch nehmen.

| Infografik Kleingewerbe

Weil die Gründung eines Kleingewerbes so einfach ist, erfolgen Gründungen am häufigsten als Kleingewerbe.

In der Praxis bestehen einige Irrtümer zum Thema "Steuerfreiheit" und das Kleingewerbe wird häufig mit der Kleinunternehmerregelung verwechselt.

Die Infografik hilft die Regelungen zu Anmeldung, Buchhaltung und Steuern für die Kleingewerbegründung richtig zu verstehen.

- Welche Rechtsform passt zu Ihnen?

- Die 8 wichtigsten Fragen

- Individuelle Auswertung

| Rechtsformen, Vor- und Nachteile, Grenzen

Ein Kleingewerbe ist ein gewerbliches Unternehmen, das nicht ins Handelsregister eingetragen wird.

Es gibt nur 2 Rechtsformen für das Kleingewerbe:

- den Einzelunternehmer oder

- die GbR (Gesellschaft bürgerlichen Rechts) für das Kleingewerbe zu zweit oder zu dritt.

In der Praxis ist das zum Beispiel die kleine Eisdiele, ein Café, eine Bar oder ein Einzelhändler. Das Kleingewerbe hat folgende Vorteile und Nachteile.

Risiko unbegrenzte Haftung

Jeder Kleingewerbetreibende haftet mit seinem gesamten Vermögen. Es gibt keine Möglichkeit, dieses Risiko zu begrenzen.

Alternativ kann der Kleingewerbetreibende allein oder im Team eine GmbH oder eine UG (haftungsbeschränkt) gründen. Mit einer GmbH bzw. UG ist das Unternehmen aber kein Kleingewerbe mehr.

Grenzen beim Kleingewerbe

Das Handelsgesetzbuch hat für das Kleingewerbe bestimmte Schwellen definiert. Diese Grenzen sind:

- 80.000 Euro Gewinn und/oder

- 800.000 Euro Umsatz im Jahr

Diese Grenzen gelten seit 1.1.2023. Das entsprechende Gesetz wurde verabschiedet.

Überschreitet ein Unternehmen diese Kleingewerbegrenzen, fällt es unter die Regelungen des HGB:

- Der Einzelunternehmer wird zum Kaufmann e.K.

- Die GbR wird zur OHG

Die Buchführung wird dann komplexer (Wechsel von der einfachen Buchführung mit EÜR zur doppelten Buchführung) und ein Steuerberater ist in der Regel dringend empfehlenswert.

Kleingewerbetreibende im Nebenberuf

Wer ein Kleingewerbe als Nebengewerbe gründen will, muss bestimmte Regeln beachten, die mit der Sozialversicherung zusammenhängen. Denn der Gewerbetreibende im Nebenberuf ist über seinen Arbeitgeber im Hauptjob versichert. Hier sind bestimmte Regeln und Grenzen zu beachten:

- Maximal 20 Stunden pro Woche sind für das Nebengewerbe erlaubt.

- Gehalt als Haupterwerbsquelle: Die Einnahmen aus dem Nebengewerbe dürfen das Gehalt nicht übersteigen.

Werden diese Grenzen dauerhaft überschritten, sollte der Unternehmer sein Gewerbe vom Nebengewerbe zur Haupterwerbsquelle machen.

- Umfangreicher Service

- Gewerbeanmeldung

- Anmeldung beim Finanzamt

- Kleingewerbe im Team

- Gesellschaftervertrag

- Gewerbe- und Finanzamtanmeldung

| Kleingewerbe ist kein Kleinunternehmer

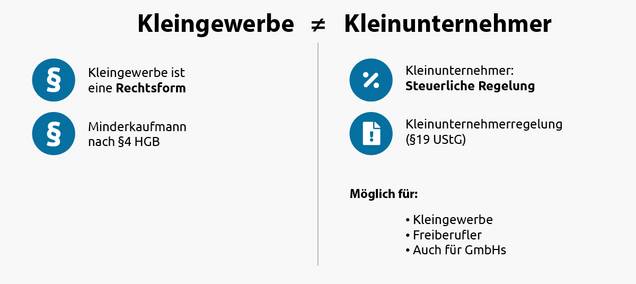

Umgangssprachlich werden die Begriffe Kleingewerbe und Kleinunternehmer synonym verwendet. Auch der Begriff Kleingewerberegelung wird mit Kleinunternehmerregelung gleichgesetzt. Dabei haben Kleingewerbe und Kleinunternehmerregelung nichts miteinander zu tun.

Vielmehr kann die Kleinunternehmerregelung jeder Selbstständige und jedes Unternehmen beantragen, dessen Umsatz eine bestimmte Höhe nicht überschreitet. Auch der Freiberufler kann sie Anspruch nehmen. Wer als gewerblicher Unternehmer die Kleinunternehmerregelung wählt, ist meistens auch Kleingewerbetreibender.

Was besagt die Kleinunternehmerregelung? Wer für die Kleinunternehmerregelung optiert, muss keine Umsatzsteuer zahlen. Andererseits kann er auch keinen Vorsteuerabzug geltend machen. Ob es für den Kleingewerbetreibenden sinnvoll ist, beim Ausfüllen des steuerlichen Erfassungsbogens die Kleinunternehmerregelung zu wählen, muss im Einzelfall geprüft werden.

Die Umsatzschwellen für die Kleinunternehmerregelung ändern sich von Zeit zu Zeit. Für das Geschäftsjahr 2024 gelten folgende Grenzen: Die Kleinunternehmerregelung darf der Unternehmer beantragen,

- der einen Umsatz im Vorjahr (also 2023) von weniger als 22.000 € erzielte und

- der im laufenden Jahr 2024 nicht mehr als 50.000 € erzielen wird.

| Steuern und Buchhaltung

In diesem Abschnitt erfahren Sie die wichtigsten Regelungen zu Steuern und Buchhaltung beim Kleingewerbe. Außerdem gibt es wertvolle Buchhaltungstipps. Dazu zählen:

Folgende steuerliche Pflichten gelten beim Kleingewerbe:

- Den Gewinn seines Unternehmens versteuert der Kleingewerbetreibende im Rahmen seiner Einkommensteuer.

- Der Kleingewerbetreibende zahlt zusätzlich zur Einkommensteuer auch Gewerbesteuer. Für die Gewerbesteuererklärung darf der Kleingewerbetreibende einen Freibetrag von 24.500 € pro Jahr ansetzen.

- Der Kleingewerbetreibende muss außerdem die Umsatzsteuer für das Kleingewerbe abführen.

- Von der Umsatzsteuer befreit ist der Kleingewerbetreibende, der für die Kleinunternehmerregelung optiert hat.

- Bei der Umsatzsteuer können Sie die IST-Versteuerung beantragen. Das bedeutet, dass die Umsatzsteuer für Ihre Kundenrechnung erst fällig wird, wenn Ihr Kunden die Rechnung bezahlt hat.

- Beschäftigt der Kleingewerbetreibende Arbeitnehmer, muss er Lohnsteuer anmelden und bezahlen.

- Wenn Sie als Kleingewerbetreibender ein Firmenfahrzeug haben, zahlen Sie außerdem auch Kfz-Steuer.

Was ist bei der Steuererklärung beim Kleingewerbe wichtig? Die wichtigste Steuererklärung ist die Einkommensteuererklärung. Sie basiert auf der Gewinnermittlung auf Basis der EÜR. Weitere wichtige Steuererklärungen sind die Umsatzsteuererklärung und die Umsatzsteuererklärung. Nutzen Sie auch unsere Checkliste für das Kleingewerbe, in der wir all diese steuerlichen Regeln nochmals niedergelegt haben.

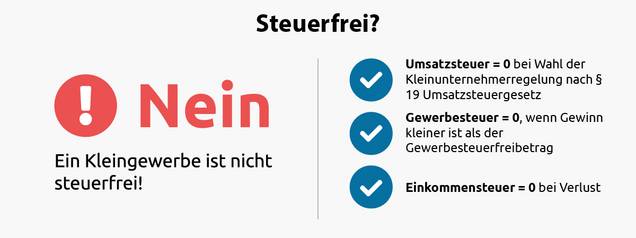

Nein das Kleingewerbe ist nicht steuerfrei. Es gibt aber 3 typische Fälle, in denen Kleingewerbetreibende keine Steuern bezahlen.

- Gewerbesteuer = 0, wenn der Jahresgewinn kleiner als 24.500 € ist.

- Umsatzsteuer entfällt, wenn der Kleingewerbetreibende die Kleinunternehmerregelung wählt.

- Einkommensteuer = 0, wenn der Kleingewerbetreibende einen Verlust macht oder wenn es Verlustvorträge gibt.

Verluste treten in der Regel im Jahr der Gründung und danach auf, weil sich das Unternehmen am Markt etablieren muss. Treten Verluste auf, werden sie mit späteren Gewinnen verrechnet.

Bei der Gewerbesteuer gibt es einen steuerlichen Freibetrag von 24.500 €.

Nein, der Gewinn aus dem Nebengewerbe wird im Rahmen der Einkommensteuer versteuert. Wählt der Unternehmer die Kleinunternehmerregelung, bezahlt er keine Umsatzsteuer. Bei der Gewerbesteuer gibt es einen Freibetrag von 24.500 €.

Beim Kleingewerbe genügen die einfache Buchführung und die Einnahmenüberschussrechnung (EÜR) als Form des Jahresabschlusses bzw. der Gewinnermittlung. Im Vergleich mit der doppelten Buchführung ist damit der Buchhaltungsaufwand geringer. Einfache Buchführung heißt, dass ein Geschäftsvorfall auf ein Konto gebucht wird. Bei der doppelten Buchführung sind es zwei Konten.

- Beispiel - Einfache Buchführung: Sie kaufen Büromaterial für 100 Euro und zahlen bar. Bei der einfachen Buchführung machen Sie nur eine Buchung auf das Konto "Büromaterial", bei der doppelten Buchführung wird zusätzlich das Konto "Kasse" bebucht.

EÜR als Form der Gewinnermittlung heißt, dass sich der Gewinn als Differenz von Einnahmen und Ausgaben ermittelt. Lesen Sie dazu unseren Ratgeberbeitrag zum Thema „Einfache Buchführung", in dem wir die EÜR im Detail erläutern.

Kostenloses Geschäftskonto für Selbstständige

Für die perfekte Finanzverwaltung:

- Integrierte virtuelle Visa-Karte

- Bildet automatisch Steuerrückstellungen

- Dispokredit bis 5.000 € möglich

- In 9 Minuten eröffnet

Ob Kleingewerbe oder Gewerbe nach HGB, die Vorschriften, wie Sie eine ordentliche Rechnung erstellen, sind die gleichen. Achten Sie darauf, dass Ihre Rechnungen alle Pflichtbestandteile enthalten, damit Sie bei einer Betriebsprüfung keine Schwierigkeiten bekommen. Lesen Sie auch dazu unseren Leitfaden "Rechnungen erstellen".

Sobald Kleingewerbetreibende mit Bargeld zu tun haben, brauchen sie eine Kasse. Das ist speziell bei lokalen Händlern und Dienstleistern wichtig. Korrekte Kassenführung ist entscheidend, denn die Finanzämter haben das Recht, unangekündigte Kassenprüfungen zu machen. Lesen Sie dazu unsere Tipps zum Thema "Kasse".

Tipp 1 - Setzen Sie auf papierlose Buchhaltung:

Nutzen Sie eine Buchhaltungssoftware oder wählen Sie ein Geschäftskonto mit integrierter Buchhaltung. Digitalisieren Sie die Ablage. Jeder Beleg aus Papier kostet Zeit und Geld.

Tipp 2 - Ordnung statt Chaos in der Ablage:

Folgende Organisation der Buchhaltung hat sich in der Praxis für Kleingewerbetreibende und Kleinunternehmer bewährt:

- Kassenberichte und Bargeld: Dokumentiert sämtliche Bareinnahmen, Barausgaben und die Kassenberichte am Ende des Geschäftstages. Vollständigkeit ist hier absolut notwendig.

- Kreditkartenabrechnungen: Erfolgen in der Regel monatlich. Händler legen diese meist zusammen mit den Kassenberichten ab.

- Bank: Bankauszüge werden vollständig in dafür vorgesehene Ordner abgelegt.

- Rechnungen: Dazu sind Ablagen für Kundenrechnungen und Lieferantenrechnungen notwendig.

- UStVA und BWA: Für Umsatzsteuer-Voranmeldungen und betriebswirtschaftliche Auswertungen sind eigene Ordner sinnvoll.

Gute Buchhaltungsprogramme und moderne Geschäftskonten helfen bei der digitalen Ablage.

Tipp 3 - Geschäftskonto statt Privatkonto:

Für Kleingewerbetreibende und Kleinunternehmer ist ein Geschäftskonto dringend empfehlenswert. Auch im Nebenberuf. Es bietet den Vorteil, private und geschäftliche Vorgänge zu trennen. Moderne Geschäftskonten sind nicht teuer und bieten etwa Zusatzfunktionen im Bereich Buchhaltung.

Tipp 4 - Buchhaltung an den Steuerberater digital übermitteln:

Der Steuerberater braucht einen digitalen Zugriff auf Ihre Buchhaltungsablage. Dabei helfen Buchhaltungsprogramme mit Steuerberater-Zugang. Das spart Zeit im Büro und senkt die Kosten für den Steuerberater.

| Gründung und Anmeldung

Ein Kleingewerbe anmelden heißt schlicht und einfach, eine Gewerbeanmeldung zu machen. Es gibt keinen Kleingewerbeschein und auch kein Formular für die Kleingewerbeanmeldung. Wichtig ist: Die Gewerbeanmeldung muss vor Beginn der Geschäftstätigkeit erfolgen (§14 GewO). Denn spätestens mit Aufnahme der Geschäftstätigkeit, müssen Sie laut Gewerbeordnung Ihr Gewerbe angemeldet haben (§14 GewO). Hier können Sie das Formular für die Gewerbeanmeldung herunterladen. Wichtig für die Kleingewerbeanmeldung im Team: Ein schriftlicher Gesellschaftsvertrag (GbR-Vertrag) ist in jedem Fall zu empfehlen.

Hier zeigen wir Ihnen die wichtigsten Gründungschritte und Anmeldungen für das Kleingewerbe zur Übersicht und Orientierung.

- Finanzamt: Ausfüllen des steuerlichen Erfassungsbogens.

- IHK und HWK: Dort besteht eine Pflichtmitgliedschaft.

- Agentur für Arbeit: Wer Mitarbeiter einstellt braucht von der Arbeitsagentur eine Betriebsnummer.

- Berufsgenossenschaft: Anmeldung für die gesetzliche Unfallversicherung.

- Andere Ämter: Bauamt, Ordnungsamt, je nach Art der Gründung

Alle Punkte haben wir Ihnen im Kapitel Unternehmen anmelden ausführlich zusammengetragen - Sie finden dort auch eine Infografik zum Thema. Zusätzlich wichtig bei der Gründung ist ein Geschäftskonto. Es trennt private und geschäftliche Finanzen.

Unternehmensname, keine Firmierung

Der Name des Kleingewerbes (Unternehmensname) muss Vor- und Familiennamen des Inhabers enthalten, weil der Inhaber des Kleingewerbes Vertragspartner seiner Kunden und Geschäftspartner ist. Gleiches gilt für die GbR als Kleingewerbe. Hinweise auf die Branche oder Tätigkeit des Unternehmens sind erlaubt. Hier einige Beispiele:

| Erlaubt | Nicht erlaubt |

| "Western Bar – Jane Hoffmann" | Western Bar |

| "Strick-Sepp – Josef Muster" | Strick-Sepp |

| "SEO-Star – Schwarzhut & Trix GbR" | SEO-Star GbR |

Phantasienamen ohne Hinweis auf den Inhaber sind nicht erlaubt. Sie sind nur für Unternehmen zulässig, die im Handelsregister eingetragen sind. Auch wichtig: Es gibt beim Kleingewerbe keine Firmierung im handelsrechtlichen Sinne.

| Offene Fragen

In diesem Abschnitt finden Unternehmer typische Fragen zu den wichtigen Themen beim Kleingewerbe.

Ein Kleingewerbe ist ein gewerbliches Unternehmen, das nicht den strengen Regeln des Handelsgesetzbuches (HGB) unterliegt. Das Kleingewerbe ist ein sogenannter "Minderkaufmann" laut §4 HGB. Im Gegensatz zum Vollkaufmann nach HGB benötigt das Kleingewerbe keine doppelte Buchführung. Es genügt die einfache Buchführung mit Einnahmen-Überschuss-Rechnung (EÜR) zur Gewinnermittlung.

Die wichtigste Gründungsformalität besteht in der Gewerbeanmeldung. Dabei entstehen Kosten in Form von der Anmeldegebühr im Gewerbeamt. Die Gebühren dafür setzt jede Gemeinde selbst fest. In der Regel zahlen Sie dafür ca. 60 Euro. Teams, die einen GbR-Vertrag über einen Anwalt aufsetzen, zahlen zusätzlich Anwaltskosten. Alle Fragen zum Thema "Kleingewerbe anmelden und gründen" beantworten wir auf einer eigenen Ratgeberseite.

Es gibt keinen Unterschied, die Begriffe sind identisch. Gleiches gilt für den Begriff "Kleinstgewerbe". Im HGB findet sich auch die Bezeichnung Minderkaufmann für das Kleingewerbe.

Die beiden Begriffe werden häufig verwechselt. Kleinunternehmer ist der, der die Kleinunternehmerregelung gewählt hat. Er bezahlt keine Umsatzsteuer.

Die Sozialversicherungspflicht besteht für jedermann. Kleingewerbliche Unternehmer müssen aber keine Beiträge zur Arbeitslosenversicherung und Rentenversicherung bezahlen. Die Krankenversicherung ist Pflicht. Zur Wahl stehen die gesetzliche Krankenversicherung und die private Krankenversicherung.

Ja, das ist möglich. Entscheidend dabei ist ein überzeugender Businessplan. Es gibt aber keine staatliche Förderung, um ein Nebengewerbe zu gründen.

Es gibt nur 2 mögliche Rechtsformen, den Einzelunternehmer oder die GbR für das Kleingewerbe zu zweit bzw. im Team.

Der Kleinunternehmer ist keine Rechtsform, sondern eine steuerliche Regel. Die Kleinunternehmerregelung befreit den Unternehmer von der Umsatzsteuer. Auch für den Freiberufler ist sie möglich.

Die Grenze beim Umsatz liegt seit dem 1.3.2023 bei 800.000 Euro Umsatz bzw. bei 80.000 Euro Gewinn. Ab dieser Grenze muss der Unternehmer die Rechtsform wechseln. Der Einzelunternehmer wird zum Kaufmann e.K., die GbR zur OHG.

Vorher lagen dies Grenzen bei 600.000 € Umsatz bzw. 60.000 € Gewinn. Das entsprechende Gesetz wurde rückwirkend zum 1.1.2023 umgesetzt.

Nein, der Kleingewerbetreibende haftet stets mit seinem ganzen Vermögen.

Nein, denn sobald der Kleingewerbetreibende in eine GmbH umwandelt, betreibt er kein Kleingewerbe mehr, sondern ein Vollgewerbe bzw. ein Handelsgewerbe nach HGB mit all den komplexeren Vorschriften für Buchführung und Steuern.

Ein Kleingewerbe ist nicht steuerfrei. Die wichtigsten Steuern sind Umsatzsteuer, Einkommensteuer und Gewerbesteuer.

Beim Kleingewerbe genügt die einfache Buchführung mit der EÜR für die Ermittlung des Gewinns.

Das kommt darauf an, wie umfangreich die Buchhaltung ist und wie gut sich der Gründer auskennt. Mit einem modernen Buchhaltungsprogramm ist es grundsätzlich möglich.

Nein, eine Steuerberater-Pflicht gibt es nicht. Verfügt der Kleingewerbetreibende über gutes kaufmännisches Wissen, auch im Bereich Buchhaltung und Steuern, kann er seine Buchhaltung und seine Steuererklärungen auch ohne Steuerberater machen. Sobald es komplizierter wird, ist ein Steuerberater dringend zu empfehlen.