- Fehlerhafte Rechnungen führen bei einer Betriebsprüfung zu hohen Steuernachzahlungen.

- Rechnungskorrektur Teil 1: Reklamieren Sie schriftlich die Fehler in der Rechnung.

- Rechnungskorrektur Teil 2: Fordern Sie eine Stornorechnung und eine berichtigte Rechnung an.

- Nutzen Sie ein Rechnungsprogramm, um Fehler in Rechnungen zu vermeiden.

| Risiken fehlerhafter Rechnungen

Bei fehlerhaften Rechnungen drohen Steuernachzahlungen. Entdeckt sie der Prüfer vom Finanzamt im Rahmen einer Betriebsprüfung, streicht er den Vorsteuerabzug. Konsequenz: Sie müssen rückwirkend Umsatzsteuer nachzahlen, zuzüglich Verzugszinsen.

Auch für den Rechnungssteller sind fehlerhafte Rechnungen kritisch. Was sind die Risiken bei einer Betriebsprüfung, wenn fehlerhafte Rechnungen auftauchen?

- Betriebsprüfer werden kritisch und prüfen intensiver.

- Ab einer bestimmten Fehleranzahl zweifelt der Betriebsprüfer die gesamte Buchhaltung an.

- Die Folge: Steuerschätzungen und hohe Steuernachzahlungen.

Unternehmer müssen daher die Rechnungskorrektur korrekt ausführen und den Grund für die Korrektur dokumentieren.

Besonders heikel sind Fehler bei der Umsatzsteuer. Ein Beispiel: Ein Unternehmer stellt eine Rechnung mit 7 % Umsatzsteuer (bzw. Mehrwertsteuer) anstatt mit 19 %.

- Folge für den Kunden (Rechnungsempfänger): Er bezahlt zu viel Umsatzsteuer, weil er nur 7 % statt 19 % als Vorsteuer verrechnen darf.

- Folge für den Lieferanten (Rechnungssteller): Er muss die Differenz der Umsatzsteuer nachversteuern, mit Zinsen und Verspätungszuschlag.

| Rechnungen prüfen: typische Fehler

Fordern Sie eine Rechnungskorrektur an, sobald Sie folgende Fehler in einer Rechnung entdecken:

- Falsche Firmenadresse oder Firmenbezeichnung

- Fehlerhafte Steuernummer

- Fehlerhafte Rechnungsnummer

- Falscher Rechnungsbetrag

- Falscher Umsatzsteuersatz (7 % oder 19 %)

- Falsches Leistungsdatum bzw. falscher Leistungszeitraum

- Bezeichnung der Rechnungskorrektur als „Gutschrift“

- Sonstige Fehler bei den Pflichtangaben einer Rechnung

Machen Sie diese Fehlerprüfung zu einem verpflichtenden Ablauf für jeden Mitarbeiter Ihrer Buchhaltung.

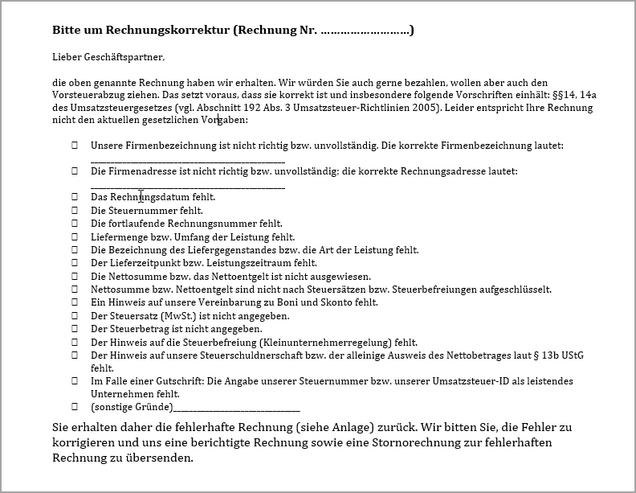

| Muster Rechnungskorrektur

Haben Sie einen Fehler in einer Rechnung entdeckt, schicken Sie ihrem Lieferanten eine Nachricht mit Bitte um Rechnungskorrektur. Dieses Schreiben enthält 3 Punkte:

- Bezeichnung der falschen Rechnung mit Rechnungsnummer

- Aufzählung der Fehler in der betreffenden Rechnung

- Anforderung einer Stornorechnung für die fehlerhafte Rechnung

- Anforderung einer korrekten Rechnung gemäß Umsatzsteuergesetz (§§ 14 und 14a UStG)

Haben Sie die Stornorechnung und die berichtigte Rechnung erhalten, überweisen Sie die nun (hoffentlich) korrekte Rechnung. Die folgende Abbildung zeigt die wesentliche Formulierung für eine Rechnungskorrektur.

| Praxis: Rechnungen korrigieren

Entdeckt der Unternehmer den Fehler, bevor die Rechnung gebucht und an den Kunden versendet wurde, ist keine Rechnungskorrektur notwendig. Die Rechnung kann mithilfe der verwendeten Software oder auch per Hand berichtigt werden.

Wichtig: Wenn handschriftliche Änderungen an einer bereits geschriebenen Rechnung vorgenommen werden, dann sind diese in gut lesbarer Schrift zu vermerken und mit Datum, Unterschrift und ggf. Stempel zu versehen.

Ist die Rechnung noch nicht gebucht worden, doch der Kunde hat sie bereits erhalten, genügt es, dem Kunden ein Berichtigungsdokument zukommen zu lassen. Dieses muss keine bestimmte Form haben, jedoch einige Pflichtangaben enthalten, nämlich:

- Rechnungsdatum und Rechnungsnummer der ursprünglichen Rechnung

- Die genaue Bezeichnung des Fehlers, der korrigiert wird

- Adressdaten des Senders und Empfängers

In der Buchhaltung müssen Unternehmer und Kunde beides ablegen, sowohl die Originalrechnung als auch das Berichtigungsdokument.

Wurde die Rechnung bereits gebucht, muss eine Korrekturrechnung (oder auch Stornorechnung) erstellt werden. Diese gehört in die Buchhaltung auf beiden Seiten, sowohl beim Unternehmer als auch beim Kunden. Benötigt werden also insgesamt drei Dokumente, die alle ordnungsgemäß von beiden Parteien in der Buchhaltung zu erfassen sind:

- Die fehlerhafte Originalrechnung mit entsprechender Rechnungsnummer

- Die Korrekturrechnung bzw. Stornorechnung mit neuer, fortlaufender Rechnungsnummer

- Die neu ausgestellte, korrekte Rechnung mit neuer, fortlaufender Rechnungsnummer

Damit ist die Buchhaltung wieder ausgeglichen und korrekt.

Eine Korrekturrechnung bzw. Stornorechnung hat den gleichen Aufbau wie eine normale Rechnung und muss nach § 14 des Umsatzsteuergesetzes folgende Dinge erfüllen:

- Gleiche Pflichtangaben wie eine normale Rechnung

- Neue Rechnungsnummer mit Hinweis auf die fehlerhafte Originalrechnung (Rechnungsnummer und Datum)

- Rechnungsbeträge der Originalrechnung als negative Beträge

Eine fehlerhafte Originalrechnung über 119,-- € wird also mit einer Rechnungskorrektur über -119,-- € ausgeglichen.

Gängige Programme zur Rechnungserstellung und Rechnungskorrektur erledigen diese Schritte in aller Regel automatisch.

| Offene Fragen

Nein: Eine Rechnungskorrektur ist das Vorgehen, eine fehlerhafte Rechnung zu monieren und um eine Stornorechnung sowie eine berichtigte Rechnung zu bitten.

Eine Korrekturrechnung hebt eine fehlerhafte Rechnung auf. Sie wird auch als Stornorechnung bezeichnet.

Die Gutschrift ist eine umgekehrte Rechnung, mit der Unternehmer insbesondere Provisionen von Handelsvertretern abrechnen. Beispiel: Ein Handelsvertreter macht 100.000 € Umsatz und hat einen Anspruch auf 15 % Provision. Also erhält der Vertreter eine Gutschrift über 15.000 €.

Früher stand auch auf einer Stornorechnung häufig die Bezeichnung „Gutschrift“. Das ist seit 2013 nicht mehr erlaubt. Zulässig sind nur noch folgende Begriffe: „Stornorechnung“ oder „Korrekturrechnung“. Eine Stornorechnung mit der Überschrift „Gutschrift“ führt zu Ärger mit dem Finanzamt. Denn ein Betriebsprüfer wertet sie als Einnahme statt als Ausgabe. Dann muss der Kunde als Empfänger der Gutschrift sogar noch Umsatzsteuer bezahlen.

Die Begriffe „Korrekturrechnung“ und „Stornorechnung“ sind gleichwertig und dürfen beide genutzt werden, wenn eine fehlerhafte Rechnung storniert wird. Der Begriff „Rechnungskorrektur“ beschreibt den Vorgang, wie fehlerhafte Rechnungen berichtigt werden.

Sowohl der Rechnungsaussteller als auch der Rechnungsempfänger sollten sofort eine Rechnungskorrektur veranlassen bzw. einfordern, sobald ein Fehler bemerkt wird. Nur so lassen sich eventuelle Schwierigkeiten bei einer Betriebsprüfung vermeiden.

Grundsätzlich ist es möglich, eine Rechnung rückwirkend zu berichtigen. Nach § 31 Abs. 5 der Umsatzsteuer-Durchführungsverordnung (UStDV) wirkt eine solche Berichtigung auch auf den Zeitpunkt der ursprünglichen Ausstellung zurück. Entdeckt der Kunde eines Unternehmers etwa eine Rechnung mit falscher Umsatzsteuer (7 % statt 9 %), könnte er rückwirkend eine Stornorechnung anfordern. So geht der Vorsteuerabzug nicht verloren.

Dafür muss allerdings eine berichtigungsfähige Rechnung vorgelegen haben. Damit ist eine Rechnung gemeint, die ausreichende Angaben zum Rechnungsaussteller, zum Leistungsempfänger, zur Leistungsbeschreibung, zum Entgelt und zur ausgewiesenen Umsatzsteuer enthält. Diese Angaben dürfen nicht fehlen oder so fehlerhaft sein, dass sie fehlenden Angaben gleichstehen. Das bedeutet auch: Enthielt die Originalrechnung beispielsweise keine ausgewiesene Umsatzsteuer, so kann diese nicht rückwirkend im Berichtigungsdokument geltend gemacht werden.