| Existenzgründerkredite: Vier Möglichkeiten im Überblick

Viele Existenzgründer sind zu Beginn der Selbstständigkeit auf einen Firmenkredit angewiesen. Häufig reichen die eigenen Mittel nicht dafür aus, die Investitionen und Kosten der Startphase zu finanzieren, bis das Unternehmen die Gewinnschwelle erreicht. Wenn Sie sich beispielsweise in Branchen wie der Gastronomie, dem Handwerk oder im Einzelhandel selbstständig machen, fallen bereits vor der Gründung hohe Kosten an, bspw. für Miete der Geschäftsräume, Renovierungs- oder Umbauarbeiten, Warenlager sowie Ausstattung und Einrichtung des Geschäfts. Um einen Kredit zu erhalten, müssen Sie auf jeden Fall einen bankfähigen Finanzplan schreiben.

Je nach Ausgangssituation und Art Ihres Unternehmens kommen folgende Kredite für die Finanzierung infrage:

- Online-Kredit

Online-Kredite werden von Privatpersonen oder Finanzdienstleistern über Online-Plattformen vergeben. Diese Kredite sind flexibel und relativ leicht zu bekommen, sollten jedoch sorgfältig verglichen werden. - Förderkredit

Er wird staatlich gefördert und bringt meist bessere Konditionen mit sich. Jedoch ist er zweckgebunden und nicht jedem zugänglich. - Klassischer Kredit bei der Hausbank

Früher war dieser Kredit der gewöhnliche Weg in die Unternehmensgründung. Noch heute hat er Vorteile, ist jedoch auch mit Schwierigkeiten verbunden. - Mikrokredit

Mikrokredite werden über Mikrofinanzinstitute vergeben und reichen von 100 bis maximal 25.000 Euro.

In den folgenden Abschnitten gehen wir genauer auf die Konditionen sowie die Vor- und Nachteile der jeweiligen Existenzgründerkredite ein.

| Online-Kredite für Existenzgründer

Online-Kredite sind private Darlehen, die über Internetplattformen vermittelt werden. Sie können diese Kredite online vergleichsweise unkompliziert beantragen. Auch die Chancen auf den Kredit sind deutlich besser als bei der Hausbank, da er in der Regel von mehreren Kreditgebern gleichzeitig finanziert wird. Hier kommt es vorrangig darauf an, die Kreditgeber mithilfe von Sicherheiten, aber auch durch Persönlichkeit und Kreativität von Ihrem Projekt zu überzeugen.

Online-Kredite können sich in Konditionen, Zinshöhe und Tilgungszeitraum stark unterscheiden. Ein Kreditvergleich ist unerlässlich, um einen genauen Überblick über die Kosten zu haben. Online-Kredite sind nicht zweckgebunden und in jeder Existenzphase Ihres Unternehmens möglich.

Anbieter für Online-Kredite auf einen Blick

Am Beispiel von Auxmoney, mit einem Online-Kredit bis 50.000 Euro mit bis zu 84 Monaten Laufzeit, stellen wir Ihnen ein prominentes Angebot vor.

auxmoney: Online Kredit für die Existenzgründung

auxmoney ist eine Internetplattform, die institionelle Geldgeber und Kreditnehmer zusammenbringt. Bei der mittlerweile mehrfach ausgezeichneten Online Kredit Plattform, die bereits über 1 Milliarde Euro vermittelt hat, können Existenzgründer ihren projektbezogenen Kredit bekommen.

Die wichtigsten Eckdaten für den Online Kredit von auxmoney:

- Finanzierungsfokus: Online Kredit für Existenzgründer & Selbstständige

- Finanzierungshöhe: 1.000 bis zu 50.000 Euro

- Zinssatz: Abhängig von dem von auxmoney ermittelten Score

- Laufzeit: 12 bis 84 Monate

- Auszahlungsbereit innerhalb von 24 Stunden

| Mögliche Förderkredite für Ihre Existenzgründung

Förderkredite sind staatlich geförderte Darlehen für Existenzgründer. Zu den bekanntesten zählen die Kredite der KfW Bank, die entweder für die Gründungsphase oder für die Finanzierung und Förderung innerhalb der ersten drei bis fünf Jahre nach der Gründung gedacht sind. Die Darlehen sind leichter zu bekommen als traditionelle Bankkredite und bringen günstigere Konditionen mit sich. Von den KfW-Krediten abgesehen, gibt es auf Länderebene zahlreiche weitere Angebote der Landesförderbanken.

Auch für Förderkredite sind Sicherheiten notwendig. Sind diese nicht vorhanden, kann eine Bürgschaftsbank helfen, die Förderung doch noch zu bekommen. Förderkredite sind in der Regel zweckgebunden und in der Auszahlungshöhe begrenzt. Auch können die Auszahlungen gestaffelt erfolgen.

Der Förderkredit am Beispiel des ERP-Gründerkredits – Startgeld

- Höhe: bis zu 100.000 Euro

- Kosten: für die gesamte Laufzeit fallen Zinsen an; Bereitstellungsprovision von 0,25 % ab dem 2. Monat

- Phase: bis zu 5 Jahre nach Aufnahme der Geschäftstätigkeit

- Zweck: Unternehmensgründung, Investitionen, Betriebsmittel, Kauf eines Unternehmens(anteils)

- Laufzeit: maximal 10 Jahre, davon 2 Jahre tilgungsfrei

| Der klassische Hausbank-Kredit für Existenzgründer

Wer sich selbstständig machen möchte, denkt vermutlich zuerst an eine Bank, wenn es um die Finanzierung des Unternehmens geht. Die Hausbank gewährt hauptsächlich zwei Arten von Krediten: den Betriebsmittelkredit und den Investitionskredit.

Der Betriebsmittelkredit ist kurz- bis mittelfristig angelegt und fällt vergleichsweise gering aus – dafür sind die Zinssätze hier vergleichsweise hoch. Er dient dazu, das Umlaufvermögen im Unternehmen zu finanzieren und das laufende Geschäft zu sichern. Von Betriebsmittelkrediten können beispielsweise Waren und Vorräte gekauft oder Mieten und Personalkosten gezahlt werden.

Der Investitionskredit dient hingegen zur langfristigen Finanzierung des Anlagevermögens, zu dem beispielsweise Maschinen, Produktionsmittel oder Immobilien gehören. Der Vorteil eines Investitionskredits liegt darin, dass die Investitionsgüter als Sicherheit dienen können.

Allerdings stellt die Kreditvergabe an junge Unternehmer für die Banken häufig ein zu hohes Risiko dar: Der Unternehmer verfügt in der Regel über kein regelmäßiges Einkommen, und es besteht keine Garantie, dass das Unternehmen erfolgreich wird – und der Kredit zurückgezahlt werden kann. Dementsprechend stellt die Bank hohe Anforderungen. Aussichten auf einen Existenzgründerkredit von der Hausbank haben Sie nur, wenn Sie Folgendes vorweisen können:

- einwandfreie Bonität

- Sicherheiten oder einen Bürgen

- einen überzeugenden Finanzplan als Herzstück Ihres Businessplans

Verfügen Sie über Eigenkapital, stehen Ihre Chancen besser. Außerdem gut zu wissen: Banken setzen eher auf traditionelle, bewährte Geschäftsideen als auf innovative oder kreative Projekte, die sie nicht verstehen und für die sie keine Erfahrungswerte haben. Die Konditionen hängen von der Art des Kredits ab. Berücksichtigen Sie außerdem, dass zwischen Antragstellung und Auszahlung mehrere Monate liegen können. Wichtig bei Businessplan und Finanzplan: Die Hausbank als Adressat der Planung interessiert vor allen Dingen die Liquidität, insbesondere im 1. Geschäftsjahr der Gründung.

Für Kleinstkredite: Der Kontokorrentkredit

Für eine kurzzeitige Überbrückung von Engpässen kann ein Kontokorrentkredit (eine Form des Betriebsmittelkredits, „geschäftlicher Dispokredit“) sinnvoll sein. Jedoch sind auch dabei für Gründer Hürden zu überwinden, da sie noch keine bzw. kaum belastbare Geschäftszahlen vorweisen können. Bewilligt die Bank den Kontokorrentkredit, können Sie diesen flexibel nutzen, indem Sie Ihr Konto (bis zum vereinbarten Betrag) „überziehen“. Sie sind frei in der Nutzung und Rückzahlung. Die Flexibilität des Kontokorrentkredits ist nützlich, aber meist mit hohen Zinsen verbunden, weswegen solch ein Darlehen nur für kurze Zeit genutzt werden sollte.

Der Bankkredit auf einen Blick

- Höhe und Kosten: abhängig von Bonität und Sicherheiten

- Phase: Gründungsphase, Wachstumsphase

- Zweck: Investitionen, Betriebsmittel

- Laufzeit: bei Betriebsmitteln wenige Monate bis 5 Jahre, bei Investitionen bis 20 Jahre oder länger

| Mikrokredite für kleinere Beträge zur Gründung

Mikrokredite werden aus dem Mikrofinanzfonds Deutschland vergeben und können eine Kreditsumme zwischen 100 und 25.000 Euro haben. Zuständig für die Vergabe sind sogenannte Mikrofinanzinstitute, aber auch Haus- und Förderbanken bieten teilweise Mikrokredite an. Die Summe wird meist stufenweise ausgezahlt und muss innerhalb einer kurzen Laufzeit (höchstens nach drei Jahren) zurückgezahlt werden. Der Kredit kann kostenfrei vorzeitig getilgt werden. Daher eignen sich Mikrokredite besonders gut für die Vorfinanzierung und die ersten Schritte in die Selbstständigkeit. Denn einen Lohn für den Lebensunterhalt werden Sie sich in den ersten Monaten vermutlich noch nicht auszahlen können.

Auch für Mikrokredite müssen Sie Sicherheiten vorweisen. Eine Bürgschaft über 50 Prozent der Gesamtsumme sollte mindestens vorhanden sein. Wird eine Teilsumme pünktlich zurückgezahlt, ist in der Regel die nächste Auszahlung gesichert.

Der Mikrokredit auf einen Blick

- Höhe: 100 bis 25.000 Euro

- Kosten: lediglich Zinsen, da es sich um einen kleinen Betrag für kurze Dauer handelt

- Phase: jederzeit

- Zweck: ungebunden, besonders zur Vorfinanzierung geeignet

- Laufzeit: zwei Wochen bis maximal drei Jahre

| So berechnen Sie Zins & Tilgung Ihres Darlehens

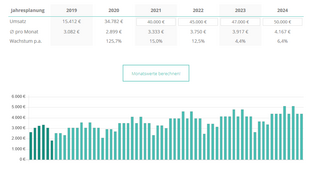

Bevor Sie online einen Kredit beantragen, sollten Sie vorab die monatlichen Zinsen und die Tilgung berechnen. Abhängig von der Art des Darlehen - Tilgungsdarlehen vs. Annuitätendarlehen - fällt die monatliche Belastung dabei jeweils unterschiedlich aus.

Wenn Sie Ihren online Kredit vorab durchrechnen möchten, können Sie hierfür unseren kostenfreien Tilgungsrechner nutzen.

| Der Weg zum Kredit für Existenzgründer

Für alle vier Kreditarten sind zwei Dinge unerlässlich: eine gute Vorbereitung und ein durchdachter Business- bzw. Finanzplan. Gerade in der Gründungsphase haben Sie nur den Businessplan in der Hand, um Geldgeber von Ihrem Unternehmen zu überzeugen. Wir helfen Ihnen dabei, Ihren professionellen Business- inkl Finanzplan zu erstellen.

Der Businessplan ist Ihr Plan fürs Business. Und mit unserer Lösung können Sie einfach und schnell loslegen - Gliederung, Leitfragen und Beispiel inklusive.

Bisher wurden Finanzpläne meist mühsam mit Excel erstellt. Der digitale Finanzplan führt Sie hingegen Schritt für Schritt durch alle Bereiche.