| Was ist ein Liquiditätsplan?

Wenn Sie eine Rechnung stellen, kann es sein, dass diese erst nach Monaten bezahlt wird. Um in der Zwischenzeit trotzdem flüssig (= liquide) zu bleiben, müssen Sie also den Faktor Zeit in Ihre Finanzplanung mit einbeziehen.

Der Liquiditätsplan ist also eine Übersicht über den Cashflow eines Unternehmens. Geplante Einnahmen und Auszahlungen des Betriebs werden auf Monatsbasis vorausschauend gegenübergestellt. Im Gegensatz zur Gewinn- und Verlustrechnung wird im Liquiditätsplan der genaue Zeitpunkt von Zahlungseingängen und -ausgängen berücksichtigt und nicht das Rechnungsdatum. So können Sie frühzeitig feststellen, ob Ihr Konto in den nächsten Monaten voraussichtlich im Plus sein wird oder ob sich in naher Zukunft eine Finanzierungslücke auftut.

Wenn Sie zum Beispiel den größten Teil Ihrer Einnahmen im Weihnachtsgeschäft erzielen, müssen Sie trotzdem den Sommer überstehen. Außerdem sehen Sie in der Vorschau, wann ein günstiger Zeitpunkt für Investitionen wäre und Sie über ausreichend liquide Mittel verfügen.

| Welchen Zeitraum bildet der Liquiditätsplan ab?

Je nach Höhe der notwendigen Investitionen und Kredite bildet die Liquiditätsplanung einen Horizont von 3 bis 5 Jahren ab. Denn viele Existenzgründer-Kredite laufen über viele Jahre und müssen entsprechend eingerechnet werden. Für das laufende Geschäft wird meistens über 12 Monate geplant. Das heißt, Sie tragen die zu erwartenden Einnahmen und Ausgaben für die nächsten 12 Monate ein und schätzen dabei den Zeitpunkt von Zahlungseingang und Zahlungsausgang.

Wichtig ist, dass die Zahlenwerte fortlaufend der Realität angepasst werden, um mit möglichst exakten Daten Ihren Kapitalbedarf berechnen zu können. Dazu müssen Sie den Liquiditätsplan regelmäßig – mindestens einmal monatlich – aktualisieren. So bekommen Sie einen verlässlichen Überblick über Ihre Liquidität und können frühzeitig korrigierend eingreifen.

| Was gehört in die Liquiditätsplanung?

Die Liquiditätsplanung enthält sämtliche Finanzbewegungen auf monatlicher Basis. Dazu gehören alle Einzahlungen und Auszahlungen auf Ihrem Geschäftskonto, aber auch Gründungskosten, Investitionen und Steuern.

Folgende Positionen gehören in den Liquiditätsplan:

| Einzahlungen | Auszahlungen |

| Umsatz | Einkauf |

| Zinsen | Personal |

| Kredite | Marketing |

| Steuererstattungen | Investitionen |

| Fördermittel | Betriebskosten |

| Privateinlagen | Tilgung |

| Steuern |

| Wie wird der Liquiditätsplan erstellt?

Da der Liquiditätsplan immer nach demselben Muster aufgebaut ist, sollten Sie eine Finanzplan-Vorlage aus vertrauenswürdiger Quelle verwenden. Testen Sie vorab, ob die Berechnungen wirklich stimmen, denn nichts ist peinlicher, als zu einem Bankgespräch mit einem fehlerhaften Finanzplan zu erscheinen. Um ganz sicher zu gehen, verwenden Sie besser ein professionelles Finanzplan-Tool mit Liquiditätsplanung. Damit können Sie ihre gesamte Finanzplanung erstellen und werden Schritt für Schritt durch die einzelnen Kapitel geführt. Da Ihre Investoren vermutlich über mehr Erfahrungswerte verfügen als Sie, sollten Sie perfekt vorbereitet zu einem Gespräch mit potenziellen Geldgebern erscheinen.

| Den Liquiditätsplan richtig lesen

Wenn Sie alle Zahlen eingetragen haben, sehen Sie auf Anhieb, wie Ihr Kontostand sich in den nächsten Monaten entwickeln wird. Rutschen Sie in naher Zukunft tief in die roten Zahlen, ist schnelles Handeln angesagt: Es droht die Zahlungsunfähigkeit!

Stellen Sie also sicher, dass Sie rechtzeitig Ihr Kapital erhöhen, zum Beispiel durch einen Kredit oder Fördermittel oder reduzieren Sie Ihre Ausgaben. Anschließend tragen Sie die neuen Werte in den Liquiditätsplan ein, bis der Kontostand wieder im schwarzen Bereich ist und ein gesundes Wachstum in Aussicht ist. Seien Sie sich bewusst darüber, dass Sie gerade am Anfang vermutlich immer wieder in den roten Bereich abrutschen werden und sich dafür einen finanziellen Puffer einrichten müssen, um jederzeit zahlungsfähig zu bleiben.

In der Praxis hat sich ein Puffer bewährt, der in etwa den Fixkosten entspricht, die in den ersten 6 bis 9 Monaten anfallen. Brauchen Sie länger als ursprünglich gedacht, um Umsätze zu erwirtschaften, haben Sie dank des Puffers einen zusätzlichen Spielraum.

Wie Sie an Gelder für wichtige Investitionen oder drohende Finanzierungslücken kommen haben wir im Beitrag Finanzierungsplan zusammengefasst.

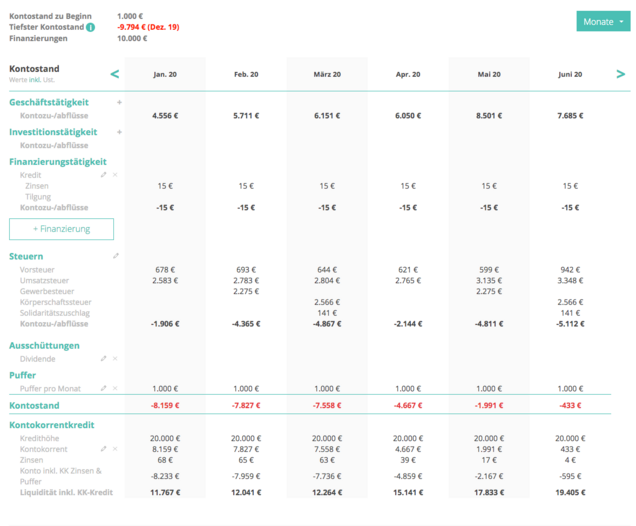

So könnte Ihre Liquiditätsplanung aussehen, wenn Sie alles berücksichtigt haben:

| 10 Tipps für die Liquiditätsplanung

Es gibt einige Stolperfallen in der Finanzplanung, die vor allem unerfahrene Gründer gerne übersehen. Mit diesen 10 Tipps können Sie Ihr Unternehmen auf sichere Beine stellen:

- Realistisch bleiben

Gerade für Gründer ist es am Anfang häufig enorm schwer, die Umsatzentwicklung vorherzusehen. Deshalb ist es umso wichtiger, realistisch zu planen und keine Fantasiezahlen zu verwenden. Tragen Sie Einnahmen erst dann ein, wenn Sie planbar sind, zum Beispiel sobald Verträge unterschrieben oder mündliche Vereinbarungen getroffen sind. Und sparen Sie bei den Ausgaben, bis Sie ein über ausreichend großes Polster für anstehende Investitionen verfügen. - Zahlungsverzug einkalkulieren und laufende Kosten decken

Einige Kunden zahlen möglicherweise mit mehreren Monaten Verspätung. Sie sollten also immer darauf achten, dass Sie zahlungsfähig bleiben, selbst wenn mehrere Kunden ihre Zahlungen hinauszögern. Insbesondere laufende Kosten wie Miete, Personal und Strom müssen stets gedeckt sein! - Zahlungsausfälle verhindern

Auch das kann jederzeit passieren: Sie gehen in Vorleistung für einen Kunden und dieser meldet plötzlich Insolvenz an, bevor Sie Ihr Geld erhalten. In der Regel können Sie gegen so einen Zahlungsausfall nichts machen und bleiben auf den Kosten sitzen. Auch für solche Fälle sollten Sie sich ein finanzielles Polster einplanen und Ihre Rechnungen möglichst frühzeitig stellen. Wenn Sie sich über die Zahlungsmoral oder Zahlungsfähigkeit eines Kunden nicht ganz sicher sind, vereinbaren Sie eine Teilzahlung im Voraus, vor allem wenn es sich um größere Beträge handelt, von denen die Existenz Ihres Unternehmens abhängt. - Ratenzahlungen vereinbaren bei drohenden Engpässen

Fast jedes Unternehmen rutscht mal in die roten Zahlen. Das ist noch kein Problem. Ein Problem wird es erst dann, wenn man dann nicht handelt und über keinen finanziellen Puffer verfügt. Um bei drohenden Liquiditätsengpässen zahlungsfähig zu bleiben, vereinbaren Sie Ratenzahlungen oder eine Reduzierung oder Aussetzung von laufenden Raten. - Frühzeitig mahnen und Inkasso beauftragen

Bleibt eine Zahlung innerhalb der gesetzten Frist aus, mahnen Sie frühzeitig. Kunden mit schlechter Zahlungsmoral sind ein Risiko. Sprechen Sie mit dem Kunden und versuchen Sie eine einvernehmliche Lösung zu finden. Reagiert der Kunde dann nicht, beauftragen Sie ein Inkasso-Unternehmen, das Geld für Sie einzutreiben oder leiten Sie selbst das Mahnverfahren ein. - Skonto für sofortige Zahlung einräumen

Um Kunden zur frühzeitigen Begleichung von Rechnungen zu bewegen, bieten Sie Skonto an. In einem Rechnungsprogramm können Sie das automatisch einrichten. - Mehr als einen Kunden suchen

Wenn Sie nur einen Großkunden haben, der Ihr Unternehmen finanziert, ist das Risiko für Zahlungsausfälle extrem hoch. Begeben Sie sich nicht in eine solche Abhängigkeit und teilen Sie das Risiko lieber auf mehrere Kunden auf. Fällt einer aus, macht sich das bestenfalls kaum in Ihrer Liquidität bemerkbar. - Frühzeitig Kredit beantragen

Denken Sie frühzeitig daran einen Kredit aufzunehmen, bevor ein finanzieller Engpass droht. Wenn es erst zu spät ist und Sie in der Falle „Zahlungsunfähigkeit“ sitzen, wird es schwierig noch einen Geldgeber zu finden. Banken und Investoren wollen in jedem Fall einen Liquiditätsplan sehen, um einschätzen zu können, ob das Unternehmen zukunftsfähig ist. - Rollierende Planung

Die Liquiditätsplanung ist rollierend, das heißt das Ergebnis des Vormonats wird analog zum Kontoauszug auf den Folgemonat übertragen. Nur so können Sie sehen, wie sich Ihr Kontostand in Zukunft voraussichtlich entwickeln wird. - Regelmäßige Aktualisierung

Aktualisieren Sie Ihren Liquiditätsplan regelmäßig. Tragen Sie alle Einnahmen und Ausgaben fortlaufend ein, damit Sie jederzeit ein realistisches Bild der Zahlungsfähigkeit haben.

Wie geht es nach dem Liquiditätsplan weiter?

Der Liquiditätsplan zeigt Ihnen den Kapitalbedarf, den das Unternehmen in nächster Zeit haben wird. Im Finanzierungsplan wird dann festgehalten, wie der Kapitalbedarf finanziert wird.