| Das Risiko eines Unfalls mit der privaten Unfallversicherung absichern

Das Risiko eines Unfalles ist sehr individuell. So ist einer der entscheidenden Faktoren für das Unfallrisiko der ausgeübte Beruf und damit verbunden die Gefahr, einen Unfall zu erleiden. Doch neben dem beruflichen Unfallrisiko gilt es auch zu prüfen, welche Hobbys ausgeübt werden. Denn besonders für Motorradfahrer, Radfahrer (Rennrad und Mountainbike) sowie allen Extremsportlern wird ein Abschluss Unfallversicherung empfohlen. Selbst Ski- und Snowboardfahrer sind einer erhöhten Unfallgefahr ausgesetzt, wodurch ebenfalls ein Schutz sinnvoll sein kann.

Die private Unfallversicherung kann, im Unterschied zur gesetzlichen Unfallversicherung, individuell nach Ihrem Kapitalbedarf vereinbart werden. Ein weiterer wichtiger Unterschied ist, dass die private Unfallversicherung auch Unfälle außerhalb der Arbeit abdeckt.

| Wer sollte als Gründer eine Unfallversicherung prüfen?

Selbstständige sind grundsätzlich versicherungsfrei und unterliegen nur beschränkt der Sozialversicherungspflicht. Selbstständige sind u.a. von der Pflicht zur gesetzlichen Unfallversicherung befreit. Sie können sich jedoch freiwillig einer Berufsgenossenschaft anschließen und sind damit gegen Berufsunfälle abgesichert. Allerdings greift diese Unfallversicherung ausschließlich bei Unfällen am Arbeitsplatz oder auf dem Arbeitsweg.

Da ein Unfall schwerwiegende finanzielle Folgen speziell für Selbstständige haben kann (schließlich fällt die wichtigste Arbeitskraft plötzlich aus), sollten sich speziell Gründer und Selbstständige vorzeitig über das Thema Unfallversicherung informieren. Je nach privater und beruflicher Situation bietet sich der Abschluss einer privaten Unfallversicherung an, die sowohl Unfälle im Beruf als auch im privaten Bereich absichert.

| Leistungen einer guten Unfallversicherung

Im Falle eines Unfalls zahlt die private Unfallversicherung je nach Vertrag eine Kapitalzahlung und/oder eine Unfallrente. Die Basis der privaten Unfallversicherung bildet dabei die Einmalzahlung, die sich an der Versicherungssumme und dem attestierten Grad der Invalidität bemisst. Im Unterschied zur gesetzlichen Unfallversicherung gilt dabei der Versicherungsschutz (sofern nicht anders im Vertrag geregelt) weltweit und rund um die Uhr.

Wie bei anderen Versicherungen auch, kommt es bei der Unfallversicherung ebenfalls auf die richtige Versicherungssumme sowie das Kleingedruckte (Versicherungsbedingungen) an, wenn im Leistungsfall über Zahlung oder Nichtzahlung entschieden. Diese erhalten Sie in der Regel erst nach Abschluss einer Unfallversicherung per E-Mail oder via Post übergeben.

Wichtig ist es jedoch, die Leistungen vor dem Abschluss zu kennen. Nachfolgend stellen wir Ihnen die wichtigsten Klauseln einer Unfallversicherung vor:

- Alkoholklausel

Passiert ein Unfall nach vorherigem Alkoholkonsum, kann es bei einzelnen Versicherern zur Ablehnung der Leistung führen. Wichtig ist, dass eine gewisse Promillegrenze als mitversichert gilt. - Eigenbewegung

Laut der Definition einer Unfallversicherung muss ein Unfall immer von außen auf den Körper, plötzlich und ohne Eigenbeteiligung entstehen. Wenn eine Unfallversicherung Eigenbewegung inkludiert, sind falsche Bewegungsabläufe und daraus resultierende Schäden abgesichert. Ein Beispiel dafür lässt sich beim Skifahren finden. Denn hier kommen in der Regel nur Unfälle zustande, wenn eine falsche Eigenbewegung zu Grunde liegt. Weitere Beispiele für Unfälle mit Eigenbewegung finden sich im Sport wieder, wie beispielsweise Fußball, Tennis, Joggen etc. - Insektenstiche

Eine gute Unfallversicherung leistet auch bei den Folgen von Insektenstichen wie beispielsweise der Zecke. Denn Krankheiten wie Borreliose können besonders durch Zeckenbisse bleibende Schäden verursachen. - Unfallversicherung ohne Altersbeschränkung

Einige Unfallversicherungen haben eine Altersgrenze, bis zu welchem Alter eine Leistung fließt. Sinnvoll ist eine Versicherung ohne Altersbeschränkung. - Sofortleistungen bei Schwerstverletzung

Im Falle einer Schwerstverletzung (bspw. Querschnittslähmung) wird der im Bedingungswerk verankerte Betrag sofort geleistet, womit anfallende Kosten zunächst beglichen werden können. - Zahnersatz infolge eines Unfalles

Wenn es aufgrund eines Unfalles zu Zahnersatz kommt, bietet Ihnen Ihre Unfallversicherung eine finanzielle Unterstützung an, um die fehlenden Zähne mittels Zahnersatz wieder in ihre ursprüngliche Form zu bringen. - Kosmetische Operationen

Die kosmetischen Operationen können ein wichtiger Bestandteil einer Unfallversicherung sein, da es bei einer großen Abschürfung der Haut zu einer Hauttransplantation kommen kann und so die Kosten dafür von der Unfallversicherung getragen werden. - Bergungskosten

Besonders für Ski- und Snowboardfahrer sowie Wanderer und Bergsteiger sind die Bergungskosten ein wichtiger Faktor. Die Bergungskosten greifen, wenn es aufgrund eines Unfalls zu Such-, Bergung- und Rettungsmaßnahmen kommt. Darüber hinaus sind in dem Punkt die Rücktransportkosten in den Heimatort enthalten. - Leistungen bei Knochenbruch

In der Regel schütten nur hochwertige Tarife eine Einmalleistung (zwischen 150 € und 500 €) an den Versicherten aus, wenn es zu einem Knochenbruch kommt. - Gliedertaxe

Die Gliedertaxe bestimmt den Invaliditätsgrad eines verunfallten Kunden. Dadurch ist die Gliedertaxe elementarer Bestandteil der Unfallversicherung und regelt neben der Progression und Versicherungssumme, welche Leistung in Folge eines Unfalls ausbezahlt wird.

| Versicherungssumme und Progression der Unfallversicherung

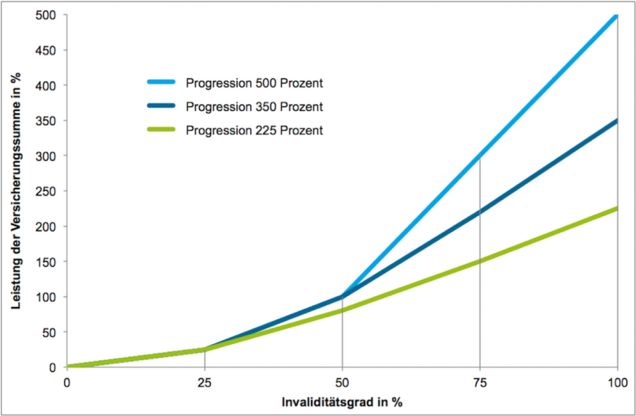

Die Versicherungssumme der Unfallversicherung ist ein ausschlaggebendes und wichtiges Merkmal und muss richtig festgelegt werden. Die Progression greift in der Regel ab einem Invaliditätsgrad von 26 %. Durch die Progression werden die Leistungen im Versicherungsfall erhöht.

Bei Vertragsabschluss haben Sie die Wahl zwischen 225 % (Standard), 300 %, 350 %, 500 %, 600 % und 1000 %.

- Beispiel: Sie legen bei Abschluss eine Grundsumme von 100.000 € fest mit einer Progression von 225 %

So erhalten Sie bei einer Vollinvalidität 225.000 €.

Laut dem Bund der Versicherten empfehlen sich folgende Grundinvaliditätssummen (Versicherungssumme):

- Alter 20: 6-fache des Bruttojahreseinkommens

- Alter 30: 6-fache des Bruttojahreseinkommens

- Alter 40: 5-fache des Bruttojahreseinkommens

- Alter 50: 4-fache des Bruttojahreseinkommens

Aktuelle Auswertungen zeigen, dass es meist zu Invaliditätsgraden von unter 50 % kommt. Aufgrund dessen ist eine höhere Grundsumme in der Regel einer erhöhten Progression vorzuziehen. Denn so bekommen Sie selbst bei niedrigen Invaliditätsgraden eine bedeutende Summe ausgezahlt und können damit Umbauten oder andere notwendige Maßnahmen finanzieren.

| Abrenzung zu Berufsunfähigkeitsversicherung

"Brauche ich nun eher eine Unfallversicherung oder doch lieber eine Berufsunfähigkeitsversicherung?" Diese Frage hören wir häufiger von Gründern und Selbstständigen. Die Unterschiede zwischen diesen zwei Versicherungen zeigt unser Beispiel BU vs. Unfallversicherung auf.

| Zusatzleistungen einer Unfallversicherung

Die Leistungen einer Unfallversicherung lassen sich noch durch verschiedene Bausteine erweitern. So können Sie beispielsweise eine Todesfallleistung inkludieren, aber Achtung: Die Todesfallleistung wird nur ausbezahlt, wenn es zu einem Todesfall in Folge eines Unfalls kommt. Weitere Bausteine sind u.a.

- Krankenhaustage- und Genesungsgeld

Für jeden Tag im Krankenhaus (nach einem Unfall) wird das vereinbarte Krankenhaustagegeld an den Versicherungsnehmer ausbezahlt. Ähnlich wie beim Krankenhaustagegeld muss auch für das Genesungsgeld ein Krankenhausaufenthalt vorliegen. Ist dies gegeben, wird Ihnen das Genesungsgeld zusätzlich gezahlt, jedoch verringert sich dies ab dem 10. Tag. In der Regel ist es empfehlenswerter, dass Krankenhaustagegeld in der Krankenversicherung zu vereinbaren. - Unfallrente

Liegt ein Unfall mit einem Invaliditätsgrad von mindestens 50 % vor, so wird nach einem Unfall die vereinbarte Unfallrente lebenslang gezahlt. Eine Unfallrente erhöht sehr stark den Preis. Deshalb ist es meist empfehlenswert, eine erhöhte Grundversicherungssumme abzuschließen.

| Ab 10 € bis 20 €: Kosten einer Unfallversicherung

Die Kosten einer Unfallversicherung variieren sehr stark, je nach Grundsumme, Alter und Beruf. Wir möchten im Folgenden kurz und knapp aufzeigen, welche Kosten im Groben auf Gründer und Freiberufler zukommen. Darüber hinaus empfehlen wir Ihnen alle Tarife zu vergleichen und auf die wichtigsten Leistungsmerkmale zu achten.

- Alter: 30 Jahre

- Geburtsdatum: 01.01.1987

- Beruf: Diplom-Kaufmann

- Grundsumme: 180.000 €

- Progression: 225 %

- Guter Tarif: 115,67 € im Jahr / 9,67 € pro Monat

- Top-Tarif mit allen wichtigen Leistungsmerkmalen: 160,65 € im Jahr / 13,38 € pro Jahr

| Drei Tipps zur Unfallversicherung

Gründern und Selbstständigen geben wir für die Wahl des passenden Tarifs folgende drei Tipps mit:

- Achten Sie auf das Kleingedruckte in den Versicherungsverträgen.

- Wählen Sie eine ausreichende Versicherungssumme und sinnvolle Progression zwischen 225 % und 350 %. Progressionen darüber hinaus ergeben nur in den seltensten Fällen Sinn.

- Beantworten Sie die Gesundheitsfragen wahrheitsgemäß, damit es im Leistungsfall zu keinerlei Einschränkungen kommt.

| Fordern Sie einen kostenfreien Vergleich an!

Um die passende private Unfallversicherung zu finden, sollten Sie im ersten Schritt einen kostenfreien und unverbindlichen Vergleich der Anbieter anfordern bzw. erstellen lassen. Achten Sie dabei neben den Kosten insbesondere auch auf die Leistungen!