Risikobewertung durch ein Scoring - nicht nur in der Bank!

Das Scoring dient der Einschätzung von Risiken. So verwenden beispielsweise einige größere deutsche mittelständische Unternehmen das Scoring um die Zahlungsmoral von Geschäftspartnern oder Kunden automatisiert und standardisiert einschätzen zu können.

Das Rating wird aber insbesondere von Banken verwendet, um die Risiken eines Kreditnehmers möglichst objektiv zu erfassen. Auch für Versicherungen ist das Rating-Verfahren relevant – es geht darum, Risiken zu bewerten und die Prämie für das entsprechende Versicherungsprodukt anzupassen.

Kredit-Scoring bei Banken

Für Unternehmen und Finanzinstitute ist das Scoring eine wichtige Methode, um Risiken zu minimieren bzw. besser einschätzen zu können. Das Rating drückt zusammenfassend die Ausfallwahrscheinlichkeiten und damit die Kreditwürdigkeit – die Bonität - eines Geschäftspartners aus.

Im Rahmen eines Kredit-Scorings wird die Kreditwürdigkeit einer Person beleuchtet, um abschließend dem möglichen Kreditnehmer einen Kredit-Score zuteilen zu können. In das Kredit-Scoring fließen sowohl persönliche Eigenschaften, wie beispielsweise Beruf, Familienstand, Schufa Auskunft etc., sowie eine Einschätzung zu den wirtschaftlichen Verhältnissen (verfügbares Einkommen pro Monat, Vermögen bzw. Schulden etc.) ein. Der Kreditbearbeiter hat unter Umständen zusätzlich noch die Möglichkeit eigene Erfahrungen in Bezug auf die Kundenbeziehung in das Scoring einfließen zu lassen.

Alle Angaben werden im Kredit-Rating berücksichtigt und resultieren in einem Kredit-Score, der eine möglichst „neutrale" Einschätzung der Bonität des Kreditnehmers zulässt.

Vorteil vom Rating: Standardisiert und trotzdem individuell

Für einen Kunden liegt der Vorteil beim Scoring darin, dass er individuelle Kreditkonditionen für seine zukünftigen Zahlungsverpflichtungen erhält. Außerdem trägt das Scoring dazu bei, dass die persönliche Meinung eines Sachbearbeiters nicht der wichtigste Faktor bei der Bonitätseinschätzung und somit bei der Vergabe eines Darlehens ist. Somit sorgt das Scoring für eine objektivere Einschätzung über die Bonität der Partner im Geschäftsleben.

Als Quintessenz kann man zusammenfassen, dass das Rating eine gute Indikation über die Bonität der Geschäftspartner und Kunden gibt. Mit dem automatisierten und standardisierten Verfahren des Scorings können übrigens Kreditanfragen von Neukunden auch schneller und einfacher bearbeitet werden als dies bei dem klassischen Kreditprüfungsverfahren der Fall war. Dies ist insbesondere bei Onlinekrediten spürbar, bei denen man in der Regel einen Kreditentscheid innerhalb von 48 Stunden erhält.

Wichtige Unterlagen für das Scoring

Das Scoring wird auf Basis der verfügbaren Daten bestimmt. Daher ist es für ein objektives Scoring wichtig, relevante Informationen immer auf den aktuellen Stand zu bringen bzw. zu halten, wie z.B. Jahresabschlüsse bzw. den Businessplan, Qualifikationen der Geschäftsführer bzw. Gründer etc. Als Existenzgründer können Sie durch regelmäßige Überprüfung und Richtigstellung Ihrer aktuellen finanziellen Situation übrigens einen wesentlichen Beitrag für ein gutes Scoring leisten.

Die wichtigsten Informationen zur Ermittlung Ihres Ratings sind die von Ihnen als Existenzgründer gelieferten Unterlagen. Diese Unterlagen beeinflussen Ihr Scoring wesentlich, egal ob das Scoring von einer Bank, Versicherung oder aber auch von einem zukünftigen Geschäftspartner durchgeführt wird.

Neben der Selbstauskunft, die beispielsweise Ihre Bank zum Scoring verwendet, gehören zu den Scoring-Unterlagen auch die Auskunft der sogenannten Auskunfteien, die eine gesonderte Bewertung Ihrer Bonität in Form eines Ratings vornehmen. Die Auskunfteien liefern Informationen über die Vertragstreue bei bestehenden Verträgen mit Kreditinstituten, Telekommunikationsanbietern, Versand- und Handelshäusern. Selbstverständlich müssen Sie Ihr Einverständnis für eine Auskunftserteilung erteilen.

Achtung! Auch hier sollten Sie zur Sicherheit für eine gerechte Beurteilung Ihres Scorings überprüfen, ob alle kreditrelevanten Daten auf dem neuesten Stand sind. Beispielsweise sollten getilgte Kredite nach drei Jahren aus der Auskunftei gelöscht sein!

Existenzgründung als Risikofaktor beim Rating

Das wesentliche Ziel eines Scorings ist die Beurteilung der Kreditwürdigkeit. Hierbei fließen, wie erwähnt, persönliche und wirtschaftliche Faktoren in das Rating ein. Bei den wirtschaftlichen Faktoren geht es unter anderem auch um die Frage, wie die Aussichten für das jeweilige Projekt sind, mit dem der Kredit finanziert werden soll - in Ihrem Fall also bspw. die Existenzgründung. Da diese Frage insbesondere bei Existenzgründungen sehr schwer zu beantworten ist, kriegen Existenzgründer in der Regel keinen wirklich guten Kredit-Score, da eine relativ hohe wirtschaftliche Unsicherheit besteht, was die wirtschaftlichen Aussichten für die Existenzgründung angeht.

Dies bedeutet dann gleichzeitig auch, dass Existenzgründer meist einen deutlich höheren Zinssatz in Kauf nehmen müssen. Um der „Unsicherheit" entgegen zu wirken, können Gründer für den Kredit Sicherheiten hinterlegen. Diese können z.B. in Form von Vermögen (Immobilien, Wertschriften etc.) oder als Bürgschaft erfolgen. In der Regel ist eine Bürgschaft ein sinnvolles Instrument um einen positiven Kreditentscheid zu vernünftigen Konditionen zu erwirken. Bürgschaften werden insbesondere von Bürgschaftsbanken angeboten.

Kritik am Scoring-Verfahren

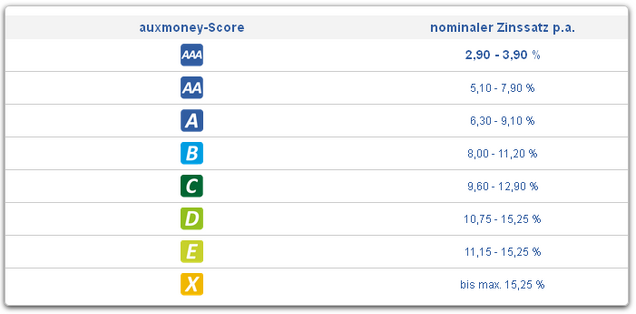

Beim Scoring-Verfahren wird immer wieder die mangelnde Transparenz kritisiert. Insbesondere die Verbraucherzentralen sehen beim Scoring der Banken eine Benachteiligung für finanzschwache Kreditnehmer, da diese bei einem schlechten Scoring höhere Zinssätze zahlen müssen.

Der Kritikpunkt zum Rating – primär bei Banken – zielt außerdem auf die Gewichtung der einfließenden Faktoren beim Scoring. Ferner ist nach Angaben einiger Verbraucherschützer nicht immer klar, welche Faktoren überhaupt in das Scoring einbezogen werden.

Ein weiterer Punkt, der das Scoring-Verfahren in einem problematischen Licht erscheinen lässt, ist der Bezug auf die weichen Faktoren, wie beispielsweise Wohnsitz, Alter, Familienstand oder Bildungsgrad. Beim Wohnsitz wird beispielsweise statistisch ermittelt, wie viele Schuldner in Ihrem Umfeld wohnen und wie deren Zahlungsmoral ist. Der Scoring-Kritik zum Trotz, die Rechtsprechung ist eigentlich eindeutig. Alle Unternehmen die ein Scoring einsetzen, müssen über den Aufbau ihres Rating-Verfahrens Auskunft geben.

Positiv für das Scoring: Gut vorbereitet ins Bankgespräch

Um es vorweg zu nehmen: es gibt kein Standard-Scoring bei Banken. Abhängig von der Gewichtung einzelner Faktoren und dem Miteinbezug eventueller weicher Faktoren kann das Scoring eines Existenzgründers bei zwei unterschiedlichen Kreditinstituten auch deutlich voneinander abweichen.

Klar ist auf jeden Fall, dass Sie die Chancen auf ein besseres Scoring durch ein optimal vorbereitetes Bankgespräch signifikant steigern können. Mit einem gut ausgearbeiteten Business- und Finanzplan, allen notwendigen Dokumenten und einem professionellen Auftreten können Sie in der Regel punkten. Als Vorbereitung bietet es sich in der Regel auch an, Ihr Scoring bei einer Auskunftei anzufordern, damit Sie keine negative Überraschung beim Bankgespräch erleben.