- Die Betriebshaftpflichtversicherung (BHV) ist der Basisschutz für Selbstständige und Unternehmen.

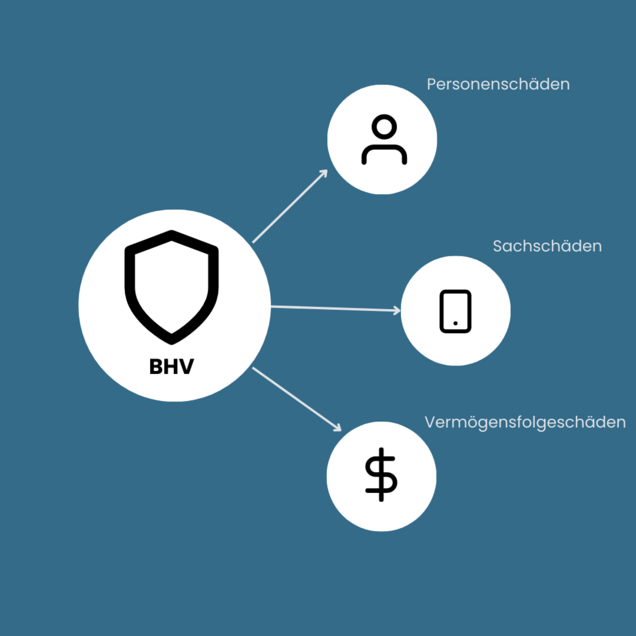

- Die betriebliche Haftpflichtversicherung sichert Personen- und Sachschäden sowie daraus resultierende Vermögensschäden ab.

- Für einige Branchen ist die Betriebshaftpflicht eine Pflichtversicherung, bspw. für Baustatik und Security.

- Tarife der Betriebshaftpflicht beginnen bei unter 10 Euro/ Monat.

| Was ist eine Betriebshaftpflichtversicherung?

Die Betriebshaftpflichtversicherung (BHV) ist eine Gewerbeversicherung. Sie deckt Schäden im beruflichen Kontext ab, die Sie oder Ihre Mitarbeiter einem Dritten oder dessen Eigentum zufügen. Neben Personen- und Sachschäden deckt die Betriebshaftpflichtversicherung auch finanzielle Folgeschäden (sog. unechte Vermögensschäden) ab, bspw. den Verdienstausfall einer geschädigten Person.

| Wer braucht sie?

Für folgende Berufe und Branchen ist die Betriebshaftpflichtversicherung eine Pflichtversicherung:

- Bewachungsgewerbe, bspw. Türsteher, Sicherheitsdienste, Security

- Betreiber von Schießstätten und Sportschützenvereinen

- Betreiber von Flugplätzen mit Bodenabfertigungsdiensten

- Betriebe aus der Entsorgung, z. B. bei der Lagerung von Abfällen

- Jäger

- Prüfingenieure, z. B. im Bereich Baustatik

- Schausteller

Die Betriebshaftpflichtversicherung ist als Schutz für weitere Gewerbearten und Berufsgruppen empfehlenswert:

- Baugewerbe

- Einzelhandel

- Friseure

- Gastronomie

- Gast- und Hotelgewerbe

- Gebäudereinigung

- Handwerk

- Kosmetikstudios

- Küchenmontage, Möbelaufbau

- Land- und Forstwirtschaft

Für das Baugewerbe ist die Betriebshaftpflicht zwar keine Pflicht. Auftraggeber verlangen im Vorfeld aber oft einen Nachweis über den Abschluss einer betrieblichen Haftpflichtversicherung.

Wie unterscheiden sich Betriebshaftpflicht- und Berufshaftpflichtversicherung?

Die Betriebshaftpflichtversicherung richtet sich vorrangig an Unternehmen. Die Berufshaftpflicht wendet sich dagegen an spezielle Berufsgruppen, die in erster Linie behandelnd oder beratend tätig sind. Wichtig ist die Berufshaftpflicht vor allem für Freiberufler.

Da beide Versicherungen Personen-, Sach- und unechte Vermögensschäden versichern, werden die Begriffe Betriebshaftpflicht und Berufshaftpflicht von Anbietern oft synonym verwendet.

Stellen Sie sich im Rahmen Ihres Unternehmensschutzes folgende Frage: Besteht in meinem Betrieb das Risiko, einen Dritten oder das Eigentum eines Dritten zu schädigen? Ist das der Fall, dann ist eine Betriebshaftpflichtversicherung für Ihr Gewerbe unbedingt empfehlenswert.

Insbesondere Schadensersatzansprüche bei Personenschäden können in die Millionenhöhe gehen – aber auch kleinere Unfälle können hohe Kosten verursachen, wenn medizinische Versorgung, Heilbehandlungen und Schmerzensgeld nötig werden.

Braucht ein Kleingewerbe eine Betriebshaftpflichtversicherung?

Eine Betriebshaftpflichtversicherung ist auch für Kleingewerbetreibende empfehlenswert, um sich und ihr Gewerbe bei Haftpflichtschäden abzusichern. Denn im Schadensfall müssen sie ohne Versicherungsschutz mit ihrem Privatvermögen haften und riskieren so die betriebliche und private Existenz.

Da zur Berechnung des Versicherungspreises Umsatz und Größe des Unternehmens herangezogen werden, zahlen Kleingewerbe entsprechend geringere Beiträge für ihre Absicherung.

Nicht verwechseln: Kleingewerbe ist nicht gleich Kleinunternehmer. Alle wichtigen Informationen zum Kleingewerbe – auch als Nebengewerbe – finden Sie auf unserer Detailseite zum Kleingewerbe.

| Welche Schäden deckt sie ab?

Im Folgenden erläutern wir, welche Schäden die Betriebshaftpflichtversicherung abdeckt und wo sie nicht einspringt, und verdeutlichen dies anhand einiger Schadenbeispiele.

Die Betriebshaftpflichtversicherung sichert folgende Schäden ab, die bei der betrieblichen oder beruflichen Tätigkeit entstehen:

- Personenschäden: Verletzung oder Tod von dritten Personen

- Sachschäden: Schäden am Eigentum von Dritten

- Vermögensfolgeschäden: Finanzielle Schäden von Dritten infolge eines Personen- oder Sachschadens

- Umweltschäden gemäß dem Umwelthaftungsgesetz (UmweltHG): Personen- oder Sachschäden durch Umwelteinwirkungen, privatrechtliche Ansprüche.

Schadenbeispiele

Beispiel Personenschaden: Eine ältere Kundin rutscht auf dem frisch gewischten Boden Ihres Friseursalons aus und bricht sich ein Bein. Sie muss im Krankenhaus ärztlich versorgt werden und erhält anschließend Reha-Maßnahmen.

Beispiel Sachschaden: Ihr Mitarbeiter verspachtelt bei einem Kunden die Wände und beschädigt mit der Spachtelmasse den teuren Parkettboden. Das Parkett muss daraufhin aufwendig ausgetauscht werden.

Beispiel Vermögensfolgeschaden: Eine Kundin stolpert mit ihrem Laptop in der Hand in einer Eisdiele. Sie bleibt unverletzt, aber der Laptop ist kaputt und muss aufwendig wiederhergestellt werden. Da die Kundin nicht auf ihre beruflichen Daten zugreifen kann, erleidet sie einen mehrtätigen Verdienstausfall.

Beispiel Umweltschaden (UmweltHG): Bei einem Feuer in einer Lackiererei entwickeln sich giftige Dämpfe. Anwohner der benachbarten Grundstücke atmen diese ein und müssen medizinisch behandelt werden.

Folgendes deckt eine Betriebshaftpflicht nicht ab:

- Erfüllungsschäden: Schäden, die aus der Nichterfüllung eines Vertrags resultieren, z. B., wenn Fristen oder Termine nicht eingehalten werden oder eine Dienstleistung nicht ordnungsgemäß oder vollständig ausgeführt wird.

- Private Haftpflichtschäden: Für Schäden, die im Privatleben verursacht werden, ist eine private Haftpflichtversicherung nötig. Sie kann oft über einen Zusatzbaustein in den Versicherungsschutz der Betriebshaftpflicht aufgenommen werden.

- Echte Vermögensschäden: Finanzielle Schäden, die Kunden durch eine Fehlberatung entstehen, gleicht eine Vermögensschadenhaftpflicht aus.

- Eigenschäden am Firmeninventar oder an elektrischen Geräten: Hierfür ist eine Inhaltsversicherung oder eine Elektronikversicherung notwendig.

- Umweltschäden nach dem Umweltschadensgesetz (USchadG): Bei Schäden an geschützten Tieren und Pflanzen, natürlichen Lebensräumen, Gewässern oder Böden ist eine Umweltschadensversicherung nötig, um öffentlich-rechtlichen Ansprüchen zu begegnen.

Verursacht ein von Ihnen hergestelltes Produkt einen Schaden bei einem Dritten, benötigen Sie eine Produkthaftpflichtversicherung. Sie kann als Zusatzbaustein der Betriebshaftpflicht abgeschlossen werden.

| Leistungen, Kosten & Anbieter

Im Folgenden stellen wir die Leistungen der Betriebshaftpflichtversicherung vor und erklären, wer alles in der Versicherung versichert ist. Außerdem nennen wir die Faktoren, die die Beitragshöhe der Betriebshaftpflicht bestimmen, und zeigen, worauf Sie beim Abschluss eines Vertrags besonders achten sollten.

Leistungen der BHV

In einem Schadenfall übernimmt die Betriebshaftpflichtversicherung folgende Leistungen:

- Prüfung der Schadensersatzansprüche: Die Versicherung prüft, ob die Schadenersatzansprüche allgemein sowie in ihrer Höhe gerechtfertigt sind.

- Ausgleich des Schadens: Die Versicherung übernimmt die Kosten zum Ausgleich berechtigter Schadensersatzansprüche bis zur vertraglich vereinbarten Deckungssumme.

- Passiver Rechtsschutz: Die Versicherung wehrt unberechtigte Schadensersatzforderungen ab. Kommt es zu einem Prozess, trägt die Versicherung die Gerichtskosten sowie Ausgaben für Anwälte und Sachverständige.

Passiver Rechtsschutz - aktiver Rechtsschutz

Alle Haftpflichtversicherungen beinhalten zur Abwehr unberechtigter Schadenersatzforderungen einen passiven Rechtsschutz.

Wer im Arbeitsleben aktiv seine eigenen rechtlichen Ansprüche durchsetzen und dabei finanziell abgesichert sein möchte, benötigt einen Firmenrechtsschutz.

Wer ist mitversichert? Die Betriebshaftpflichtversicherung schützt alle Mitarbeiter eines Betriebs. Dazu zählen:

- Versicherungsnehmer

- Geschäftsführer

- Angestellte (Vollzeit und Teilzeit)

- Aushilfen, Mini-Jobber

- Auszubildende

- Praktikanten und Werkstudenten

Der Versicherungsschutz der Betriebshaftpflichtversicherung gilt in der Regel nicht für folgende Personen:

- Subunternehmer

- Leiharbeiter

- Reinigungspersonal

Kosten der BHV

Die jährlichen Beiträge einer Betriebshaftpflichtversicherung beginnen bei ca. 90 Euro. Die Höhe des Versicherungsbeitrags – auch Versicherungsprämie genannt – richtet sich nach folgenden Faktoren:

- Branche und Betriebsart: Das Bauhandwerk hat bspw. ein höheres Schadenrisiko als ein reiner Bürobetrieb.

- Umsatzhöhe des Unternehmens: Je höher die Umsätze eines Unternehmen, desto höher die Beiträge.

- Mitarbeiterzahl: Je mehr Mitarbeiter mitversichert werden, desto höher ist der Beitrag.

- Selbstbeteiligung: Bei einer höheren Selbstbeteiligung sinkt die Prämie.

- Zahlungsintervall: Ein hohes Zahlungsintervall senkt den Beitrag.

- Zusatzleistungen: Der Versicherungsschutz im außereuropäischen Ausland kostet extra.

Die Höhe der Deckungssumme, die auch als Versicherungssumme bezeichnet wird, ist individuell anpassbar. Sie ist die Höchstsumme, die die Versicherung im Schadenfall erstattet. Für Personenschäden sollte die Deckungssumme bei mindestens 3 Millionen Euro liegen. Das zeigen Erfahrungswerte bei der Höhe von Schadensersatzforderungen.

Wie lassen sich Beiträge senken?

- Selbstbehalt erhöhen: Eine höhere Selbstbeteiligung kann die monatlichen oder jährlichen Prämien senken. Es muss jedoch sichergestellt sein, sich die Selbstbeteiligung im Schadenfall leisten können.

- Deckungssummen reduzieren: Bei mehr Versicherungsschutz als nötig, zahlt man möglicherweise auch mehr als nötig. Daher genau die Deckungssumme prüfen und sie ggf. reduzieren, um die Prämien zu senken.

- Sicherheitsmaßnahmen ergreifen: Versicherungsanbieter bieten unter Umständen Rabatte für Unternehmen an, die Sicherheitsmaßnahmen einrichten, z. B. die Installation von Sicherheitssystemen.

- Versicherungspolicen bündeln: Einige Versicherer bieten Rabatte für Unternehmen an, die mehrere Versicherungspolicen bündeln, beispielsweise Haftpflicht- und Sachversicherungen.

| VHV | Nürnberger | AXA | Gothaer | Ergo | |

| Branche | Café (3 Vollzeitkräfte, VZ) | Friseur (3 VZ) | Sicherheitsunternehmen (5 VZ) | Gebäudereinigungsdienst (10 VZ) | Maler-, Tapezierer- und Lackiererei (5 VZ) |

| Jahresumsatz | 400.000 € | 350.000 € | 340.000 € | 300.000 € | 340.000 € |

| Deckungssumme | 5.000.000 €, kein Selbstbehalt | 5.000.000 €, 250 € Selbstbehalt | 5.000.000 €, 250 € Selbstbehalt | 5.000.000 €, 250 € Selbstbehalt | 5.000.000 €, 250 € Selbstbehalt |

| Besondere Leistungen |

|

|

|

|

|

| Jahresbeitrag | 119 € | 85 € | 1.350 € | 1.604 € | 603 € |

Die Tabelle zeigt beispielhaft, wie hoch die monatlichen Beiträge einer Betriebshaftpflichtversicherung in verschiedenen Gewerbearten liegen und welche besonderen Leistungen es gibt. Für den optimalen Unternehmensschutz muss das Leistungsangebot der Firmenhaftpflicht genau zu Branche und beruflicher Tätigkeit passen und die größten Risiken absichern.

Anbieter einer BHV

Alle großen Versicherer von AXA und Allianz bis zu HDI, Hiscox und Zurich bieten gewerbliche Haftpflichtversicherungen an. In der Regel arbeiten die Versicherer mit branchenspezifischen Deckungskonzepten und speziellen Baukastensystemen.

Wichtig ist, dass die Betriebshaftpflichtversicherung genau auf die eigene Tätigkeit und alle damit einhergehenden Risiken indivduell zugeschnitten wird. Andernfalls entstehen Versicherungslücken, und im Schadenfall besteht kein ausreichender Versicherungsschutz.

Sublimite: Sublimite sind Obergrenzen für spezielle Schäden. Unabhängig von der Höhe der eigentlichen Deckungssumme leisten Versicherer bei einigen Teilrisiken nur bis zu einer festgelegten Grenze, z. B. bei Schlüsselschäden. Achten Sie darauf, ob der Vertrag Sublimite beinhaltet!

Allmählichkeitsschäden: Allmählichkeitsschäden sind Schäden, die zeitverzögert auftreten, erst Wochen oder Jahre später sichtbar werden. Sie können bspw. durch Gas, Dampf oder Feuchtigkeit entstehen. Diese Versicherungsleistung ist nicht immer automatisch Bestandteil der Betriebshaftpflicht. Wichtig ist sie vor allem für Handwerksbetriebe.

Tätigkeitsschäden, auch Bearbeitungsschäden genannt: Ein Tätigkeitsschaden ist ein Schaden an einer fremden Sache, der durch die berufliche oder gewerbliche Tätigkeit an ihm entstanden ist. Tätigkeitsschäden werden in der Regel nicht von der BHV versichert. Versicherer bieten hierzu oft einen Zusatzbaustein an, meist mit begrenzter Versicherungssumme und Selbstbehalt. Wichtig ist dieser Schutz für handwerkliche Betriebe.

Mietsachschäden: In der Regel versichert die Betriebshaftpflicht auch Schäden an gemieteten und gepachteten Gebäuden und Räumen. Daher genau angeben, was genutzt wird, und Änderungen sofort der Versicherung mitteilen. Bewegliche Güter wie geliehene oder gemietete Maschinen fallen meist nicht unter den Versicherungsschutz. Hier wird eine Inhaltsversicherung benötigt.

Prüfen Sie Ihren Unternehmensschutz regelmäßig! Ändern sich Umsatz, Mitarbeiterzahl oder Risiken, geben Sie dies an Ihren Versicherer weiter, damit Versicherungssumme und Beitragshöhe angepasst werden können.

| Offene Fragen

Der Versicherungsschutz der Betriebshaftpflichtversicherung gilt standardmäßig bei der Arbeit in den eigenen Geschäftsräumen und Betriebseinrichtungen inklusive Filialen und Lagerräumen, auf dem Betriebsgelände, bei Kunden und an öffentlichen Plätzen.

In der Regel verlängert sich der Vertrag automatisch am Ende des Versicherungsjahres (sog. Hauptfälligkeit). Vor Abschluss der Versicherung sollte man die Laufzeit des Vertrags prüfen: In der Regel liegt sie bei einem Jahr, sie kann aber auch auf mehrere Jahre festgesetzt sein.

Die Kündigungsfrist der BHV beträgt normalerweise drei Monate bis zum Laufzeitende. In einigen Fällen besteht das Recht auf eine außerordentliche Kündigung:

Kündigt der Versicherer eine Beitragserhöhung an, ohne zugleich die Versicherungsleistungen zu erweitern, hat der Versicherungsnehmer ein Sonderkündigungsrecht: Er kann den Vertrag mit sofortiger Wirkung kündigen.

Nach einem Schadensfall können beide Parteien – Versicherer und Versicherungsnehmer – den BHV-Vertrag außerordentlich kündigen.

Auch bei einer Betriebsaufgabe hat der Versicherungsnehmer ein außerordentliches Kündigungsrecht. Die Versicherer verlangen dafür i. A. eine Kopie der Gewerbeabmeldung.

Ja, um eine Betriebshaftpflichtversicherung in Deutschland abzuschließen, muss der Hauptsitz von Firma, Betrieb oder Unternehmen in Deutschland sein.

Nachhaftung bedeutet, dass der Versicherungsschutz auch für solche Schadenereignisse besteht, die erst nach Beendigung des Versicherungsvertrages entstehen, deren Ursache aber in der Laufzeit des Versicherungsvertrags lag (Nachhaftungszeit). Eine Nachhaftung ist wichtig bei einer Geschäftsaufgabe.